顶尖财经网(www.58188.com)2024-5-24 23:33:35讯:

新“国九条”后,沪市首场IPO审核会来了!

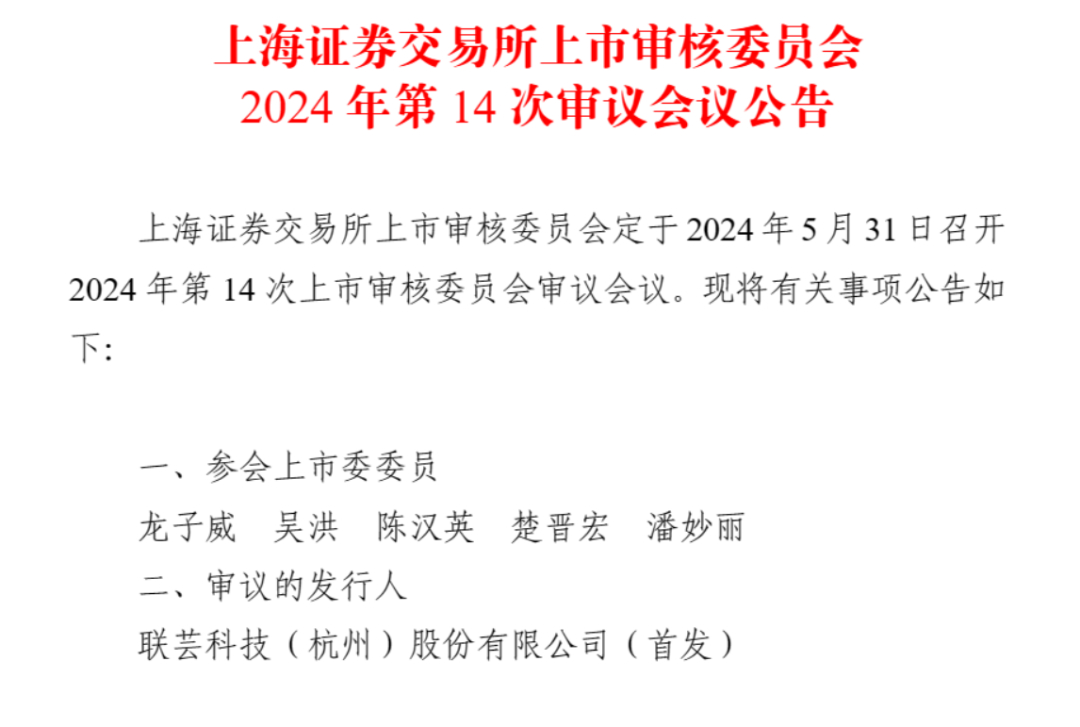

5月24日,上海证券交易所发布上市委审议会议公告,拟于5月31日召开第14次上市审核委员会审议会议,审议科创板拟上市企业联芸科技(杭州)股份有限公司(以下简称“联芸科技”)的发行上市申请。这是新“国九条”后,首家科创板拟IPO企业上会。

上交所相关人士表示,上交所将坚持科创板“硬科技”定位,更好服务科技创新,促进新质生产力发展。

新规后沪市首场IPO审核会花落联芸科技

即将于5月31日召开的第14次上市审核委员会审议会议,不仅是新“国九条”后沪市首场IPO审核会,也是时隔逾3个月以来IPO审核会的再次开张。据悉,沪市上一场IPO审核会2月5日召开。

幸运儿是联芸科技。根据该公司招股书上会稿,该公司拟发行不超过1.2亿股,拟募集资金15.20亿元,计划投向新一代数据存储主控芯片系列产品研发与产业化项目、AIoT信号处理及传输芯片研发与产业化项目和联芸科技数据管理芯片产业化基地项目。

联芸科技成立于2014年,是一家提供数据存储主控芯片、AIoT信号处理及传输芯片的集成电路设计企业。

存储是IT基础设施的重要组成部分,是数字经济的底座。近年来,随着国家产业政策的大力支持,国内涌现出了一批掌握自主核心技术的存储主控芯片厂商。根据联芸科技招股书,在独立固态硬盘主控芯片市场,2023年联芸科技固态硬盘主控芯片出货量占比达到22%,全球排名第二,已逐步发展成为全球出货量排名前列的独立固态硬盘主控芯片厂商。

芯片设计行业研发投入大,企业发展初期通常处于亏损状态。联芸科技招股书显示,2021—2023年,该公司研发费用分别为1.55亿元、2.53亿元和3.80亿元,占营业收入的比例分别为26.74%、44.10%和36.73%,2023年末,研发人员数量已超500人,占员工总数比例为83.78%。

在经历了技术、产品多次迭代后,联芸科技量产系列芯片数量不断增加,营业收入已由2021年5.79亿元增长至2023年10.34亿元,且在2023年实现扭亏为盈。

根据审核问询回复,随着联芸科技各系列产品的陆续推出等,未来营业收入将实现稳定增长。

科创板成为“硬科技”企业上市首选地

为强化科创属性要求,进一步凸显科创板“硬科技”特色,新”国九条“后,证监会修订了《科创属性评价指引(试行)》,上交所同步修订了《科创板企业发行上市申报及推荐暂行规定》。

具体来看,修订后的科创属性评价指引完善了科创板科创属性评价标准,强化衡量科研投入、科研成果和成长性的关键指标。将“最近三年研发投入金额”由“累计在6000万元以上”调整为“累计在8000万元以上”,将“应用于公司主营业务的发明专利5项以上”调整为“应用于公司主营业务并能够产业化的发明专利7项以上”,将“最近三年营业收入复合增长率”由“达到20%”调整为“达到25%”等。

业内人士表示,新规完善科创属性的评价标准,强化衡量科研投入、科研成果和成长性的关键指标,旨在优先支持突破关键核心技术的科技型企业上市融资,支持更多新质生产力领域的“硬科技”企业登陆科创板。

根据联芸科技招股书,该公司公司是科创板第四套上市标准,即“预计市值不低于人民币30亿元,且最近一年营业收入不低于人民币3亿元”。参考同行业可比公司估值水平,结合发行人2023年的业绩情况,综合考虑公司所处的行业和自身发展情况等因素,本次发行预估市值区间为69.13亿元至133.06亿元,最终定价以实际发行结果为准。

科创板自设立以来持续发挥改革“试验田”作用,在支持集成电路、生物医药、高端装备制造等战略性新兴产业发展上取得重大成效,已成为我国“硬科技”企业上市的首选地。

上交所相关人士表示,上交所将认真贯彻落实新“国九条”和证监会《资本市场服务科技企业高水平发展的十六项措施》,推动股票发行注册制走深走实,坚持科创板“硬科技”定位,更好服务科技创新,促进新质生产力发展。