顶尖财经网(www.58188.com)2023-7-4 18:53:17讯:

6月底、7月初,市场迎来低位反弹,不少股价处于相对低位的个股也展开了“反攻”模式。事实上,很多知名基金经理已经在这样的市场环境中进行左侧布局,购进“便宜筹码”。

近日,冯柳、赵诣、杜昌勇等所掌舵基金或所在机构最新的布局动态被剧透,据观察,不少标的正是价格处于相对低位的“便宜筹码”。随着市场企稳反弹,它们是否能够创造超额收益?

冯柳逢低加码医药股信邦制药

定增恒立液压斩获浮盈

近来,多家上市公司因为回购等事项披露了最新的股东持仓情况。

信邦制药)

href=/002390/>信邦制药(002390)于6月27日公告称,基于对公司未来发展的信心以及对公司价值的高度认可,拟使用1亿元~2亿元自有资金回购股份,用于股权激励或员工持股计划。7月1日,信邦制药公告了回购股份决议的前一个交易日,即6月27日的前十名股东持股情况。

观察发现,部分前十名股东在二季度以来进行了增仓,其中,由冯柳掌舵的高毅邻山1号远望基金(以下简称“邻山1号”)增仓数量较多,截至6月27日,邻山1号持仓信邦制药的数量为3800万股,相较于一季度末的3150万股增加了650万股。

信邦制药是一家主要从事纯天然植物类中成药研发、生产和销售的企业。曾于2021年三季报时,邻山1号即新进现身信邦制药前十大流通股股东,当时持股数量为8880万股,在此后的多个季度中,冯柳调仓频繁,且以减仓为主。如今年一季度时,冯柳减仓信邦制药650万股至3150万股。

从历史持仓来看,医药股长期以来都是冯柳的重点配置领域。今年一季报显示,邻山1号共出现在21只股票的十大股东中,医药股即有7只,如同仁堂)

href=/600085/>同仁堂(600085)、益丰药房)

href=/603939/>益丰药房(603939)、派林生物)

href=/000403/>派林生物(000403)等。

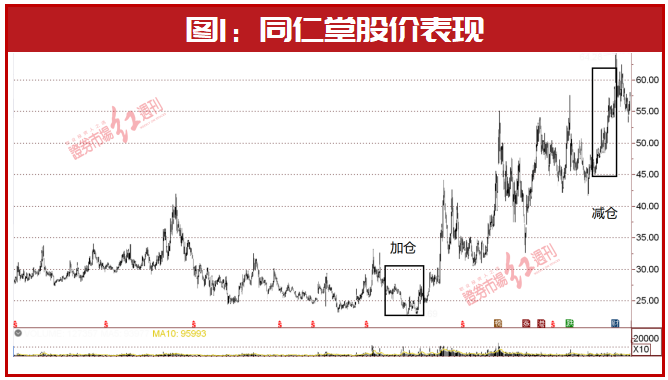

以低位思路布局医药股,让冯柳斩获不俗盈利。如同仁堂,2020年三季报时,邻山1号以5000万股的持仓量新进同仁堂前十大流通股股东,2020年年报时进一步增仓1500万股至6500万股,而就在此阶段,同仁堂股价正处于低位区间。在随后的2021年初~2023年一季度末,同仁堂累计上涨了超130%(见图1),冯柳在同仁堂股价相对高位状态给与了获利减仓,如今年一季度,减持150万股。

今年一季度末~6月27日期间,信邦制药股价表现为弱势调整,冯柳在此期间加码或正是基于逆向低位布局的考量。6月26日~7月3日,信邦制药股价出现低位反弹,期间累计上涨近6%,信邦制药后市是否会复刻同仁堂的表现,为冯柳创造不俗的盈利呢?

冯柳低位加码的案例还有工程机械公司恒立液压)

href=/601100/>恒立液压(601100)。

曾于今年年初,恒立液压一项定增落地,邻山1号耗资43000万元认购了762.41万股定增股份,据恒立液压近日公告,7月7日,该笔定增限售股份将迎来解禁。从恒立液压的股价表现来看,在邻山1号参与定增节点,公司股价整体处于相对低位状态,从目前最新股价来看,相较于发行价溢价达14.72%,冯柳该笔定增浮盈超6000万元。

“四冠王”赵诣加码锂电池股

近期现身调研多家公司

近期,低位逆向布局的投资大佬还包括泉果基金赵诣。

6月20日,恩捷股份)

href=/002812/>恩捷股份(002812)一项定增落地,6月21日,泉果基金即发布公告称,旗下泉果旭源三年持有期混合型证券投资基金(以下简称“泉果旭源三年期基金”)参与了该次定增认购,数据显示,泉果旭源三年期基金认购170.84万股股份,耗资1.5亿元。

泉果基金由东方红资管曾经的灵魂人物王国斌等创立,基金“四冠王”、前农银汇理基金经理赵诣加盟。泉果旭源三年期基金的操盘人、基金经理即是赵诣。

事实上,在此次通过定增加码恩捷股份之前,赵诣即持有恩捷股份不小的仓位。数据显示,泉果旭源三年期基金于2023年一季报新进成为恩捷股份前十大流通股股东,当时持仓数量为820.50万股,恩捷股份临时披露的截至5月4日的股东持仓信息显示,赵诣对其进一步加码100.27万股至920.77万股。

恩捷股份主营业务为与新能源汽车市场紧密相关的锂电池隔膜。近来,新能源汽车市场迎来多重利好,如新能源车购置税减免政策延长、新能源汽车销量不断增加等。但从二级市场表现来看,恩捷股份股价则处于长期震荡调整中。在此背景下,恩捷股份大股东也开始了增持。据恩捷股份6月26日公告表示,控股股东及实控人拟自2023年6月27日起4个月内,以1.5亿元~2亿元增持公司股份。

受多重因素影响,恩捷股份股价出现了企稳反弹,如自6月下旬以来,公司股价累计反弹超5%(见图2)。而赵诣的定增浮盈则已达10%。

而从投资偏好来看,新能源是赵诣重点关注的领域之一。对于新能源的看法,赵诣在泉果旭源三年期基金今年的一季报中有观点表示,“新能源行业经过过去两年的扩张周期,供给在大部分环节已经出现供过于求的局面,随着上游原材料价格的快速下跌,在买涨不买跌的心理预期下,全产业链进入去库存阶段,原材料价格的大幅下跌将使得终端产品的成本出现大幅的下降,这也将传导给终端的消费者,意味着随着产品价格的逐步企稳,更低的产品价格有望刺激需求进一步扩大,在全产业链库存较低的情况下,有望进入新一轮需求提升叠加补库周期,而头部公司在这轮降价周期中也经承受住了很好的压力测试,考虑到产业链公司股价出现大幅调整,估值处于历史底部的情况下,对于新能源行业的公司我们越来越乐观。”

今年以来,泉果基金以及赵诣本人均频繁出现在上市公司的调研名单中,其中,不少标的为光伏、电池等新能源公司。曾在5月17日,泉果基金就曾参与调研了恩捷股份。另外,在天赐材料)

href=/002709/>天赐材料(002709)、朗新科技)

href=/300682/>朗新科技(300682)、三花智控)

href=/002050/>三花智控(002050)的调研名单中,赵诣均现身其中。

睿郡资产加码新能源汽车零部件股

背后大佬杜昌勇、董承非都有新目标?

睿郡资产背后的大佬也在追求相对“安全性”的投资机会。

近日,百亿私募睿郡资产宣布封盘的消息引发市场关注。据财联社相关报道显示,300亿私募睿郡资产基金经理杜昌勇所管理的所有基金产品于7月1日起暂停接受客户申购申请,主要为适度控制管理规模,更好地实现持有人的利益。

杜昌勇是“公奔私”基金经理代表之一。据公开资料显示,其拥有30年从业经历,历任兴业证券证券投资部总经理助理、兴业全球基金基金经理等,是兴全基金2004年发行的第一只产品——兴全可转债的基金经理。在其任职管理期间,兴全可转债收益喜人。2015年,杜昌勇离开兴全创立睿郡资产,据私募排排网显示,此前其管理的多只私募基金年化收益率超过10%。

今年5月,杜昌勇在谈及投资观点时指出,投资需要回避过高估值、过热赛道,关注 “安全性”。杜昌勇表示,“我们一直强调低估值、高分红,但是基本面还要有积极变化。行业本身竞争格局在改变,本身竞争也在弱化,应用环境也在不断的增加,再加上有各种各样的主线演变,自然而然变成后面市场的热点。总体而言,我们觉得更多通过低估值提供的安全边界去找到一些基本面积极的变化,最终来说结构会相对好一些。”

杜昌勇还谈及具有高安全边际的可转债。“在中国的市场环境中,现在工具是越来越丰富,有绝对安全边际的工具,常用有债券载体的,包括可转债,可交换债等有绝对安全边际的金融工具。”

近日,在新能源汽车零部件企业继峰股份)

href=/603997/>继峰股份(603997)背后,就有睿郡资产加码可转债的动作。据继峰股份公告显示,2023年6月28日,睿郡资产增持“继峰定01”可转换公司债券。本次增持后,睿郡资产持有“继峰定01”共计969300张,占“继峰定01”发行总量的24.23%。

可转债即为上市公司发行的具有股票和债券双重性质的有价证券,上市后投资者可以进行套利,到期后可以转换成股票,如果不转化成股票,也可以持有到期,享受票面利率。一般而言,可转债价值与其股票价格之间具有较强的联动性。当前,继峰股份的股价正处于年内相对低位水平。

睿郡资产另一位投资大将董承非近日也有一些相对保守的观点,他表示,并未去追逐一些过热赛道,如AI。董承非另外透露,目前配置主要在三个方向:运营商作为底仓;去年中旬配置的火电板块,现在继续持有;去年10月、11月配置的半导体也继续持有。

今年以来,睿郡资产成为了忙碌的“调研达人”,数据显示,仅上半年,睿郡资产即调研上市公司超过200次。从调研名单来看,涉及行业较为广泛,如电气设备、汽车零配件、电子元件、医药生物等。

仔细观察不难发现,上述多数个股都具有一个共同特征,即股价处于长期下跌后的低位状态。如果从“安全性”和“收益率”等维度来看,哪些个股会被杜昌勇、董承非等大佬“相中”并纳入建仓股票池呢?我们对此也将持续关注。