摘要

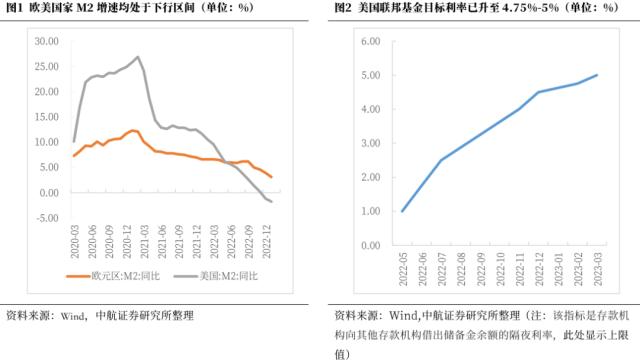

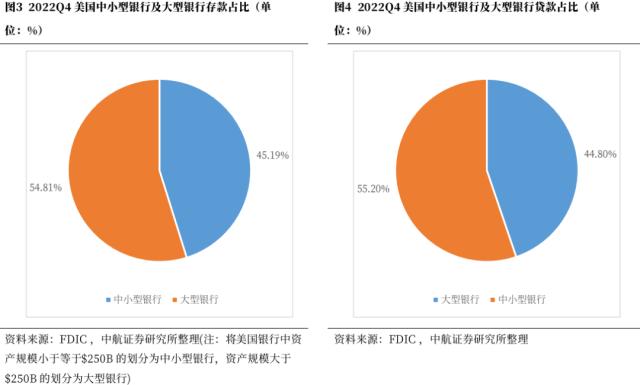

当前欧元区及美国M2增速均处于下行区间,反映派生的明显收缩。美国方面,美联储维持年内不降息的立场,流动性收紧压力下或有更多脆弱部分暴露风险。在近期黑石集团、加密友好银行、硅谷银行、签名银行、美国第一共和银行纷纷暴雷后,本周美国三月加息靴子落地,联邦基金利率目标区间上调25个基点。目前联邦基金利率已升至2007年10月以来的最高水平。发布会上鲍威尔措辞鹰派,表示今年降息不是美联储的基本预期。前期美国中小银行破产的核心原因是加息引发的流动性危机。硅谷银行虽因其负债端客户主要集中于易受加息周期负面影响的初创企业而具有一定的特殊性,但我们认为它更像是冬日冰面最薄的部分,其他金融机构在持续加息压力下也普遍存在借短买长经营模式盈利转负及负债端融资成本过高引发的流动性风险。美国银行体系里中小型银行整体存、贷款规模不容小觑,根据FDIC提供的数据测算,截至2022年四季度,美国中小型银行(资产规模小于等于$250B的银行)持有美国全部存款、贷款的比例分别为45.19%,55.2%,若爆发金融风险影响或较大。

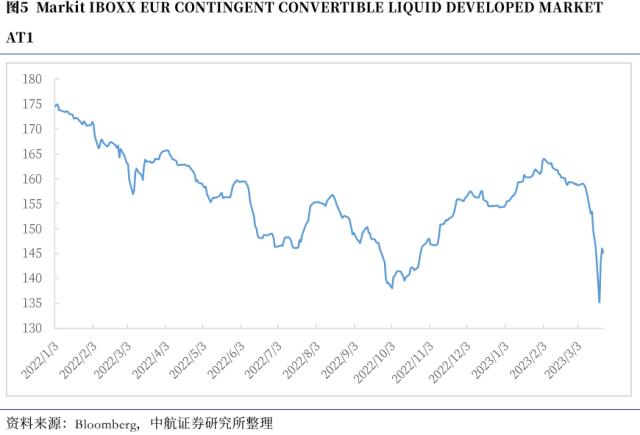

欧洲方面,瑞信是全球系统重要性银行之一,规模体量较美国中小型银行更大,与其他金融机构关联度更高,瑞信危机余震持续引发市场震荡。瑞士监管部门为增强该行核心资本,通过牺牲债券持有人来提高股权交易,试图拯救系统性风险却破坏了债权人的优先受偿结构。若风波不平,叠加美国银行业危机的恐慌情绪,债权人为避险,可能会选择从高脆弱性的债权资产逃离,恐慌或将波及欧洲乃至全球信用债市场。截至3月23日,Markit公司追踪的AT1指数较3月1日已下跌8.72%。瑞信的风险一方面使瑞信股票、债券投资人面临较大亏损,其财富缩水导致市场资金面收紧,流动性紧缩与信用风险增加或驱使市场风险偏好趋于保守;另一方面其风险或向同业传染,市场担忧蔓延,其他银行或因为此次风险事件面临信用利差扩大,融资成本攀升等经营压力。彭博社当地时间3月23日报道称,美国司法部正在调查金融专业人士是否帮助过俄罗斯寡头逃避制裁,而包括瑞信和瑞银这两家瑞士银行在内的多家银行正在接受调查。瑞信作为全球系统性重要银行,与全球金融系统其它银行关联度较高,业务复杂程度较高,若其风险长期无法消解,将会为全球资本市场带来较大冲击。

投资建议:

紧缩后周期下需警惕全球金融风险,配置上建议向“安全”与“科技”等政策重点扶持的领域倾斜,从二者结合的角度来看,利好军工、电子、等赛道。方面,中国特色估值体系下,军工央企重估空间或较大,建议关注相关龙头企业。电子方面,CPU、GPU、操作系统、工业软件等长坡厚雪的赛道具有良好发展前景。先进制造方面,数字基础设施、基础软件、国产平台及应用软件、大数据及AI等创新技术服务商、网络及数据安全相关领域增长空间或较大。

本周市场回顾

本周市场表现整体较好,上证指数,深证成指,沪深300,科创50,创业板指,分别上涨0.46%,3.16%,1.72%,4.45%,3.34%,2.05%。行业风格上,本周成长及消费风格表现较强,分别上涨4.45%,1.10%;稳定风格表现较弱,下跌3.04%。分行业来看,申万一级行业中传媒、电子、计算机表现较强,分别上涨10.97%,6.99%,6.71%;钢铁、建筑装饰、石油石化表现较弱,分别下降3.54%,2.16%,1.75%。市场情绪方面,本周市场活跃度有所上升,日均成交额为10012.91亿元,较上周增长了1192.23亿元。估值方面,A股整体市盈率为17.99倍,较上周上涨1.36%。北向资金本周保持净买入状态,本周净买入金额109.50亿元。

正文

当前欧元区及美国M2增速均处于下行区间,反映银行派生的货币明显收缩。美国方面,美联储维持年内不降息的立场,流动性收紧压力下或有更多脆弱部分暴露风险。在近期黑石集团、加密友好银行、硅谷银行、签名银行、美国第一共和银行纷纷暴雷后,本周美国三月加息靴子落地,联邦基金利率目标区间上调25个基点至4.75%-5%。这虽是美联储在考虑银行业风险的情况下第二次将加息幅度放缓至25个基点,但目前联邦基金利率已升至2007年10月以来的最高水平;且由于通胀和劳动力市场的中期数据强于此前预期,美联储在最新政策说明中删除了“通胀已出现缓解(inflation has eased somewhat)”的表述,保留“通胀保持高位(remains elevated)”的评价。之后的发布会上鲍威尔措辞鹰派,表示今年降息不是美联储的基本预期。前期美国中小银行破产的核心原因是加息引发的流动性危机。以硅谷银行为例,2022年持续大幅加息背景下市场风险偏好下降,纳斯达克指数回调,传导至IPO市场导致企业融资困难。IPO市场的不景气导致众多高科技初创企业不得不从硅谷银行持续抽走大量存款支持自身业务运营,导致负债端结构相对单一的硅谷银行存款流失严重。为匹配负债方收缩银行被迫亏损交易,持续加息使资产端的国债、MBS债券形成账面浮亏,短端利率高企的背景下借贷成本较高,为缓解流动性压力硅谷银行只得被动抛售资产导致账面亏损变为实际亏损,最终引起恐慌导致疯狂挤兑引发破产。硅谷银行虽因其负债端客户主要集中于易受加息周期负面影响的初创企业而具有一定的特殊性,但我们认为它更像是冬日冰面最薄的部分,其他金融机构在持续加息压力下也普遍存在借短买长经营模式盈利转负及负债端融资成本过高引发的流动性风险。美国银行体系里中小型银行整体存、贷款规模不容小觑,根据FDIC提供的数据测算,截至2022年四季度,美国中小型银行(资产规模小于等于$250B的银行)持有美国全部存款、贷款的比例分别为45.19%,55.2%,若爆发金融风险影响或较大。

欧洲方面,瑞信是全球系统重要性银行之一,规模体量较美国中小型银行更大,与其他金融机构关联度更高,瑞信危机余震持续引发市场震荡。当地时间3月19日瑞士政府宣布瑞信将以约30亿瑞郎被瑞银集团收购,此举本应有助于保护瑞士金融中心地位和经济,却因为价值约172亿美元的额外一级资本(AT1)债券将被完全减记清零,冲击欧洲AT1债券市场的投资者信心。此次完全减记瑞信AT1债券是欧洲总规模达2750亿美元的AT1市场历史上最大的一次价值减记事件。瑞士监管部门为增强该行核心资本,通过牺牲债券持有人来提高股权交易,试图拯救系统性风险却破坏了债权人的优先受偿结构。3月20日,欧盟监管部门发声安抚市场情绪称,普通股权一级资本(CET1)仍然先于AT1债券承担损失,其他国家仍会按照债权人的优先受偿结构先价值清零股权,暂时稳定市场舆论。但若风波不平,叠加美国银行业危机的恐慌情绪,债权人为避险,可能会选择从高脆弱性的债权资产逃离,恐慌或将波及欧洲乃至全球信用债市场。彭博社当地时间3月23日报道称,美国司法部正在调查金融专业人士是否帮助过俄罗斯寡头逃避制裁,而包括瑞信和瑞银这两家瑞士银行在内的多家银行正在接受调查。截至3月23日,Markit公司追踪的AT1指数录得145.14,虽在3月20日欧盟监管部门发声安抚后有所回升,但较3月1日已下跌8.72%。瑞信的风险一方面使瑞信股票、债券投资人面临较大亏损,其财富缩水导致市场资金面收紧,流动性紧缩与信用风险增加或驱使市场风险偏好趋于保守;另一方面其风险或向同业传染,市场担忧蔓延,其他银行或因为此次风险事件面临信用利差扩大,融资成本攀升等经营压力。北京时间24日,德国最大的银行德意志银行欧股盘中跌幅超14%,该股已连续三天下跌,3月迄今市值蒸发超30%。根据标普市场情报数据,周四德意志银行CDS(信贷违约互换)从前一天的142个基点升至173个基点,创有史以来最大单日涨幅。瑞信作为全球系统性重要银行,与全球金融系统其它银行关联度较高,业务复杂程度较高,若其风险长期无法消解,将会为全球资本市场带来较大冲击。

投资建议:

紧缩后周期下需警惕全球金融风险,配置上建议向“安全”与“科技”等政策重点扶持的领域倾斜,从二者结合的角度来看,利好军工、电子、计算机等赛道。国防军工方面,中国特色估值体系下,军工央企重估空间或较大,建议关注相关龙头企业。电子方面,CPU、GPU、操作系统、工业软件等长坡厚雪的赛道具有良好发展前景。先进制造方面,数字基础设施、基础软件、国产平台及应用软件、大数据及AI等创新技术服务商、网络及数据安全相关领域增长空间或较大。

风险提示:国内政策推行不及预期;地缘政治事件超预期;海外流动性收紧超预期;国企改革进度不及预期,院所改制、混改、资产证券化等是系统性工作,很难一蹴而就。