摘要

欧美股票市场全面回调。美国市场方面,标普500指数下跌1.11%,纳斯达克指数下跌2.41%。欧洲主要市场指数也全面回调,英国富时100指数微跌0.24%,德国DAX指数与法国CAC40指数分别下跌1.00%与1.44%。亚太市场方面,发达市场中,日经225指数上涨0.59%,韩国综合指数下跌0.62%,恒生科技指数大跌2.17%。发展中市场方面,印度SENSEX30指数下跌0.24%,胡志明指数下跌1.57%,泰国SET指数下跌0.57%。

A股市场涨跌各异,风格持续向小盘转移。大盘指数上证50与沪深300分别下跌1.01%与0.85%,中盘指数下跌0.15%,小盘指数中证1000上涨0.73%。创业板指下跌1.35%,科创50下跌0.90%。市场整体成交量有小幅回落,中大盘指数成交额走弱,小盘指数成交额维持较高水平。

行业指数方面,上周通信传媒领涨行业指数,涨幅分别达到2.56%与2.50%;环保及公用事业同样表现较好,分别上涨2.38%与2.02%。有色金属大幅回调2.80%。

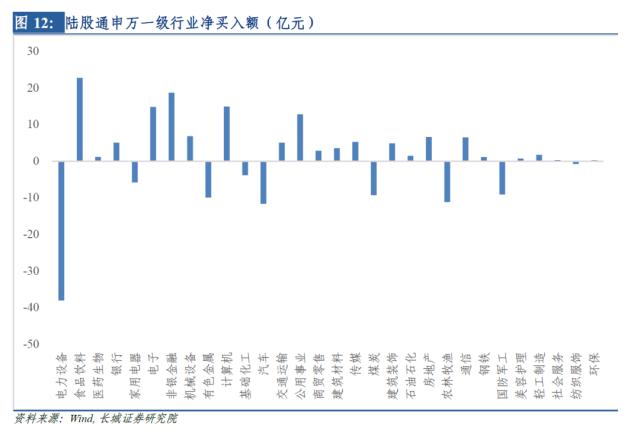

北向资金净流入较前周大幅下降至29.33亿元。南向资金小幅净流入6.77亿元。按照申万一级行业分类来看,上周净买入排名靠前的为食品饮料及非银金融,净买入额分别22.75亿元与18.67亿元。净卖出排名靠前的为设备及汽车,净卖出额分别为38.05亿元与11.67亿元。

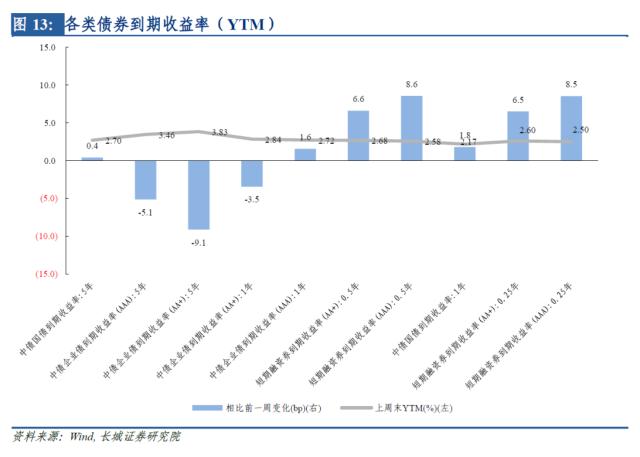

上周, 债券收益率全线下降。1年期国债收益率较前一周下降10.7bp至2.61%,5年期国债收益率较前一周下降1.4bp至2.51%。

总结来看,如前一周报告中提示的一样,全球市场受到通胀顽固的影响,反弹进程暂时受到中断,均有不同程度的回落。A股受制于北向资金净流入的大幅萎缩,蓝筹股表现显著弱于小盘股。整体来看,本周金融市场表现将很大程度上取决于欧美各国CPI数据的情况,若数据超预期,将可能持续压制资金的风险偏好。在此基础上,本周A股市场或将继续在全球趋近与本土经济回暖的效应下承压震荡,热度较高且基本面支撑较弱的赛道股可能将迎来估值的回归。

根据技术面及基本面情况,本周精选行业指数为:环保设备Ⅲ、卫浴制品、通信网络设备及器件。

风险提示:股票市场风险、债券市场风险、外汇市场风险、金融期货波动风险、商品期货波动风险、基金业绩风险等。

1. 全球股票市场回顾

1.1 欧美市场

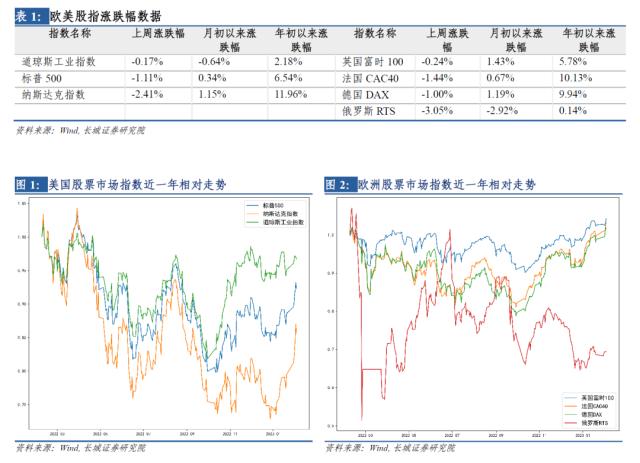

欧美股票市场全面回调 。美国市场方面,受困于顽固的通胀压力以及权重股GOOG的不佳表现,三大股指全面下跌,道琼斯工业指数微跌0.17%,标普500指数下跌1.11%,纳斯达克指数下跌2.41%。欧洲主要市场指数也全面回调,英国富时100指数微跌0.24%,德国DAX指数与法国CAC40指数分别下跌1.00%与1.44%,俄罗斯RTS指数大幅下跌3.05%。

1.2 亚太市场

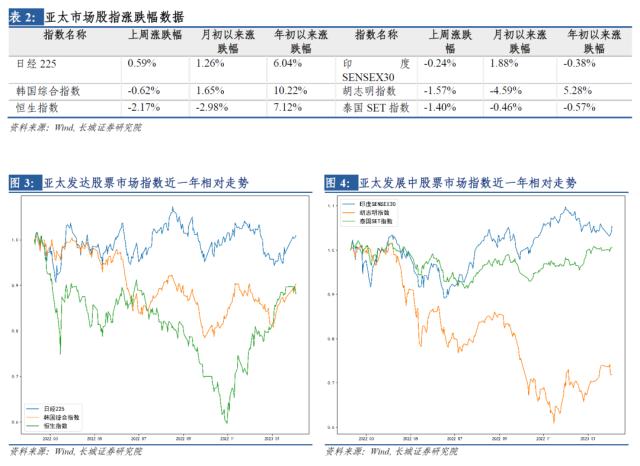

亚太市场方面,发达市场中,日经225 指数上涨0.59%,韩国综合指数下跌0.62%,恒生科技指数大跌2.17%。发展中市场方面,印度SENSEX30指数下跌0.24%,胡志明指数下跌1.57%,泰国SET指数下跌0.57%。

2. 内地股票市场回顾

2.1 股票指数涨跌幅

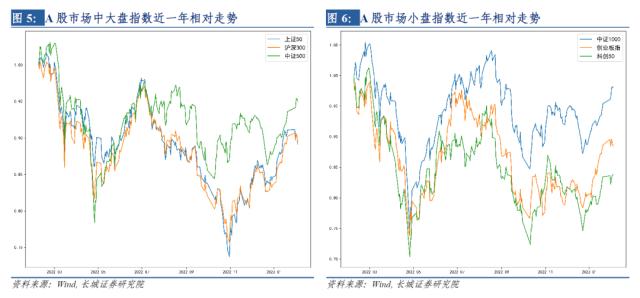

A 股市场涨跌各异,风格持续向小盘转移。大盘指数上证50与沪深300分别下跌1.01%与0.85%,中盘指数中证500下跌0.15%,小盘指数中证1000上涨0.73%。创业板指下跌1.35%,科创50下跌0.90%。

2.2 股票指数及市场整体成交额

以前四周日均成交额为基准,上周,中大盘指数成交额较基准持续收缩,上证50 成交额下降28.26%,沪深300成交额下降15.16%,中证500成交额下降2.62%。小盘指数中,中证1000成交额上升12.81%,创业板指成交额上升31.30%,科创50上升18.49%。

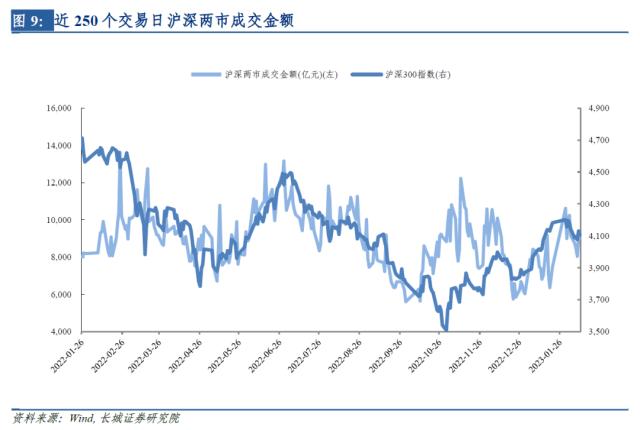

从国内沪深两市成交金额来看,沪深两市上周成交金额较前一周略有下降,基本维持在9000 亿的水平附近。

2.3 行业指数

受益于CHATGPT概念的持续发酵,上周通信传媒领涨行业指数,涨幅分别达到2.56%与2.50%;环保及公用事业同样表现较好,分别上涨2.38%与2.02%。有色金属大幅回调2.80%。

2.5 南北资金流动

北向资金净流入较前周大幅下降至29.33亿元。南向资金小幅净流入6.77亿元。

按照申万一级行业分类来看,上周净买入排名靠前的为食品饮料及非银金融,净买入额分别22.75亿元与18.67亿元。净卖出排名靠前的为电力设备及汽车,净卖出额分别为38.05亿元与11.67亿元。

3. 国内债券市场

上周, 债券收益率走势出现分化,企业债收益率普遍下降,短债及国债收益率有不同程度上升。1年期国债收益率较前一周上升1.8bp至2.17%,5年期国债收益率较前一周上升0.4bp至2.70%。

4. 三级行业指数技术面筛选

本部分以申万三级行业指数为基础,聚焦于通过技术面挖掘具有潜力的细分赛道。

4.1均线多头

该指标的目标是筛选出在短期内呈现上升趋势并且涨幅不大的行业,我们预期这些行业将在接下来的短时间内继续保持该趋势。其中,当期较小涨幅为后续上涨提供了空间。具体条件如下:

-

上 周 指数上涨

-

5周均线<;当周收盘价

-

10周均线<;5周均线<;1.05*10周均线

-

20周均线<;10周均线<;1.05*20周均线

-

0.98*30周均线<;20周均线

-

上个调仓日20周均线<;20周均线

根据上述指标,本周筛选出的行业如下:

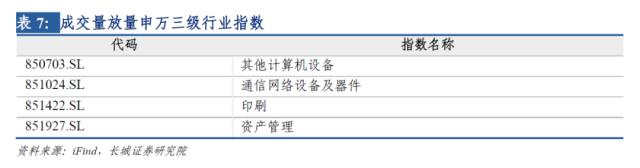

4.2 成交量放量

成交量一定程度上表明了市场的交易情绪以及行业股票流动性。成交量的大幅放量结合指数的上升趋势说明该行业近期关注度迅速上升,有较高概率进一步上涨。我们挑选本周成交量高于前104周(2年)成交量均值2倍以及前12周(1季)成交量均值2倍的行业,即选择当期成交量活跃度明显高于中期、长期活跃度的行业。 本期筛选出的行业指数如下 :

4.3跳空

该指标用于挑选本周指数最低点较上一个调仓日上涨0.5%的行业,能够确定所选行业上涨的趋势以及上涨的形态。 本周筛选后无符合条件的行业。

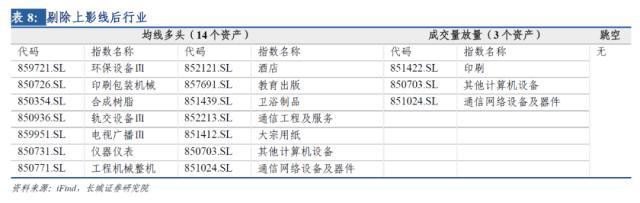

4.4 剔除上影线行业

上影线代表着上方压力,可以用于预判多空双方力量,当出现上影线的时候,说明上方可能存在一定的压力,对于行业上涨不利,因此我们需要去掉这些行业。计算公式如下:

前三类筛选中剔除上影线后的行业如下:

4.5本周精选行业

结合上述指标以及基本面情况,本周推荐关注行业如下:

【环保设备Ⅲ】:政策面,2023年2月3日,工信部等八部门组织开展全国范围内公共领域车辆全面电动化先行区试点工作,试点区域涉及环卫,要求到2025年新增及更新车辆中新能源汽车比例达80%,而截止到2022年末,城市电动环卫车渗透率较低,因此,环保设备行业市场空间相对较大,有望在两年内得到扩容。

【卫浴制品】:政策面,地产政策宽松下,叠加卫浴行业流量前置化的特点,行业需求有望率先复苏。行业基本面,卫浴制品逐渐智能化、多元化和个性化,深受中青年和中产阶级等消费主体的喜爱,行业充分受益于;行业竞争格局方面,中高端产品以国外品牌为主,行业公司有望伴随着国产品牌的觉醒以及国产替代化浪潮乘风破浪。技术面,季线看,指数处于底部徘徊,叠加交易量放大;月线看,均线缠绕两年,触及阶段低点后,放量微微上涨;周线看,均线多头,伴随交易量放大。

【通信网络设备及器件】:业绩面,行业内多家公司公布22年业绩预告,公司受益于海外需求向好以及美元升值,通信设备出口业绩整体向好。估值上,行业整体估值偏低,PE-TTM三年分位数处于29.41%。技术面上,周线看,均线多头,上周交易量较近5个月平均水平翻倍。