核心结论:①09-12年牛熊周期类似迷你版05-08年,牛市始于危机后的政策宽松、经济复苏,终于通胀高企、政策收紧,基本面回落。②特点一:逆周期政策威力显现,经济和股市因此大幅波动。③特点二:调结构拉开序幕,消费和科技在经济和股市中占比提升。④特点三:09年创业板开板,推动调结构,至今交易占比已达两成。

转型初显——牛熊复盘之09-12年

回顾09-12年牛熊周期,A股牛熊涨跌幅度不及05-08年,但背后的周期规律相似,可称为迷你版的05-08年。这一阶段,08年宏观经济摆脱危机模式以及10-11年政策收紧经济下行都彰显了逆周期调控政策的威力。更为重要的是,10年开始的经济结构转型调整对宏观经济和资本市场都产生了深远的影响,本文对这轮牛熊周期做一个回顾。

1.09-12年类似迷你版05-08年

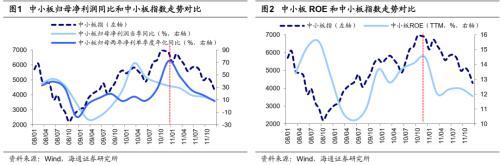

09-12年牛熊周期背后仍是宏观经济的起落,是迷你版05-08年。09-12年这轮牛熊周期中,以上证指数为例,牛市始于08年10月的1664点,最高涨至09年8月的3478点,最大涨幅为109%;从上证指数高点算起,熊市持续41个月(09/08-12/12),最低跌至12年12月的1949点,上证指数最大跌幅为44%。如果从上证指数的涨跌时空来看,09-12年牛熊周期牛短而熊长,但其实09年8月上证指数见顶后,仍在高位震荡了一段时间,这个阶段牛市领涨板块转到中小板,中小板指在10年11月才见顶7493点。具体来看,这次牛市里中小板指最大涨幅254%,牛市上涨持续25个月(08/11-10/11);中小板指见顶后下跌至12年12月的3557点,熊市最大跌幅-53%,持续25个月(10/11-12/12),牛市和熊市时间几乎一致,详见表1。09-12年牛熊周期背后的核心逻辑仍是宏观经济的起落(下文详细分析),这点与05-08年类似,牛市上涨幅度、熊市下跌的幅度都不及05-08年,类似迷你版的05-08年。

2008/10-2010/11牛市始于危机后的宏观政策宽松。2008年下半年金融危机席卷全球,在外需快速下降背景下,我国经济增速回落,股市持续下跌。为了应对经济下行压力,逆周期的宏观政策逐渐出台,08年9月央行降息降准标志着货币政策转向宽松,11月国常会进一步提出四万亿基建投资计划以刺激总需求。强有力的货币和财政政策向市场释放了强烈的提振信号,稳定了市场预期,推动经济基本面开始修复,A股上证指数也于08年10月见底1664点,一路涨至09/08的高点3478点。

2008/10-2010/11牛市终结于10-11年的流动性收紧,企业盈利见顶回落。09年末CPI当月同比和PPI当月同比转正并快速上行,市场对流动性收紧的担忧不断发酵,上证指数在09/08/04见顶3478点后开始宽幅震荡,牛市领涨板块转到中小板。10-11年,随着通胀数据的抬升,央行流动性越收越紧,企业盈利在10年下半年见顶,牛市随之终结:10年1月央行重新上调存款准备金率,年内共升准6次、加息2次;全部A股ROE于10Q3见顶15.4%,中小板指ROE在10Q4见顶14.5%。10/11上证指数达到阶段性高点3186点,随后步入熊市,一路跌至12/12的1949点;中小板指也于10/11见顶7493点,随后跌至12/12的3557点。

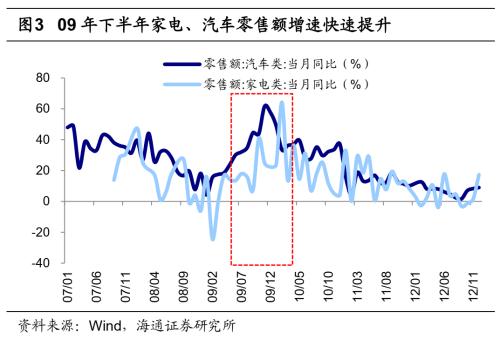

行业层面看,2008/10-2010/11牛市先基建后消费、再到科技。我们在《稳增长路径下的行业轮动——借鉴09年和20年-20220516》中提出,08/10-10/11牛市的行业轮动可分为三个阶段:09年上半年基建地产超额收益明显,09年下半年汽车家电等可选消费开始占优、10年开始科技成长走强,政策的催化和企业盈利的边际变化是行业轮动的背后原因。具体来看,①09年上半年:“四万亿”刺激下基建地产企业盈利快速回暖,相关行业股市表现率先崛起。政策刺激下,地产归母净利累计同比从09Q1的-12%回升至09Q3的23%,建材从-53%升至13%,而全A归母净利累计同比直到09Q4才转正。08/11-09/06期间建材累计涨幅/区间最大涨幅为161%/183%、地产为158%/183%,累计涨幅均位列行业涨幅前五,同期沪深300为91%/99%。②09年下半年“汽车下乡”和“家电下乡”政策拉动了汽车和家电消费,汽车、家电企业盈利明显改善,09年下半年家电、汽车累计涨幅居申万一级行业前二,09/07-09/12期间汽车累计涨幅/区间最大涨幅为57%/66%,家电为52%/59%,同期沪深300为13%/36%。③10年后,政策重心转向经济结构调整,新兴战略性产业受到更大力度的政策支持,10年1-11月科技行业领跑A股,10/01-10/11期间电子累计涨幅/区间最大涨幅为42%/67%,医药为39%/68%,为34%/61%,同期沪深300为9%/46%。

2.逆周期的政策威力

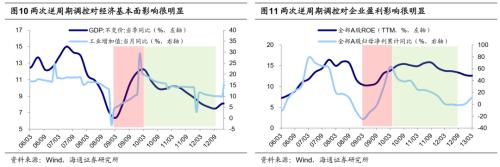

09-12年间,逆周期政策调控力度很大,是宏观经济和牛熊周期运行的主旋律。09年以“四万亿”为代表的稳增长政策推动经济股市深V反转;而10-11年经济过热时,逆周期政策同样凌厉出击,宏微观基本面应声回落。

09年逆周期的稳增长政策落地见效,宏微观基本面深V反转。2008年下半年美国次贷危机进一步扩散,恐慌向全球蔓延,全球性的金融危机爆发。我国在金融危机和紧缩政策滞后效应的影响下,经济下行压力加大,生产和出口“断崖式”下跌,工业增加值当月同比从08/03的17.8%降至08/11的5.4%,出口金额当月同比在08/11转负(为-2.9%),国内实际GDP当季同比从08Q1的11.5%大幅下滑至08Q4的6.4%。经济下行压力背景下,中国政府通过逆周期调控托底经济,各项政策全面转向积极。

货币政策方面,央行先后于08年9月至12月四次下调存款基准利率、五次下调金融机构存贷款基准利率、两次下调央行对金融机构存贷款利率。财政政策方面,11月初国常会提出四万亿基建投资计划,以刺激总需求。地产政策方面,10月央行扩大商业性个人住房贷款利率下浮幅度,调整最低首付款比例至20%。12月国务院发布《关于促进房地产市场健康发展的若干意见》,鼓励普通商品房住房消费、支持房地产开发企业合理的融资需求。

从后视镜来看,这次逆周期调控力度空前,但政策出台初期,市场对于政策能否对冲经济下行压力仍有担忧,08/09-08/10期间万得全A、沪深300分别下跌22.0%/21.6%。由于逆周期政策出手快、力度重,宏观经济数据深V反转,并逐步回归到正常增长区间。我国工业增加值当月同比从09/01的-2.9%快速回升至09/11的19.2%,实际GDP当季同比由09Q1低点6.4%快速回升至09Q4的11.9%,房地产销售、投资和新开工数据相继见底回升。随着宏观经济的修复,A股企业盈利回升更快,全部A股归母净利累计同比从09Q1的-24.9%回升至09Q4的28.6%。

10-11年,逆周期调控抑制经济过热,宏微观基本面回落。进入10年,10Q1我国实际GDP当季同比升至12.2%,关于经济过热的担忧开始出现。伴随着CPI、PPI读数的快速上升,央行快速收紧流动性,10年1月央行开始上调存款准备金率,标志着政策转向的到来,随后央行在10年内6次上调存款准备金率,并于10/10开始加息。进入11年,货币政策越收越紧,11年上半年继续加息2次,升准6次,存款准备金率上升到21.5%的历史最高水平。同时,在前期宽松政策刺激下,房价上行速度加快,10年开始地产调控政策陆续出台。10年初国务院两次上调二套房首付款比例,10年9月住建部要求严格查处囤地炒地闲置土地的行为。11年,“限购”、“限价”、“限贷”贯穿全年楼市调控。

可见,经济过热时逆周期调控力度很大,在抑制通胀的同时,经济数据最终转头向下。GDP当季同比自10Q1的高点12.2%一路下行至12Q3的7.5%,工业增加值当月同比从10/01的29.2%下行至12/08的8.9%,商品房销售面积累计同比自09/11的53%下降至12/02的-14%。微观企业盈利也逐步回落,全部A股归母净利累计同比在10Q1见顶63%后,一路下滑至12Q3的-1.3%。

3.调结构拉开序幕:消费、科技占比提升

09-12年期间,另一个重要的变化是经济结构调整拉开序幕,此后产业不断演进,消费和科技产业在国民经济中的重要性逐渐提升,宏观经济结构的变化也逐渐映射到股市结构上。

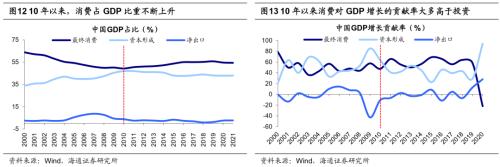

调结构1:扩大内需,增强消费对经济增长的拉动作用。2009年政府工作报告提出积极扩大国内需求特别是消费需求,增强内需对经济增长的拉动作用。政策从短期和长期两个维度出发,激发我国消费需求:短期来看,改革市场流通渠道,促进消费供求匹配;长期来看,推进医疗改革、完善农村养老保障以促进居民消费。此后政策促进经济结构调整的效果逐渐显现,2010年以来中国经济从投资驱动走向消费驱动。剔除受疫情影响的20和21年,“三驾马车”中消费占GDP的比重从2010年的49%上升至2019年的56%,而投资占GDP的比重从47%下降至2019年的43%;消费对GDP增长的贡献率也持续高于投资,2010-2019年间,消费对GDP增长的贡献率均值为59%,高于投资的43%。

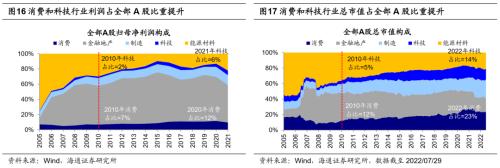

宏观经济结构的变化也映射到股市结构上,消费行业占比不断提高。从总市值角度看,消费行业(包括农林牧渔、、食品饮料、纺织服饰、轻工制造、商贸零售、社会服务和美容护理9个申万一级行业)总市值占全部A股的比重从2010年初的12%上升至21/05时最高的28%。从利润角度看,消费行业归母净利润占全部A股的比重从10年的7%左右上升至20年的12%。

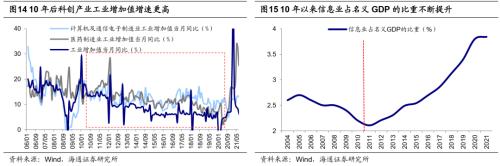

调结构2:发展科创,培育经济增长新动能。消费之外,发展科创也是经济结构调整的重点。09年11月,时任国务院总理温家宝发表题为《让科技引领中国可持续发展》的讲话,提出科技创新是推动经济结构转型的关键,要求发展战略性。09年12月,工信部等七部委相继表明新兴战略性产业将受政策支持。10年3月的政府工作报告提出大力培育战略性新兴产业,加快转变经济发展方式,调整优化经济结构。政策支持下,计算机、通信、医药等科创产业工业增加值快速增长。2010年至今(截至22/06)计算机及通信电子制造业工业增加值当月同比增速中枢为12.1%,医药制造业工业增加值当月同比增速中枢为12.2%,明显高于工业整体增加值当月同比增速均值的8.2%。科技产业在经济中的占比也逐渐提升,信息业占名义GDP的比重从2010年的2.2%上升到2021年的3.8%。

科技产业在经济结构中的变化也逐渐反映到股市结构上,科技行业(包括电子、计算机、通信和传媒4个申万一级行业)占比不断提高。从总市值角度看,科技行业总市值占全部A股的比重从2010年初的5%上升至目前的14%。从利润角度看,科技行业归母净利润占全部A股的比重从10年的2%左右上升至22Q1的6%。

4.创业板开板:股市改革更进一步

2009年开板的创业板主要服务于成长型的创新企业,设立以来在支持科技创新企业、服务国家自主创新、促进创投行业发展等方面发挥了重要的作用,是股市改革深化的标志之一。

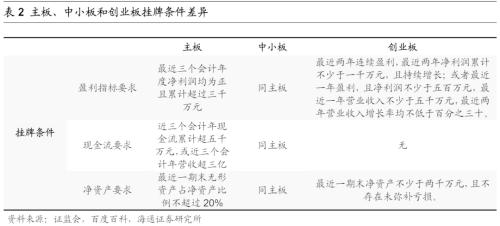

2009年设立创业板,支持科创企业融资发展,推动经济结构调整。经济结构的调整需要有多层次的资本市场进行支持,融资难是科创企业面临的突出问题之一。尽管2004年我国设立了中小板,但上市要求与主板相同,IPO条件相对严格,未能很好的起到服务科创企业的作用。于是自1998年12月原国家计委向国务院提出“尽早研究设立创业板股票市场问题”开始,历经多年的研究和筹备,创业板于09年10月23日正式开板。创业板是为处于成长型或创业期、科技含量较高的中小企业提供的一个利用资本市场发展壮大的平台。因此,在上市政策的制定上,创业板对科创企业有所偏向。一方面,创业板对企业的上市时的盈利、净资产、股本总额的要求低于主板,并且不设置现金流要求。另一方面,创业板一般针对国家鼓励发展的、需要较高科技含量的新兴企业,如新能源、新材料、生物医药、电子信息、环保节能、现代服务等领域的企业。此外,创业板的退市制度也更严格、更加市场化。

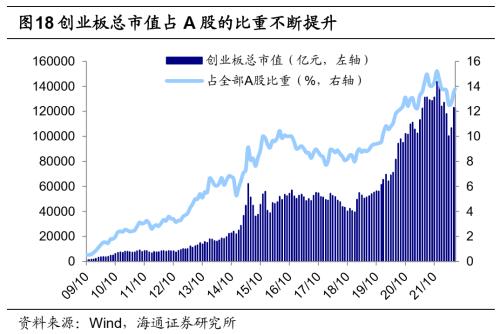

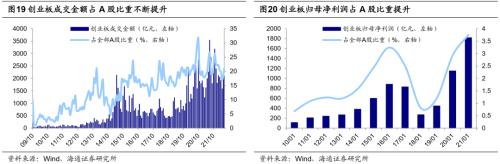

创业板成为我国股市的重要一极。经过十多年的发展,创业板集聚了一大批优秀企业,在支持科技创新企业发展、推动产业结构升级、促进资本市场服务实体经济方面起到了至关重要的作用。根据《中国资本市场三十年(中国证券监督管理委员会编著)》,创业板积极服务国家创新驱动发展战略,支持创新型、成长型企业发展,在创业板上市的公司7成以上为数据战略新型产业,8成以上拥有自主研发能力,9成以上为高新技术企业。创业板在我国股票市场中的地位愈发重要。从个股来看,2009年10月30日,创业板首批28家公司上市交易,这28家公司总市值平均为50亿元,时至今日除了2家退市之外,剩下26家上市公司总市值均值上升至258亿元。随着首批上市的28家企业从小变大、创业板在股市中的占比也逐渐增加。创业板上市公司数量从开板时的28家上升至目前的1157家,占全部A股的比重从1.6%上升到24.8%。创业板在A股中的市值和利润占比也不断上升,交易活跃度不断提高,创业板总市值从开板时的1400亿元上升到现在的12.3万亿元,占全部A股比重从0.6%上升到13.8%;创业板归母净利润占全部A股的比重从10年的0.7%上升到21年的3.8%;创业板交易额占全部A股的比重也从1.2%上升到目前的21.0%。