8月10日,资源股大幅反弹。

资源股在上半年走出一枝独秀的行情后表现持续低迷至今,甚至市场开始提前交易经济衰退周期带来的通缩行情,如今资源股的反弹是否意味着市场开始超前交易衰退后的宽松了?本文将重点解析。

01

通胀问题

或将永不眠

在新能源转型带来的旧能源通胀以及人口趋势发生逆转的背景下,长周期变化正在与短经济周期形成角力,通胀正在呈现粘性。

这种粘性体现在美联储加息,美国就业数据持续强劲,7月新增就业人数达52.8万人,大大超出市场预期,时薪环比仍上升0.47%,此外,劳动参与率持续下降,反映出“劳动力”供给的限制。

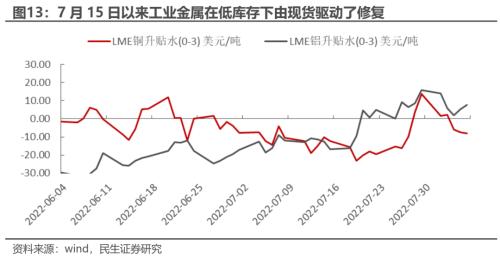

另一方面,大宗商品并没有像过去那样在下跌时供应增加,8月5日强劲的劳动力数据显示,加息预期升温,黄金回调时工业金属大幅上涨(LME铜和 LME铝分别上涨2.5%和2.8%),实际上,7月15日以来,由于库存低,工业金属已经开始修复市场预期。

工业金属价格上涨可能超过预期,因为真正的滞涨期可能才刚刚开始——由于“能源危机”的影响,能源价格在过去一段时间内抑制了欧洲等能源短缺国家的工业需求,而能源价格的下跌则立刻缓解了这种压力,未来能源和金属之间可能存在某种跷跷板效应,核心还是目前的货币需求仍然过剩。

市场已经充分讨论了目前面临的通货膨胀,类似于上世纪70年代的“大通胀”,却忽略了“走出通胀”的道路可能与80年代末期截然不同:目前的供给更加刚性(资源+劳动力)、资源方面的“碳中和”预期、全社会对 ESG的要求、资本市场的估值,都抑制了传统资源增加产能的意愿,而劳动力方面,除了过去20年输出劳动力的中国进入了低人口增长阶段之外,疫情后美国劳动参与率的下降也证明了短期劳动力短缺。

目前,资源和劳动力都面临着刚性约束,这与80年代不同,当时各国的战略都是扩大资源开采,劳动力方面,战后“婴儿潮”进入劳动年龄后,劳动力的供给曲线接近垂直,短期内不会有任何扭转供给曲线的迹象,因此,必须“杀死”更多的需求,才能导致通胀下行,否则经济只会陷入“需求回升-通胀高企-引致加息-需求下降-价格短期下滑-导致需求回升-价格再次上扬”的循环。

最终的结果就是通胀会持续很长一段时间,而在这个过程中需求被抑制的阶段,中下游、长久期行业以及金融市场将会受到更大的冲击。相对坚挺的是:实物资产,就业市场,以及商品价值。

政策制定者是否已经准备好接受低水平的名义增长,以抑制通胀,这是一个更为复杂的问题:没有一个国家愿意停留在一个停滞的经济里,因此,即使需要抑制需求,他们也想保持自己的需求和发展。

在供给方面,如果有足够的决心来缓解当前的通货膨胀,则需要社会资本支出由长期回报型新能源转向短期型老能源,抑制绿色通胀。在对短期需求进行充分定价之后,长期通胀问题会促使市场价格重新调整。

02

大宗商品或成

资产配资重要一环

面对如今复杂的宏观局势,变化之中,对确定性溢价的事物多一分谨慎,对悲观中的资产多一分乐观。配置上,民生证券推荐铝、铜、油、油运、动力煤及黄金;此外,在成长领域建议寻找独立于通胀的、数字经济、元宇宙;同时,看好与国内经济相关的资产的价值修复,房地产、白酒、建筑(抽水蓄能等)。

美联储加息符合预期,未来加息偏鸽派,中央政治局部署下半年经济要求,支撑工业金属价格反弹。铜方面,进口货源流入不畅,国内部分冶炼厂检修及粗铜供应紧张,导致国内快速去库,但消费端需求仍弱,美联储加息落地及国内现货紧张支撑后市铜价反弹。铝方面,美联储加息落地,叠加政府强调保交楼等刺激需求预期,供应端,四川、广西地区复产产能进度缓慢,需求端,铝下游仍处加工淡季。

民生证券认为可适当关注关注:紫金矿业(行情601899,诊股)、洛阳钼业(行情603993,诊股)、铜陵有色(行情000630,诊股)、神火股份(行情000933,诊股)、南山铝业(行情600219,诊股)、云铝股份(行情000807,诊股)、索通发展(行情603612,诊股)、西部矿业(行情601168,诊股)、中国有色矿业。民生证券还认为随着地缘局势发展,能源短缺问题持续,通胀预计维持高位,看好黄金在滞胀时期的投资价值。