上周海外股市普涨,美国7月非农数据远超预期,市场加息预期再度升温,本周三将公布的美国7月CPI引发投资者关注。产业趋势层面,传特斯拉正开发新版本的太阳能(行情000591,诊股)屋顶,预计将在今年年底重新开始安装时推出新版太阳能屋顶,近期美国、欧盟、中国相继出台利好政策,建议关注屋顶光伏和BIPV产业机会。马斯克称,擎天柱机器人(行情300024,诊股)将比汽车更有价值,会彻底改变经济。该人形机器人定于9月30日AI Day发布,特斯拉在电动车领域“模范生”般的崛起使得其人形机器人带来的催化更具“学习效应”。

核心观点

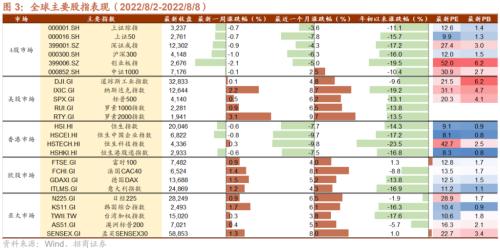

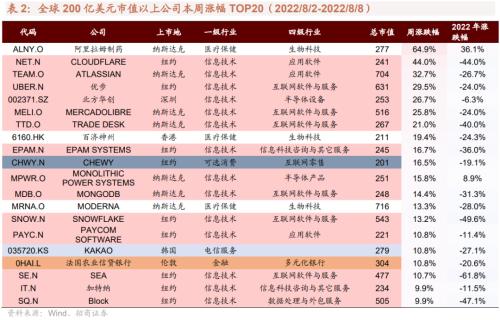

【全球股市表现】上周海外股市普涨。美股方面,道指、纳指、标普分别上涨0.1%、2.2%、0.5%。过去一周市场主要关注美国非农数据、通胀削减法案、欧洲能源危机、全球疫情等方面。美国非农数据方面,美国7月非农就业人口增加52.8万,远超市场预期的25万人。7月平均每小时工资环比增长0.5%,市场预期0.3%。强劲的就业报告增强了美联储再次加息75个基点的可能性,将于本周三公布的美国7月CPI就尤为引起投资者关注。通胀削减法案方面,8月7日法案于参议院通过,如议案最终签署将带来7390亿美元的财政收入,3690亿美元对能源和气候项目投资和640亿美元的医疗补贴,并在未来十年削减3000亿美元的赤字。还对股票回购加征了1%的消费税,对盈利超过10亿美元的企业新增15%最低税率的要求,市场认为法案将使每股收益和企业回购行为受到拖累。欧洲能源危机方面,近期供气紧缺和热浪侵袭影响,德国电价已经上涨至创纪录水平,法国正在面临有史以来最严重的旱灾,欧洲最大出口国挪威正在考虑限制电力出口。全球疫情方面,8月4日,根据CDC最新数据,美国确诊猴痘病例数为6617人,为确诊人数最多的国家,美国卫生部部长宣布猴痘疫情为美国突发公共卫生事件。行业表现方面,上周全球股市板块涨跌不一,其中电信服务、信息技术板块表现较好,能源、日常消费板块表现较差。异动股方面,过去一周大涨的200亿美元以上市值公司中,信息技术行业公司居多,过去一周领跌的200亿美元以上市值公司中,能源、信息技术、可选消费行业公司居多。

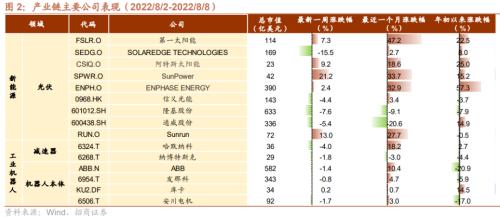

【全球产业趋势】趋势一:BIPV。据称,特斯拉正开发新版本的太阳能屋顶,如果测试顺利,特斯拉预计将在今年年底重新安装时推出新版太阳能屋顶。美国近期光伏政策迎来重大利好,欧盟、中国均已出台政策推进屋顶光伏,建议关注屋顶光伏和BIPV相关投资机会。趋势二:机器人。马斯克称,擎天柱机器人将比汽车更有价值,会彻底改变经济。该人形机器人定于9月30日AI Day发布,特斯拉在电动车领域“模范生”般的崛起使得其人形机器人带来的催化更具“学习效应”。

【重要资讯】特斯拉:马斯克称,特斯拉今年全球产能目标将达200万辆,并计划再新增一间工厂,年内将公布选址。美光、理想:美光车规级高性能LPDDR5 DRAM内存和基于3D TLC NAND技术的UFS 3.1产品已被应用于理想L9,可助力理想L9的ADAS实现最高L4级自动驾驶。谷歌:宣布其适用于XR的Immersive Stream已在安卓、iOS及PC端推出,并将很快支持AR/VR头显。

【产业趋势关注及建议】从中长期角度,我们当前建议关注全球重视下碳中和全产业链崛起(光伏、风电、储能、氢能等),电动化智能化大趋势下电动智能汽车渗透率增加,以及元宇宙、智能制造、云计算、自主可控等产业趋势。

【风险提示】本报告所提及个股仅表示与相关主题有一定关联性,不构成个股投资建议。

目 录

01

核心关注与投资建议

上周,A股涨幅较高的产业指数为:半导体、Chiplet、自主可控等。

上周及本周海外市场值得关注的产业趋势变化为:

1、BIPV

据Electrek报道,知情人士称,特斯拉正开发新版本的太阳能屋顶(Solar Roof v3.5),目前正在员工家中测试。报道称,目前还不清楚新版本的内容,但特斯拉最近一直把重点放在太阳能屋顶的耐用性和易安装方面。如果测试顺利,特斯拉预计将在今年年底重新开始安装时推出新版太阳能屋顶。

特斯拉今年二季度太阳能屋顶市场拓展远不及预期,7月暂停在美大多数市场的安装。公司在2022年第二季度仅部署了2.5兆瓦的太阳能屋顶,保守估计每个太阳能屋顶的功率为8千瓦,这意味着特斯拉二季度在约300座房屋上安装了太阳能屋顶,即每周安装约23个屋顶。这可能是因为美国对光伏组件政策导致组件供应不足以及世界范围内组件价格的波动。据 electrek 报道,7月特斯拉已暂停在美国大多数市场新的太阳能屋顶安装安排。

美国近期光伏行业迎来重大政策利好。6月拜登政府对从柬埔寨、马来西亚、泰国和越南进口的太阳能电池板给予24个月的关税豁免,有利于缓解光伏组件供应问题,并且本周一在参议院通过的通胀削减法案有望通过补贴和税收抵免等方式补贴光伏行业的投资、生产和消费环节。

欧盟、中国均已出台政策支持屋顶。欧盟的REPowerEU方案提出,到2026年,欧盟所有屋顶面积大于250平方米的新建公共建筑和商业楼,必须强制安装屋顶光伏;到2027年,所有满足条件的现存建筑屋顶必须强制安装光伏;到2029年,所有新建的住宅楼必须安装屋顶光伏。国内方面,7月《城乡建设领域碳达峰实施方案》发布,要求推进建筑太阳能光伏一体化建设,到2025年新建公共机构建筑、新建厂房屋顶光伏覆盖率力争达到50%。

2、机器人

8月4日举行的特斯拉股东大会上,CEO埃隆·马斯克介绍说,长期来看,擎天柱(Optimus)机器人将比汽车更有价值,将会彻底改变经济。在股东大会上,马斯克发布了AI Day活动海报,图片可能是特斯拉擎天柱的新形象。擎天柱是特斯拉此前发布的人形机器人,按照计划将在今年特斯拉的AI日(预计于9月30举行)上正式发布该机器人的原型机。特斯拉之前已透露,Tesla Bot“擎天柱”头部将配备与特斯拉汽车相同的智能驾驶摄像头,并与汽车共用AI系统。

机器人赛道长坡厚雪,受益于劳动力替代+升级+进口替代逻辑,工业、服务、人形机器人是未来行业三部曲,当前工业机器人是机器人销量主力军,三成长逻辑加持,景气度为通用自动化最高。同时工业、服务、人形机器人底层技术相通,技术突破后应用场景可快速铺开。

特斯拉在电动车领域“模范生”般的崛起使得其人形机器人带来的催化更具“学习效应”,而疫情之后,全球主要国家工资大幅上行,机器替代人需求较高,下半年我国制造业投资增速也有望上升,自动化需求仍较为旺盛,国产替代也正加速推进,使得机器人板块迅速成为新晋赛道投资方向。

投资建议:从中长期角度,我们当前建议关注全球重视下碳中和全产业链崛起(光伏、风电、储能、氢能等),电动化智能化大趋势下电动智能汽车渗透率增加,以及元宇宙、智能制造、云计算、自主可控等产业趋势。

02

全球观察:海外市场跟踪

1、全球大类资产表现

上周海外股市普涨。美股方面,道指、纳指、标普分别上涨0.1%、2.2%、0.5%。过去一周市场主要关注美国非农数据、通胀削减法案、欧洲能源危机、全球疫情等方面。美国非农数据方面,美国7月非农就业人口增加52.8万,远超市场预期的25万人,创今年2月以来最大增幅。7月失业率3.5%,市场预期3.6%,前值3.6%,失业率创2020年2月以来新低。7月平均每小时工资环比增长0.5%,市场预期0.3%。强劲的就业报告增强了美联储再次加息75个基点的可能性,将于本周三公布的美国7月CPI就尤为引起投资者关注。通胀削减法案方面,8月7日法案于参议院通过,如议案最终通过,预计将带来7390亿美元的财政收入,以及4330亿美元的支出(包括对能源和气候变化项目投资的3690亿美元和640亿美元的医疗补贴),并在未来十年削减高达3000亿美元的赤字。此外,其对股票回购加征了1%的消费税,对盈利超过10亿美元的企业新增15%最低税率的要求,市场认为法案将使每股收益和企业回购行为受到拖累。欧洲能源危机方面,受北溪1号天然气管道输气量减少和热浪侵袭的影响,德国电价已经上涨至创纪录水平,一年后交付的电力合同价格上涨1.2%,至410欧元/兆瓦时,德国总理首次暗示德国政府可能推迟今年底关闭所有核电站的计划时间,8月 4日德国内阁已批准从10月1日起向天然气消费者征收一项临时税;法国正在面临有史以来最严重的旱灾;欧洲最大电力出口国挪威正在考虑限制电力出口。全球疫情方面,当地时间8月4日,根据美国疾病控制与预防中心最新数据,美国目前确诊猴痘病例数为6617人,为确诊人数最多的国家,美国卫生与公众服务部部长泽维尔·贝塞拉宣布猴痘疫情为美国突发公共卫生事件。

欧股市场普涨。富时100、法国CAC40、德国DAX、意大利指数分别上涨0.9%、1.4%、1.5%、1.2%。8月4日,英国央行公布的利率决议显示,英国央行如期加息50个基点,将政策利率从1.25%提高至1.75%,此次加息幅度创英国1995年来的最大纪录,决议公布后2年期、10年期国债收益率曲线自2019年以来首次出现倒挂。该行预计,10月份能源价格将进一步上涨75%,而能源价格飙升预计将在今年第四季度把通胀率推高至13%以上,并在2023年的大部分时间里保持在非常高的水平。欧盟统计局最新数据显示,欧元区7月PPI同比增长35.8%,高于市场预期的35.7%,前值从36.3%下修至36.2%。日经225指数上涨0.9%。

上周大宗商品涨跌不一,原油普跌,贵金属普涨,工业金属涨多跌少。美国十年期国债利率大幅上行17BP至2.77%。

原油价格下跌,上周布油、WTI原油分别下跌3.5%、2.7%。尽管OPEC+会议增产仅10万桶,但美国等能源消费大国陷入经济衰退的担忧加剧,同时沙特、利比亚的石油出口量显著提升,另外伊朗与美国举行新一轮谈判,以上因素均给国际原油价格带来了压力。上周贵金属普涨,黄金上涨1.0%,白银上涨1.5%。工业金属涨多跌少,金属铝、金属铜、金属铅、金属锌分别上涨0.4%、1.6%、4.3%、3.0%,金属镍下跌8.3%。上周全球镍库存出现久违的上升,供应过剩压力增大,而终端需求疲弱,镍价下跌。农产品(行情000061,诊股)涨跌不一,稻谷、ICE11号糖上涨3.2%、0.6%,大豆、小麦分别下跌0.3%、2.3%。10年期美债收益率上行17BP至2.77%。美元指数上涨0.9%至106,人民币相对美元贬值0.08%,当前人民币兑美元中间价为6.76。

2、全球股市行业表现

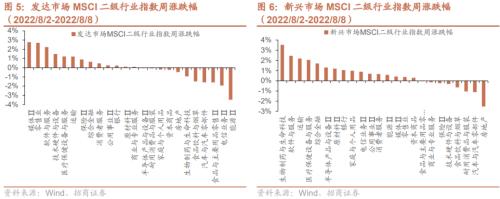

上周全球股市板块涨跌不一,其中电信服务、信息技术板块表现较好,能源、日常消费板块表现较差。

具体来看,美股方面,电信服务、信息技术板块表现较好,能源、日常消费板块表现较差。欧股方面,金融、可选消费板块涨幅较大,医疗保健跌幅较大。英国股市方面,能源、金融、材料板块表现较好。日本股市方面,除信息技术板块涨幅较大外,板块普跌,其中公共事业、金融、能源板块跌幅较大。港股方面,电信服务、医疗保健板块表现较好,能源板块表现较差。A股方面,信息技术板块涨幅较大,可选消费、房地产、能源、工业板块跌幅较大。

3、全球强势股与异动股简析

过去一周大涨的200亿美元以上市值公司中,信息技术行业公司居多,过去一周领跌的200亿美元以上市值公司中,能源、信息技术、可选消费行业公司居多。

【CLOUDFLARE】公布了好于预期的第二季度财报,公司Q2营收达2.345亿美元,同比增长54%。非美国通用会计准则下,公司毛利达1.85亿美元,毛利率达78.9%,而去年同期为1.189亿美元。第二季度新增大客户数量212个,创下单季新增新高,使大客户总数达到1,749个。业绩指引方面,公司预计下半年实现正向自由现金流,并提高全年营收指引,将2022年全年营收预期提高至9.68亿-9.72亿美元。

【优步】该季度其营收为80.73亿美元、较上年同期的39.29亿美元增长105.47%,预订额(Gross Bookings)为290.78亿美元,创下历史新高,较上年同期的219.00亿美元增长33%。摊薄后每股亏损1.33美元、上年同期为每股收益0.58美元。自由现金流为 3.82 亿美元,同比增长 7.8 亿美元,这是Uber首次实现季度正现金流。

【MERCADOLIBRE】拉美电商巨头美客多 MercadoLibre Inc (MELI.O) 公布了2022年第二季度最新财报,报告显示,截至6月30日的三个月内,总商品交易量 (GMV) 创历史新高,超过85亿美元, 增长近 22%;净收入(Net revenues)同比增长 53%,达到26 亿美元。第二季度,由于墨西哥市场新客户猛增,美客多上的独立买家家达到了 4080 万,打破了在 2021 年第四季度购物旺季期间取得的记录。美客多首席财务官 Pedro Arnt 表示,墨西哥业务自五年前成立以来首次实现盈利。

03

重要资讯速递

1、产业政策与新闻

(1)马斯克称Optimus机器人将比汽车更有价值(☆☆☆)

8月4日举行的特斯拉股东大会上,CEO埃隆·马斯克介绍说,长期来看,擎天柱(Optimus)机器人将比汽车更有价值,将会彻底改变经济。在股东大会上,马斯克发布了AI Day活动海报,图片可能是特斯拉擎天柱的新形象。擎天柱是特斯拉此前发布的人形机器人,按照计划将在今年特斯拉的AI日上正式发布该机器人的原型机。特斯拉之前已透露,Tesla Bot“擎天柱”头部将配备与特斯拉汽车相同的智能驾驶摄像头,并与汽车共用AI系统。

(2)美国参议院通过《2022通胀削减法案》,预计周五提交众议院投票(☆☆☆)

美国参议院8月7日通过了《通胀削减法案》,该法案现已提交给众议院,后者预计将于周五进行投票。其中政府计划提供3690亿美元用于能源和气候领域项目,美国光伏行业的税收抵免原定于今年年底到期,而新法案计划将这一税收抵免再延长十年;对清洁电力和能源储存行业提供税收抵免,并为各州和公共设施提供400亿美元的补贴和贷款项目;为中低收入美国人购买清洁能源二手车提供4000美元的消费税收抵免,为购买清洁能源新车提供至多7500美元的税收抵免。

其中指的注意的是,通胀削减法案在矿物等原材料、电池以及整车组装整条产业链中,都增加了“北美化”的要求,包括车辆的总装须发生在北美地区之内,除此之外,重要矿产和电池原件也需要符合一定的规定,两者各占3750美元的补贴。只有全部符合条件,新能源车才有获得最高7500美元抵免税款的资格。按照法案,在2024年1月1日前,40%的矿物和50%的电池元件需满足上述的“北美原则”。而在2026年12月31日之后,可获得补贴的清洁能源汽车需有80%的重要矿物来自于北美,在2028年12月31日之后,100%的电池生产和组装需在北美完成。

(3)拜登将于周二正式签署美国芯片法案(☆☆☆)

美国芯片法案将于本周二正式由美国总统拜登签署通过,该法案旨在缓解美国芯片短缺问题,并希望借此提高美国在半导体和先进技术方面的竞争力。法案将为美国半导体制造提供约520亿美元的政府补贴资金,芯片制造商允许在第一年的利润中抵扣25%的成本,相当于价值240亿美元的税收抵免,预计未来十年将会资助10到15家新的半导体工厂。它还包括在五年内拨款1700多亿美元,授权美国国家科学基金会、美国商务部等增加对关键领域科技研发的投资,促进美国的科学研究工作。此外,该法案同时要求获得美国“芯片法案”补贴支持的半导体企业,在未来十年内禁止在中国大陆新建或扩建先进制程的半导体工厂,或将使得台积电、三星、英特尔、环球晶圆等厂商后续在中国大陆的投资受阻。

(4)印度拍卖5G频谱入账190亿美元,计划10月推出5G(☆☆)

8月1日,印度有史以来规模最大的5G频谱拍卖刚刚落下帷幕,印度电信部宣布本轮拍卖的72 GHz频谱中成功标售逾7成,总共入账接近190亿美元。在本轮拍卖中,安巴尼斥巨资打造的电信巨头Jio总共拿下价值110亿美元的频谱,巴蒂电信和Vodafone Idea分别中标54亿美元和24亿美元。根据印度政府的美好期许,该国应该能够在今年10月正式推出5G。印度电信部长对这次拍卖也非常满意,强调这次拍卖的频谱足够覆盖印度大部分的地区,相信在未来数年时间里印度的5G覆盖率可能会“非常好”。为了帮助电信运营商大胆下单,电信部门允许他们分20年来支付拍卖费用。

(5)韩国“半导体特别法”正式实施,将扶持国家尖端战略产业(☆☆)

韩国国际广播电台8月4日报道,据产业通商资源部消息,被称为“半导体特别法”的《关于加强与保护国家尖端战略产业竞争力的特别措施法》(《国家尖端战略产业法》)4日起正式实施。该法将通过指定特色园区、支援基础设施、放宽核心规制等,大幅加强对半导体等战略产业领域企业投资的支援。

(6)英国为未来海上风电提出电网设计新方案(☆☆)

英国国家电网输电系统运营商(ESO)在7月发布《通往2030年整体网络设计之路》,提出一项陆上和海上风电协同电网设计,以促进23GW的新增海上风电实现并网。ESO预计,HND要求未来八年内英国电网获得的投资达到540亿英镑(合650亿美元),其中60%用于海上电网。根据英国国家电网ESO,该计划将为新建风电资产的整个生命期节省131亿美元制约因素管理成本,同时使并网占用的海域面积减少30%。但是ESO提案与不实施这一提案的情况相比,用于输电网络的资本支出要增加16%,电缆长度要增加4%。这项协同设计还将引入多重项目之间的相互依赖性,而这可能会延迟项目的电力交付。

(7)苹果已开始录制9月新品发布会,预计iPhone14备货总量相较于预期增加5%(☆☆)

8月7日,据彭博社报道,苹果已开始录制9月份的秋季新品发布会,届时有望发布新款iPhone 14系列、第八代Apple Watch和新的“耐用版”Apple Watch。报道还称第一场秋季发布会将定于9月13日举办,iPhone 14系列则将在9月23日上市。此外,根据最新供应链消息,iPhone 14 Pro预计售价8999元起步,iPhone 14 Pro Max预计9999元起步。但iPhone 14标准版并不会涨价,将维持前一代的5999元起步价。对于iPhone14的备货量,台湾经济日报从供应链方面获悉,尽管智能手机市场低迷,但苹果近期将iPhone 14系列新机初期备货总量扩大至9500万部,较此前预期增加约5%。

(8)2021年欧洲热泵销售额增长34%(☆)

欧洲热泵协会近日公布的数据显示,2021年欧洲热泵销售额增长34%,创历史新高。21个国家售出218万台热泵机组,比2020年增加近56万台。这使得欧盟安装的热泵总数达到1698万台,占供暖市场14%左右。欧盟目前安装的热泵可避免超过4400万吨二氧化碳排放,略高于爱尔兰的年排放量,而供暖行业的总产量约为1000万吨。热泵是运用电力高效供暖的设备,欧洲能源危机下,部署速度或加快。欧盟公布的“RepowerEU”能源计划中提到“将热泵的部署速度提高一倍,并采取措施在现代化的区域和公共供暖系统中整合地热和太阳能热能”,欧盟将在未来五年内安装1000万台热泵。

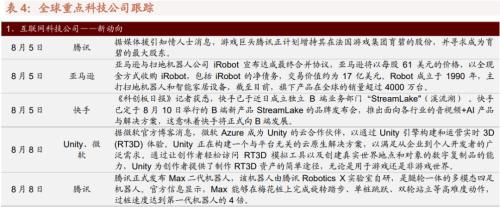

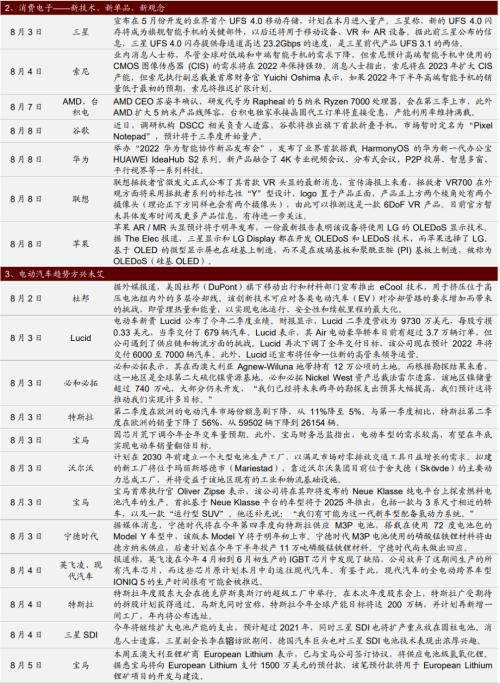

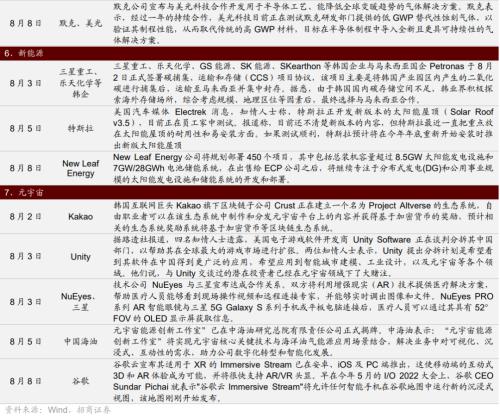

2、全球趋势及重点公司跟踪