粤开证券首席经济学家、研究院院长:罗志恒

粤开证券宏观分析师:方堃

摘要

当地时间7月27日,美联储公布利率决议,即日起加息75bp,同时宣布保持缩表速度不变。

1、政策决议:本次议息会议决议加息75bp,缩表速度保持不变,符合市场预期。美联储没有选择更大幅度的加息,是因为:一是衰退预期不断累积,经济转弱或难以招架更快的加息。二是维护美联储信誉,避免更快的加息加剧市场恐慌。

2、会议声明:基调偏中性,既承认了经济放缓,又强调了持续的高通胀导致加息75bp,并按计划缩表。一是声明开篇第一句话指出,近期消费支出和生产指标都已经疲软(softened),这契合了当前市场的衰退预期。二是声明对俄乌战争的措辞,反映了地缘冲突推高通胀的影响持续性更强。三是关于缩表,缩表按计划将于9月提速,9月开始每个月减持950亿美元,包含600亿美元美债和350亿美元MBS。

3、答记者问:偏向鸽派,暗示加息节奏放缓、努力实现经济软着陆。首先,关于加息的路径。一是本次加息,鲍威尔认为75bp已经足够激进。二是后续加息路径,鲍威尔拒绝给出明确的利率指引,含糊其辞。三是鲍威尔还特别暗示,随着货币政策持续收紧,可能最终放缓加息步伐(slow the pace of increases),让市场认为偏向鸽派。其次,关于经济,鲍威尔声明现在没有衰退,当前劳动力市场强劲,可能会让人质疑负增长的GDP数据。

4、本次会议后,美联储加息路径逐渐清晰,体现为“两个顶点”。一是本轮加息周期鹰派紧缩的顶点大概率就在7月。预计后续加息的幅度与节奏将放缓,沿着9月50bp、11月和12月各25bp的路径发展。二是本轮加息周期的顶点可能出现在12月。预计今年底之前加息动作基本完成,明年美联储将视经济衰退的程度,调整货币政策立场。

5、经济领先指标已经显露衰退迹象,一是PMI指标已经明显走弱。6月美国ISM制造业PMI降至历史中枢下方,而新订单指数自2020年疫情以来首次跌破荣枯线。二是美债10年期同3个月期期限利差即将倒挂。6月加息75bp以来,美债10y-3m期限利差从1.6%快速收窄至不足0.3%。三是实体融资成本上升,信用利差走阔。自今年3月首次加息以来,美国投资级(BBB)公司债、高收益债的信用利差分别扩大了29bp、113bp。四是利率敏感的地产销售大幅下滑。美联储加息后利率飙升,抵押贷款需求锐减,二手房和新房销量下跌。

6、资产价格展望:预计下半年美股美债都有反弹空间,美元指数依然维持高位震荡。

风险提示:大宗商品价格再度上涨加剧通胀压力;欧债危机升级导致全球避险、全球经济衰退风险加深。

正文

一、政策决议:7月加息75bp,9月缩表速度将翻倍

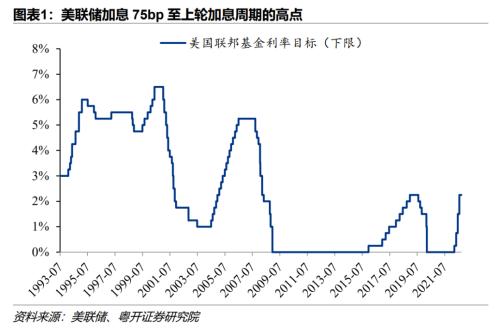

本次议息会议决议加息75bp,缩表速度保持不变,符合市场预期。关于加息,本次会议加息75bp至2.25%-2.50%,政策利率已达到2018年加息周期的顶点。关于缩表,当前缩表速度保持不变,每个月减持475亿美元美债和MBS,9月缩表提速至每个月减持950亿美元美债和MBS。

本次会议前,6月数据显示,通胀脱锚“破9”,失业率处于历史低位,两大核心数据均支持鹰派加息,市场存在加息提速到100bp的担忧。美联储选择75bp,避免更大幅度的加息,原因有二。

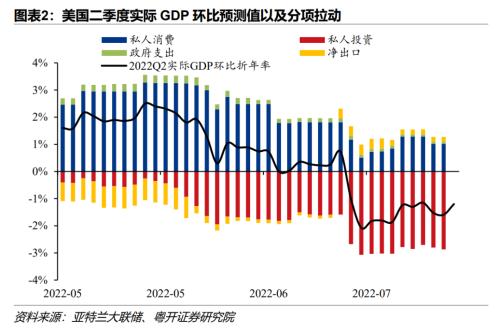

一是衰退预期不断累积,经济转弱或难以招架更快的加息。虽然通胀、失业率数据未出现拐点,但6月PMI等更多细分领域经济数据走弱,不断加强市场的衰退预期。而根据亚特兰大联储GDPnow模型预测,2022年Q2美国实际GDP环比折年率为-1.2%,将连续两个季度出现负增长,这已经满足美国国家经济研究局NBER认定经济衰退的基本条件。美国经济正面临技术性衰退的风险,美联储追求软着陆,衰退换通胀不是美联储希望的结果。

二是维护美联储信誉,避免更快的加息加剧市场恐慌。保持与上次会议利率前瞻指引一致。在全球通胀、供应瓶颈、地缘冲突等不确定性因素交织下,美联储相机行事,动态调整政策。6月议息会议发布会上,鲍威尔给出了50bp和75bp两个选择。若更大幅度加息,会使得市场预期混乱,或引发更广泛的市场动荡。

二、会议声明:经济疲软,通胀难解

本次会议声明基调偏中性,既承认了经济放缓的迹象,又强调持续的高通胀导致继续加息75bp,并按计划缩表。

关于经济,声明首先回应市场对经济的担忧。声明第一句话明确,近期消费支出和生产指标都已经疲软(softened),这契合了当前市场的衰退预期,对应美国个人消费支出环比走弱,6月美国工业产出指数环比负增长。尽管承认经济放缓,但美联储似乎没有放弃软着陆的希望,当前强劲的就业市场是美联储的底气。

关于通胀,特别提及食品价格的上涨压力。声明将俄乌冲突的用词由“俄罗斯入侵乌克兰”改为了“俄乌战争”(Russias war against Ukraine),反映出地缘冲突持续性可能更久,可能持续推高通胀。在通胀表述中,声明新加入了“食品”因素,这是由于食品关乎民生,恢复价格稳定也是美联储的政治任务。美国6月CPI再创新高,同比9.1%,各分项都出现广泛涨价压力,美联储持续大幅加息也是无奈之举。而食品CPI同比10.4%,拉动整体CPI同比1.4个百分点。

关于缩表,补充说明缩表按计划将于9月提速。按照既定计划,当前缩表仍处于三个月的过渡期之内,6-8月缩表的速度为每个月减持475亿美元的美债和MBS。美联储在7月会议政策执行部分中补充说明,9月开始提速到每个月减持950亿美元,包含600亿美元美债和350亿美元MBS。

关于投票,本次会议声明获得全票通过。这与本次会议静默期前各票委的表态一致,即使是立场最为鹰派的票委也并未选择更高幅度的加息。7月新任职的美联储监管副主席巴尔也投票同意加息75bp。

三、答记者问:暗示加息节奏放缓、努力实现经济软着陆

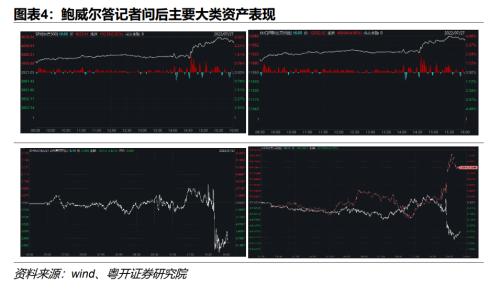

鲍威尔讲话释放了鸽派信号,市场风险偏好提升,体现在股债双强,美元走弱。美股在发布会后继续扩大涨幅,标普500指数、纳斯达克指数收盘分别上涨2.61%、4.06%。美债2年期利率下行最多达8bp,美元指数下跌0.70%,而金价则反弹了0.86%。

经济疲软叠加紧缩加码,未来有可能放缓加息。鲍威尔的开场白与会议声明基本一致。鲍威尔首先指出近期美国部分经济指标疲软,包括消费支出增速大幅放缓、房地产需求转弱、私人企业投资下降。但鲍威尔话锋一转,劳动力市场依然强劲,这表明总需求依然稳定(solid),意图否认衰退,未来软着陆还有空间。关于通胀,他重申通胀过高,尽管最近大宗商品的价格已经回落,但早些时候的飙升已经推高了价格,加大了通胀压力。关于后续加息路径,将取决于未来的数据和经济前景,依然是逐次会议再做决定。鲍威尔还特别暗示,随着货币政策持续收紧,可能最终放缓加息步伐(slow the pace of increases),该表述让市场认为偏向鸽派。

关于加息的路径。一是本次加息75bp已经足够激进。记者第一个问题是,是否有讨论高于75bp的加息幅度。鲍威尔指出本次加息75bp是考虑当前数据后恰当的幅度,如果通胀令人失望变得更高,加息幅度就会更激进。考虑到6月CPI再创新高,美联储选择加息75bp已经足够,这意味着,75bp是本轮周期单次加息的最大幅度。

二是后续加息没有前瞻指引。记者第二个问题是关于后续加息路径。首先,鲍威尔解释,当前已经达到了中性利率水平,而且加息节奏很快,经济和通胀尚未充分体现加息的效果。言下之意是,当前利率还不是限制性水平,今年降低通胀还需要进一步加息。其次,鲍威尔拒绝给出明确的利率指引,他只是含糊的说9月可能是非常规的大幅加息(unusually large increase)。这或许保留了75bp的可能,但后续通胀大概率回落,美联储没必要如此激进加息,故加息50bp更有可能。

三是何时降息未有定论。还有记者问及未来降息需要满足什么条件。鲍威尔则指向就业,称目前新增就业人数已经大幅放缓,目前劳动市场的需求在降温,但是供给并未改善,劳动参与率没有进一步增加。未来有待劳动力市场恢复供需平衡,失业率可能会上升。这意味着失业率大幅上行,或是美联储降息的必要条件。

关于缩表,缩表处于正轨。鲍威尔称,缩表的效果良好,缩表计划基本上已经走上正轨。根据模型表明,美联储资产负债表达到均衡状态将需要耗费2-2.5年时间。

关于经济,当前尚未出现经济衰退。记者还普遍关心美联储如何看待经济衰退的风险。首先,鲍威尔声明现在没有衰退,衰退意味着更多行业持续数月的萎缩。美联储的工作不在于定义衰退,而是根据经济数据选择正确的工具,实现价格稳定和就业稳定的目标。其次,鲍威尔预计二季度GDP分项中住宅、投资需求都将放缓。而当前劳动力市场强劲,可能会让人质疑负增长的GDP数据。

关于政策,美联储依然致力于软着陆。鲍威尔强调,物价稳定是经济增长的基石(bedrock),在加息过程中会避免衰退,尝试着不犯错。目前加息空间已经缩小,且可能会进一步缩小。美联储的目标仍是软着陆,实现软着陆的途径是劳动力市场需求下降,但不会导致失业率大幅上升。有必要让经济增长放缓,等待供需缺口弥合,一段时期会低于潜在经济增速。这一过程可能会包括一段增长较低、劳动力市场疲软的时期。低于趋势水平的增长可能是降低通胀的必要条件。

四、美联储鹰派顶点过后,或面临加息节奏放缓、衰退预期变现、资产价格风格切换

本次会议前,市场关心美联储对下半年通胀走势与经济衰退风险的判断,是否会调整后续加息幅度与节奏,进而影响到大类资产价格走势是否会切换。

本次会议后,美联储加息路径逐渐清晰,体现为“两个顶点”。一是本轮加息周期鹰派紧缩的顶点大概率就在7月。预计后续加息的幅度与节奏将放缓,沿着9月50bp、11月和12月各25bp的路径发展。二是本轮加息周期的顶点可能出现在12月。预计今年底之前加息动作基本完成,明年美联储将视经济衰退的程度,调整货币政策立场。如果明年经济衰退程度超预期,美联储或将开启降息模式。

1、通胀边际放缓、经济指标疲软指向鹰派已过顶点

7月加息75bp后,美联储最为鹰派的时期将过去。鉴于通胀边际放缓,经济增长出现疲软迹象,预计美联储将在9月份加息时更加谨慎,加息幅度大概率放缓至50bp。

一方面是由于通胀压力最大的时期已过。近期国际粮食价格、能源价格都出现回调。食品方面,国际粮食贸易也出现缓和的希望,农产品(行情000061,诊股)价格普遍回落。7月22日,土耳其、俄罗斯、乌克兰和联合国代表围绕黑海港口外运农产品问题达成协议,乌克兰粮食外运瓶颈有所缓解。能源方面,衰退预期打压国际原油需求,而供给尚未出现新的瓶颈,6月开始国际原油期货价格大幅下跌。受此影响,7月25日,美国国内零售汽油、柴油价格较高位分别回落13%、9%,预计7月美国能源CPI通胀将边际缓解。下半年随着基数上移,美国CPI同比将缓慢回落,通胀压力最大的时期已过,这为美联储调整加息节奏留出了腾挪空间。

另一方面是由于经济领先指标已经显露衰退迹象,衰退风险临近对应加息周期见顶。

一是PMI指标已经明显走弱。6月美国ISM制造业PMI降至历史中枢下方,而新订单指数自2020年疫情以来首次跌破荣枯线。7月Markit美国服务业PMI自2020年疫情以来首次跌破荣枯线。

二是美债10年期同3个月期期限利差即将倒挂。债券期限利差的倒挂向来是预测经济衰退的有效先行指标。而根据旧金山联储的研究,与其他期限利差指标相比,10y-3m利差对于经济衰退的预测能力更强。6月加息75bp以来,短端利率持续攀升,美债10y-3m期限利差从1.6%快速收窄至不足0.3%。在美债10y-3m利差即将倒挂之际,美联储可能按下加息“暂停键”。

三是实体融资成本上升,信用利差走阔。实体企业融资不仅需要负担上行的无风险利率,还要面临走阔的信用利差。自今年3月首次加息以来,美国投资级(BBB)公司债、高收益债的信用利差分别扩大了29bp、113bp。随着美联储快速加息,信用利差急速扩大,企业融资条件大幅恶化,会导致企业投资萎缩。

四是利率敏感的地产销售大幅下滑。美联储加息后利率飙升,抵押贷款需求锐减,二手房和新房销量下跌。6月美国二手房销售数据创2020年6月以来的低点,而新房销售环比也大幅下滑8%。据美国房地产经纪人协会统计,6月美国现房合同签约数量与去年同期相比下降了20%,合同30年期房贷利率均值超过了6%。

2、加息周期顶点何时将至?

随着美联储无条件加息全力抗通胀,衰退已经是大概率事件,实现软着陆的希望渺茫。一是加息的幅度之大,经济领先指标大幅走弱。二是加息的节奏之快,导致金融条件快速收紧,对利率敏感的部门景气度快速下降,使得衰退风险集中暴露。美国经济衰退或难以避免。随着美联储加息至中性利率,或将产生地产销售走弱、失业率反弹、制造业投资转差、居民消费低迷四大副作用,特别是加息对投资端的压制作用可能更快显现。

市场预计今年12月可能到达本轮加息周期的顶点,明年上半年或将开启降息周期。今年一季度美国GDP由于库存和净出口拖累出现技术性衰退,但是居民消费和私人投资仍有动能,实质性衰退尚未出现。而未来衰退风险临近,2023年美联储存在降息的可能。根据IMF最新世界(行情600628,诊股)经济展望报告,美国2023年度的实际GDP同比预测已被下调至1.0%,增速甚至低于深陷能源危机的欧元区。联邦基金利率期货市场的预期显示,近一个多月以来,市场对2023年上半年美联储的预期政策利率普遍回落。

3、如何影响资产价格?

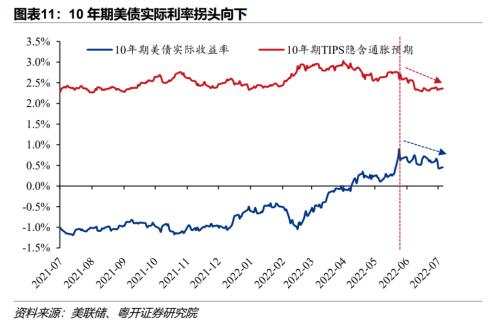

对于美债利率,10年期利率中枢下行。近期美债利率长短端倒挂程度加大,主要由于长端利率明显回落。而拆分下来,长端利率回落主要是由于实际利率下行驱动,通胀预期依然强劲。接下来衰退预期逐渐变现,实际利率可能还有回调余地,这使得长端利率可能仍有下行空间。

对于美股,美股成长股反弹空间较大。从紧缩节奏变化来看,随着美联储紧缩节奏放缓,美股或将迎来一波估值修复行情,前期调整幅度较大的成长股会出现反弹机会。从盈利预期角度来看,当前美股盈利已经处于放缓趋势中,若今年末明年初经济衰退发生,会导致盈利预期进一步下滑,这会限制美股反弹的高度。

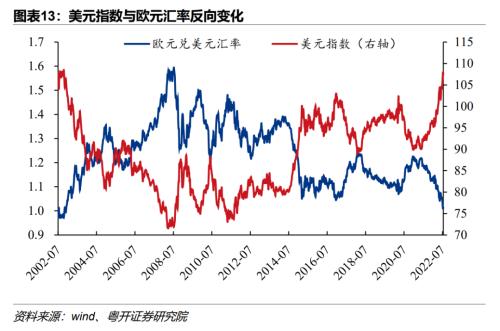

对于美元指数,依然维持高位震荡,中枢或仍有抬升空间。下半年支撑强势美元的因素,在于美欧经济增长与金融风险的差异。欧央行受到能源危机加剧滞胀、债务高企制约货币空间的约束明显。虽然7月宣布设立新政策工具TPI(传导保护工具),但欧元区债务高企、经济增长乏力、分裂主张盛行,欧央行加息50bp后,意大利等南欧边缘国家的偿债压力,导致欧债危机的风险提升,这会持续压制欧元,从而支持美元维持高位运行。

分析师:罗志恒,执业编号:S0300520110001

分析师:方堃,执业编号:S0300521050001