昨日下午,一则路透社发布的消息引起了国内外糖市的特别关注,不由地让人们担心未来全球乃至国内食糖的供应能否得到保证这个问题。究其原因,俄乌冲突对一些大宗商品供应链产生连锁反应:石油、天燃气等价格大幅上行,小麦、玉米等国际农产品(行情000061,诊股)价格今年以来不断创出新高,印度、印尼等粮食主产国停止小麦、棕榈油出口……

日前,全球最大的食糖生产国——巴西糖厂取消食糖出口合同并决定增产乙醇,引发市场关注。

大量巴西糖厂取消糖出口合同,增产乙醇

据路透社报道,巴西糖厂正在取消一些食糖出口合同,并将生产转向乙醇生产,以便从高能源价格中获利,这引起了人们对糖市短缺的担忧。

据业内人士介绍,截至目前,巴西原糖出口的取消总量为20万—40万吨,来自一家国际涉糖企业的贸易负责人表示,巴西糖厂会用由糖转向乙醇的收益来抵消取消订单的成本。

期货日报记者与相关市场人士进行沟通时了解到,近期,针对巴西特别是巴西食糖重要产区——中南部食糖生产形势,市场一直十分重视,其变动频繁的甘蔗入榨数据、食糖产量增减等已经对全球糖价形成了多次冲击。

相关数据显示,由于能源价格高企,巴西糖厂近期用于乙醇生产的甘蔗数量大幅高于预期,将造成全球糖供应减少。市场人士认为,糖价需要上涨到高于乙醇价格的水平,才能推动糖产量增加。巴西的糖厂有一定的灵活性,可以根据市场价格将甘蔗分配给糖生产或乙醇生产。受能源价格高企提振,市场预期糖厂会把一些甘蔗转向乙醇生产。

巴西甘蔗行业协会Unica日前公布的数据显示,2022年4月下半月巴西中南部压榨甘蔗2382.3万吨,同比下降19.72%;产糖93.4万吨,同比下降38.71%;乙醇产量同比下降15.79%,至10.94亿升。糖厂使用37.2%的甘蔗比例产糖,上榨季同期为44.51%。巴西甘蔗技术中心(CTC)对30家糖厂的初步调研数据显示,2022年4月份甘蔗单产为81.2吨/公顷,同比略增1%。

图片来源:嘉利高Czapp

此外,据了解,截至4月底,巴西已有180家糖厂开榨,仍低于去年同期的207家,预计5月上半月还将有另外57家糖厂开榨。2022/2023榨季截至2022年5月1日,巴西中南部累计压榨甘蔗2911万吨,同比减少35.8%,累计产糖106.6万吨,同比减少50.6%,累计产乙醇14.89亿公升,同比下降26.85%,平均制糖比例为35.42%,上榨季同期为42.67%,平均甘蔗出糖量(ATR)为108.46公斤/吨,低于去年同期的117.02公斤/吨。

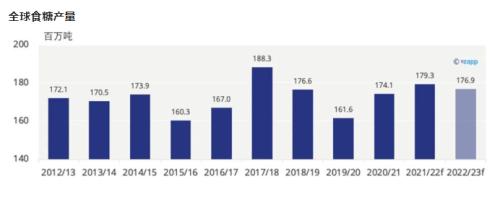

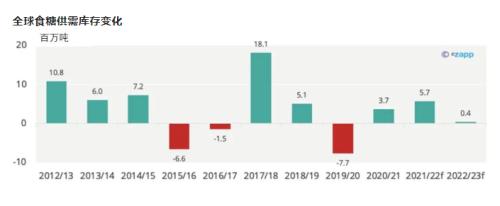

广州嘉利高糖业有限公司研究员李海霞告诉记者,截至目前,2021/2022榨季全球糖市基本接近尾声,全球食糖产量预计达到历史次高水平,预计会有大量的盈余结转至2023年。值得大家关注的是,俄乌冲突对2023年乌克兰食糖产量的影响可能比预期小。

“我们认为,2021/2022榨季全球食糖产量将达到1.79亿吨,该产量仅低于2017/2018榨季的1.883亿吨。食糖产量增加主要得益于主产区食糖产量的增长。其中,印度食糖产量创纪录,泰国和巴基斯坦产量也出现了明显增长。”李海霞说,虽然2021/2022榨季印度生产已接近尾声,但因为压榨还在继续,其食糖产量仍有增长空间。

据李海霞介绍,与2021/2022榨季全球食糖产量创出历史次高水平相比,消费量也是递增的。预计2021/2022榨季全球将消费食糖1.736亿吨。随着全球人口的增长和发展中国家的消费方式日益西化,这一数字将维持逐年递增的趋势。

李海霞认为,2021/2022榨季全球糖市将出现大量过剩。2021/2022榨季全球食糖产量将比消费量高出近600万吨,是自2017/2018榨季创纪录产量以来的最高产量。由于结转量较大,预计2022/2023年榨季食糖仍会过剩。在经历一个丰收季后,巴基斯坦食糖2022/2023榨季的产量预期仍会提高80万吨。目前,乌克兰几乎所有的糖料种植区都已开始进行播种,因此,市场对2022/2023榨季全球食糖产量的担忧略有缓解。当前只有冲突激烈的卢甘斯地区没有播种,其他地区播种面积已超过18万公顷,预计可以达到20万公顷,相比2021年的22.5万公顷有所下降。虽然距离收获还有很长一段时间,且冲突也会带来很大的不确定性,但仍可以将2022/2023榨季乌克兰的食糖产量预测提高20万吨至120万吨,但与2021年的产量相比仍减少20万吨。

广西泛糖科技有限公司信息研究中心主任刘芷妍告诉记者,截至4月末,我国2021/2022榨季已产糖935.05万吨,较上年同期减产118.91万吨。全国制糖生产已进入尾声,除云南省外,其他省(区)糖厂均已收榨。其中,广西糖厂于4月23日全面收榨,最终产糖量为612万吨,较上榨季减产17万吨。云南50家开榨糖厂中仅有20家收榨,现仍处生产高峰期。受天气因素影响,云南2021/2022榨季产糖率降至12.45%,同比减少0.49%。另一方面,疫情管控使得境外蔗入榨数量存在较大不确定性,由此下调云南产糖量至190万—195万吨,减产30万—35万吨。综合其他产区的数据,预计我国2021/2022榨季产糖量为960万吨,较上榨季减产100万吨以上。

印尼农民抗议棕榈油出口禁令

印尼数百名农民周二在该国首都雅加达及其他地区举行抗议活动,要求政府取消导致他们收入大幅减少的棕榈油出口禁令。作为全球最大的棕榈油出口国,印尼自4月28日起停止了毛棕榈油及其部分衍生产品的出口,以控制国内飙升的食用油价格,这扰乱了全球植物油市场。

自上世纪80年代以来,印尼和马来西亚一直主导着全球棕榈油生产。据相关数据,印尼棕榈油约占全球总产量的60%,而马来西亚约占25%。

作为第二大棕榈油生产国,马来西亚已经表示其目标是供应因印尼出口禁令而出现缺口的市场。该国计划利用全球食用油短缺和欧洲的紧张局势来重新获得市场份额。

印尼棕榈油农民组织(APKASINDO)在一份声明中表示,自出口禁令宣布以来,棕榈果的价格已经下降了70%,低于地区当局规定的底价。与此同时,该组织估计至少有25%的棕榈油加工厂已经停止从独立农民那里购买棕榈果。

徽商期货油脂分析师郭文伟认为,印尼何时取消禁令是投资者关注的重点,也是未知时间的利空风险,在印尼调整出口政策、盘面回吐政策升水之前,棕榈油市场做多热情受到抑制。短期内受马来西亚棕榈油库存上升以及印尼随时可能取消出口禁令的预期影响,市场偏弱,不过马棕暂无持续累库的预期,预计棕榈油继续维持宽幅振荡。

5月的MPOB报告未出现意外,无论产量、出口还是库存均符合市场预期。报告显示,马棕4月产量为146万吨,环比增加3.6%;出口为105万吨,环比下降17.73%;月末库存为164万吨,环比增加11.48%。整体中性的报告未能给市场情绪带来太多波澜,但却能从数据中看出一些问题。

中信建投(行情601066,诊股)期货石丽红认为,棕榈油市场等待印尼出口政策的进一步指引,这导致多空双方不敢轻举妄动,短期棕榈油盘面陷入振荡。印尼1月以来频繁的出口政策调整,旨在控制国内食用油价格。在全球菜油、豆油及葵花籽油供应受到减产及地缘政治冲突影响的背景下,印尼如此严厉的出口禁令为全球植物油市场供应带来较大影响,对全球植物油价格造成较大冲击。出口禁令实施半个月以来,印尼国内散油价格出现明显下跌,从20000—22000印尼盾/升最低跌至16000印尼盾/升,距离政府14000印尼盾/升的调控目标仅一步之遥。虽然看起来正朝着政策调控预期迈进,但其中仍存在较多问题。

石丽红认为,最大的问题是出口禁令对相关产业造成的损害。出口禁令实施后,印尼国内精炼厂按照散油调控指导价大幅下调CPO采购价,压榨厂顺势调降棕榈果收购价,最终传导的结果是种植端显著承压,首当其冲的是中小种植户。一些压榨工厂已经停止从个体种植户购买棕榈果,以优先考虑自己种植园的收成。有幸能卖出棕榈果的种植户,销售价格也受到很大冲击,压榨厂购买棕榈果的价格大约是地区政府设定价格的一半,甚至低于生产成本,这导致种植户对禁止政策的不满情绪大幅增长,示威游行已经开始出现,使政府面临调整政策的压力。

“此外,出口禁令仅能暂时达到效果,难以实现政府长期控价目标。印尼国内食用油供应问题并非出在总量上,而在于分配上。巨大的价差衍生套利空间,也直接限制了便宜油的供应,导致印尼政府此前对价格的调控政策屡次失利。印尼通过禁止出口强行增加国内供应,库存压力增长使国内价格出现暂时性回落,可一旦出口禁令出现松动,国内价格又将在海外市场偏强的支撑下重回涨势,这意味着出口禁令难以达成印尼政府长期控价目标。”石丽红说。

“因印尼国内罐容、利益、农民和生柴补贴等问题,印尼出口禁令的调整势在必行。市场主流观点预期印尼将最迟在5月底前调整出口政策,短期政策变动的可能性很大。然而,即便印尼取消出口禁令,棕榈油盘面的跌幅也不会太大。”石丽红认为,因为市场对印尼出口禁令仅是暂时的预期较强,棕榈油盘面注入的政策升水其实并不多,当前大连棕榈油2209合约价格与印尼宣布扩大出口禁令前仅有小幅上涨。考虑到取消出口禁令容易带来印尼棕榈油价格回升,印尼政府可能不会单独取消出口禁令,而是考虑在取消出口禁令的同时配套其他政策,要维持如此高的棕榈油内外盘价差,进一步提高出口税费或配套一定的DMO政策成为可选项。如此一来,印尼的棕榈油出口或仍难以完全通畅,而新政策公布后棕榈油利空出尽的可能性将大大增加。

印度放宽小麦出口限制,CBOT小麦跳水

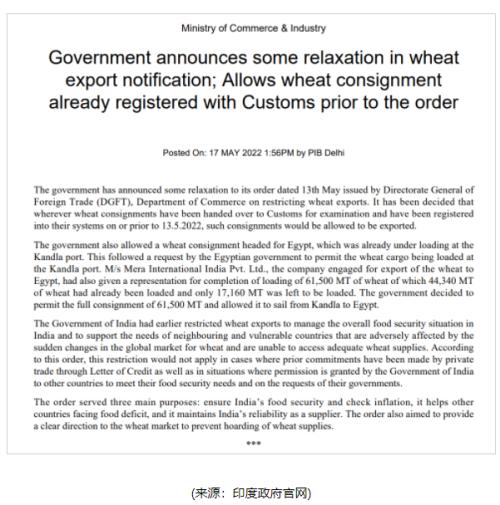

与此同时,本周二傍晚,印度商业和工业部发布公告称,将部分放松5月13日宣布的小麦出口禁令。

一纸文件也令之前一日大涨近6%的CBOT小麦期货短时跳水,跌幅一度超过3%。

不过随后又由跌转涨。截至今日凌晨收盘,CBOT玉米期货7月合约收于8.0075美元/蒲式耳,跌幅为1.08%;CBOT小麦期货7月合约收于12.775美元/蒲式耳,涨幅为2.40%;CBOT大豆期货7月合约收于16.78美元/蒲式耳,涨幅为1.30%。

据央视新闻报道,当地时间17日,印度政府决定,于5月13日或之前已交海关查验并在海关系统备案的小麦货物准予出口。政府还允许将一批小麦运往埃及,这批小麦已经在港口装载。

根据印度政府的文件,放宽主要体现在三方面:

第一,考虑到印度对外贸易总署(DGFT)5月13日突然宣布禁止出口,所以印度政府现在同意在5月13日当天或之前,将托运小麦交由海关检查或完成系统登记的出口将被放行。

第二,印度政府宣布,应埃及政府的要求,将允许该国的出口代理商完成一笔总量达6.15万公吨的小麦出口。据悉,这笔贸易目前正在根德拉港装货,已经有4.434万吨小麦上船,后续还需要装载1.716万吨。目前印度政府已经批准整笔订单托运出口。

第三,除了对过往订单的履约安排,印度政府也在周二给出了更宽泛的承诺。该国政府表示,小麦出口禁令不会应用在私营贸易此前已经开出信用证承诺的交易。此外在他国政府请求应对粮食安全需求并获得印度政府批准的情况下,这部分出口也不会受到禁令限制。

高盛:本轮粮食涨价比能源价格上涨更温和

本轮全球粮食价格会带来怎样的影响?高盛最新的报告全面分析了粮价上涨给不同经济体以及金融市场带来的影响。

1.全球粮食价格上涨幅度有多大?

高盛认为,最近粮食价格飙升并不是空前的,比能源价格上涨更温和。

2.俄乌冲突如何影响全球粮食价格,前景怎么样?

高盛在报告中指出,俄乌冲突导致的供应中断使小麦和油籽价格大幅上涨,高盛大宗商品策略师预计未来几个月小麦价格将上涨15%,未来几年将继续上行。

3.食品涨价对不同经济体消费者购买力的影响如何?

食品和饮料价格上涨对总体通胀CPI贡献最大的是中欧和东欧、中东和非洲CEEMEA(7.1pp),其次是拉丁美洲(2.8pp),紧跟其后的是亚洲新兴经济体EMs(2.3pp,不包括中国),然后是发达经济体DMs(0.8pp),最后是中国(0.5pp)。

虽然与EMs相比,DMs受影响程度没有那么高,但DMs的0.8pp为1996年有记录以来最高水平。

按国家划分,土耳其(23pp)和俄罗斯(4pp)受影响最大。其中,土耳其受影响较大主要是由于货币大幅贬值,对俄罗斯和乌克兰谷物、油籽和石油的依赖,以及干旱等。俄罗斯则是由于冲突引发的食品囤积潮。

4.为什么在拉丁美洲、中东及非洲地区,食品对通胀的影响更为显著?

关键在于食品在CPI中占的比重不同,CEEMEA和拉丁美洲的低收入国家的食品占CPI的比重远高于DMs。具体来看,亚洲新兴市场为34%,CEEMEA为30%,拉丁美洲占20%,DMs仅为12%。

在新兴市场国家中,亚洲EMs的食品和饮料通胀现在明显低于其他新兴市场国家(印度除外),土耳其和哥伦比亚的年通胀率分别高达为89%和26%。

5.粮食和能源涨价哪个对通胀影响更大?

从贡献程度来看,EMs中粮食>;能源,DMs中能源>;粮食。亚洲新兴市场(除中国外)粮价上涨影响程度是能源涨价影响程度的2.5倍,CEEMEA为1.5倍。相比之下,DMs中能源影响程度是粮食的3.5倍。

6.粮价上涨可以改善哪些经济体的贸易条件?

欧非中东区域(CEEMEA)和拉丁美洲,这些地区是粮食净出口国。粮食净出口经济体贸易条件的潜在改善可能是通过实际家庭收入和消费者支出部分抵消食品通胀上升带来的负增长效应。特别是拉丁美洲的粮食净出口占GDP的2%,其中石油和油籽净出口占GDP的1/3。尽管冲突和天气影响可能会影响产量,但粮食以更高的价格出口可以缓解CEEMEA受到的影响。

从国家来看,新西兰是乳制品和肉类的主要净出口国,食品净出口占GDP的近9%,而巴西是乳制品和肉类的主要出口国,石油、肉类和谷物约占GDP的3%。美国处于中间位置,食品出口与食品进口大致相当。菲律宾、泰国、韩国和英国则是重要的食品净进口国。

7.粮价上涨对金融市场的关键影响是什么?

新兴经济体政策利率面临上行压力,“前沿经济体”信贷和外汇市场收到的负面影响加大。鉴于当前通胀水平非常高,粮食价格的进一步上涨可能会给全球尤其是新兴市场利率带来上升压力,而且通常情况下会锚定通胀预期。虽然食品价格也会影响DMs的短期通胀预期,但对DMs政策利率影响更有限、更小。

基于贸易状况变动、食品CPI权重和财政方面的数据,高盛新兴市场策略师得出结论,埃及、加纳、突尼斯和摩洛哥的信贷市场尤其容易受到食品通胀冲击的影响。不断上升的食品通胀也可能导致低收入国家的社会政治动荡,就像斯里兰卡目前的情况一样。