// 通胀回归 //

14年前的金融危机和去年以来突然暴升的通胀,都惊吓到了金融领域的专家。两者都是起源于美国,然后波及全球。

这是国际清算总经理Agustín Carstens 在本周二发表演讲称,通胀回归,就像2008年的金融危机一样,最终可能会从根本上改变政策制定者的思维方式和优先事项。

Agustín Carstens 之前也是墨西哥央行行长,他还说:“我们需要对通胀环境正在发生根本性变化的可能性,持开放态度。我们用来解读20世纪90年代以来经济发展的视角,可能不再够用。”

一种根深蒂固的观念认为,金融危机主要是市场的一次自我调节,个股和板块大跌但不对金融系统造成更加广泛的影响。Agustín Carstens认为,类似地,在大流行之前的几十年里,通胀也是自我纠正的,一个板块的价格波动很少会波及到更广泛的通胀趋势。央行们学会了“看穿”供给冲击,而不是提高利率来应对。

Agustín Carstens指出,之前几十年的“低通胀环境给了央行很大空间,让它们可以更加重视经济增长和充分就业等其他目标。央行们也认识到低利率可能引发金融不稳定,总部位于瑞士的央行财团国际清算银行(BIS)经常警告这一点。但通胀通常不是央行需要权衡的一部分”。

//现在与90年代有什么不同?//

首先,通货膨胀的回归复几乎是普遍预料不到的,包括国际清算银行也始料未及。2021年的美国通胀率比年初预期的高出个五个百分点,欧元区则上升了四个百分点。Agustín Carstens指出,预测往往是错误的,但去年的错误“超出了许多人认为合理的范围”。

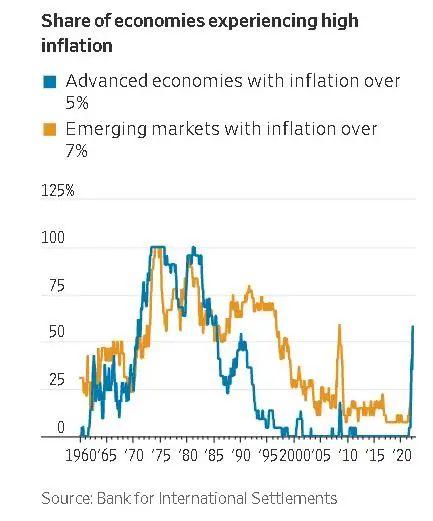

其次,通胀的回归虽然在美国最为明显,但却是全球性的。目前,58%的发达经济体的通胀率超过5%,55%的新兴经济体的通胀率超过7%。这并不全是能源造成的:不包括能源在内的通货膨胀也普遍加速。这表明,美国去年的刺激计划等美国特有的因素,可能只能解释通胀上升的一到两个百分点。至于其他方面,则需要考虑全球因素。

Agustín Carstens 还注意到,新冠疫情封锁解除后,需求反弹比预期更加快速,有一份原因是欧美等国家实施了广泛的经济刺激,这也意味着事实上的经济复苏要微弱得多。

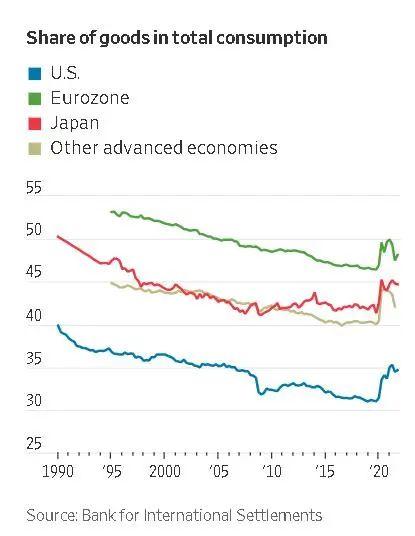

疫情还将需求从服务转向了商品。随着商品需求超过产能,价格飙升,但这并没有被服务业的通货紧缩所抵消,服务业的需求疲软,价格往往“有粘性”大多数经济模型都忽略了这一点,因为它们将通胀基于总需求水平,而不是其构成。

最令人惊讶的是供应对需求复苏的反应迟缓,这与金融危机后的情况相反。卡斯滕斯解释说:“错开的封锁扰乱了全球价值链和物流网络,揭示了‘即时制’制造系统的‘脆弱性’。”

石油和其他大宗商品的供应受到低投资的影响,以及一些生产商不愿提振产量,这些生产商因之前的价格下跌而伤痕累累。一些产业的供应瓶颈,比如半导体的供应,波及面很广,“因为它们发生在生产链开始时的项目中,而这些项目是下游生产其他商品和服务所必需的”。

这让人想起了金融危机,当时美联储最初认为次级抵押贷款违约将得到遏制,因为它没有意识到一个相互关联、高杠杆率的金融系统如何放大其影响。

Agustín Carstens 认为,供应驱动的价格上涨的更大风险取决于整体环境。从统计学上讲,在高通胀环境下,价格之间存在高度相关性,即一种价格的上涨会波及到其他价格。相比之下,低通胀环境往往在很大程度上是自我纠正的:个别商品的价格大幅上涨可能会在一段时间内加剧通胀。但如果其他价格不做出反应,通胀最终会下降。在谈判工资时,人们不会考虑低通胀。因此,一个部门价格上涨的突然冲击不会引发工资-价格螺旋上升。

我们现在是否正在从低通胀环境转向高通胀环境,是各国央行面临的最大问题。美联储不这么认为,理由是长期通胀预期仍然稳定。不过,国际清算银行看到了一些令人不安的迹象:一个板块的价格上涨正越来越多地蔓延到其他板块。几十年来,价格对工资的影响一直在稳步下降,现在却在上升。

Agustín Carstens 建议,如果公众对通胀的心态发生了改变,那么央行也必须改变。

如果说还有一线希望的话,那就是各国央行在20世纪70年代看到了这样的通胀,并且知道如何避免重演,就像对大萧条的了解帮助它们避免了2008年的重演一样。即便这样,2008年的这段经历也并没有因此变得更愉快。