近期受俄乌冲突等地缘政治因素的影响,原油价格波动明显加大,布油价格已突破120美元/桶,WTI油价也升至110美元/桶以上。原油价格的大幅攀升给全球通胀带来上行风险,我国也不例外。但由于大宗商品保供稳价工作的推进,主要由国内定价的工业品价格上涨或将受到约束。那么,在工业品价格“内外分化”的背景之下,通胀将会何去何从?对于经济又会带来怎样的影响?本报告对此进行展开分析。

概要

-

通胀变化不同,原因何在?值得注意的是,虽然两段时期工业品价格增速走势分化的现象比较类似,但整体物价增速变化却截然不同:2010年-2011年期间PPI增速持续走高,而2017年-2018年则震荡下行。全球流动性环境变化是造成两段时期通胀走势不同的重要外因。2010-2011年,全球经济仍处在金融危机之后的修复阶段。美国等发达经济体持续的低利率以及QE政策为物价增速上行提供了宽松的货币环境。而2017年-2018年主要发达经济体货币政策正趋于收紧。从内因上来看,最重要的区别在于2010年-2011年的通胀主要由需求拉动,而2017年-2018年则更多地来自于成本冲击。由于两轮工业品价格周期的推动因素不同,因而最关键的差别其实出现在传导路径的通畅性上。2010年-2011年在海外流动性环境宽松叠加国内需求稳健的情况下,上游价格上涨向中下游的传导较为顺畅,使得即便在“内外分化”的条件下,PPI增速和CPI增速能够同步走高。然而,2017年-2018年海外流动性趋于收紧,国内需求也远不如前,价格传导路径受阻,使得PPI增速最终还是震荡下行。由此来看,油价增速走高并不构成国内通胀显著上行的充分条件,价格能否顺利向中下游传导,其它商品能否与之形成共振,才是决定通胀增速走势的关键。

-

成本风险大于通胀压力。由于俄乌冲突最终局势尚不明朗,油价的高波动或将有所延续,高油价可能是我们短期不得不面对的现状。如果国内保供稳价措施有效,则工业品价格“内外分化”的态势或将再度出现,而当前环境可能和2017年年中至2018年年中这段时期比较类似。一方面,主要发达经济体货币政策业已开始转向。另一方面,需求端的下行压力可能较2017年-2018年进一步加大。在两方面因素影响之下,和2017年-2018年较为类似,上游价格向中下游的传导仍然受阻,这决定着PPI增速的趋势不会单单因为油价的上行而有所改变。成本压力属实不容忽视。今年前两月营业成本增速竟达到利润增速的三倍之多,可见成本压力有所凸显。通过对行业投入产出结构的分析,我们发现,原油价格上涨对于化工、交运等行业成本影响最大。比如同等幅度的原油价格变化,石油精炼加工、基础化学原料、肥料等化工品和航空、航运等交运服务行业成本上升幅度居前。而食品等必需消费类和中游装备制造业成本压力相对不高。

1

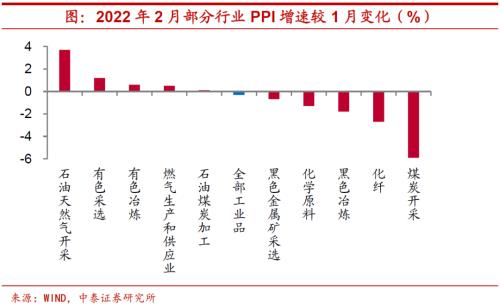

价格走势“内外有别”

工业品价格“内外有别”。今年开年以来,工业品价格一定程度上呈现出“内外分化”的特征,国际油价在地缘冲突等因素影响下一路攀升,而主要由国内定价的工业品价格增速相对稳定。从2月的PPI增速中也能够看出,石油天然气开采行业涨幅突出,而煤炭、钢铁等行业出厂价格增速有所回落,两者走势明显背离。

分化并不鲜见,过去也有发生。从过去的历史经验来看,价格“内外分化”的现象也时有发生。在金融危机之后,2010年末至2011年上半年和2017年年中至2018年年中这两轮油价增速显著上行时期,国内定价的螺纹钢和动力煤价格增速整体平稳甚至有所下移,也呈现出了明显的分化特征。我们不妨从前两轮分化时期中去寻找线索,以期对当下有所启示。

2

通胀变化不同,原因何在?

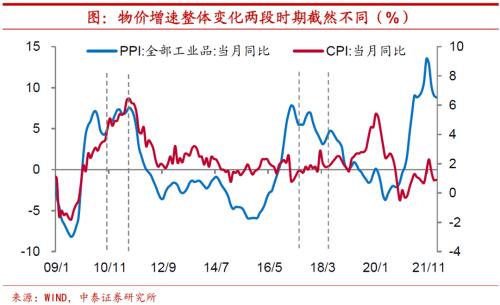

分化现象虽较类似,物价走势截然不同。值得注意的是,虽然这两段时期工业品价格增速走势分化的现象比较类似,但整体物价增速变化却截然不同。一方面,从PPI增速上来看,2010年-2011年期间PPI增速持续走高,而2017年-2018年则震荡下行;另一方面,2010年-2011年期间CPI增速同步回升,PPI向CPI增速的传导较为顺畅,而2017年-2018年期间CPI增速却维持低位震荡、波澜不惊。

为什么两段时期物价增速会呈现出如此明显的差异呢?

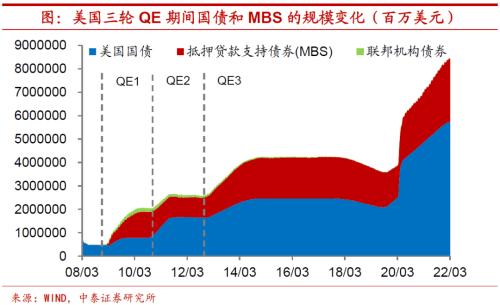

全球流动性环境变化是造成两段时期通胀走势不同的重要外因。2010-2011年,全球经济仍处在金融危机之后的修复阶段。美国等发达经济体持续的低利率以及QE政策为物价增速上行提供了宽松的货币环境。2010年11月,美联储宣布推出第二轮量化宽松政策,并增加了6000亿美元的长期国债购买量。

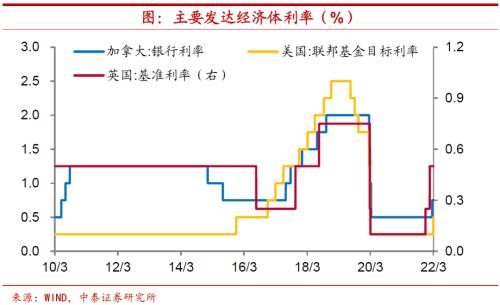

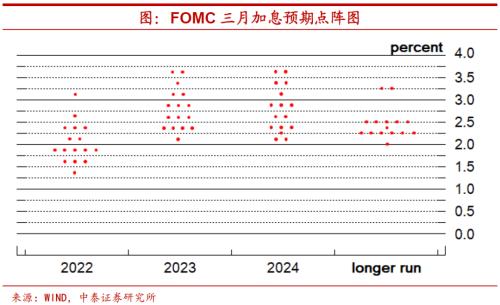

而2017年-2018年主要发达经济体货币政策正趋于收紧。2017年美国、加拿大、英国等国央行先后收紧货币政策,特别是美联储连续加息,并于10月开始缩表;欧央行虽于当年10月延长资产购买计划,但缩减了购买规模,同样释放出货币政策宽松减弱的信号。由于相比于2010年-2011年,全球流动性环境明显转紧,因而货币条件对物价增速的支撑也趋于减弱。

从内因上来看,最重要的区别在于2010年-2011年的通胀主要由需求拉动,而2017年-2018年则更多地来自于成本冲击。

2008年金融危机爆发后,我国推出“四万亿”经济刺激计划,09和10年的GDP同比增速分别录得9.4%和10.6%。在国内基建、地产等投资增速攀高的推动下,主要由国内定价的工业品如螺纹钢、动力煤价格率先上涨。而直至2011年初,利比亚战争爆发,原油价格才进入短期快速上行时期,其时钢煤价格增速冲高虽较乏力,但能够稳定在一定水平。

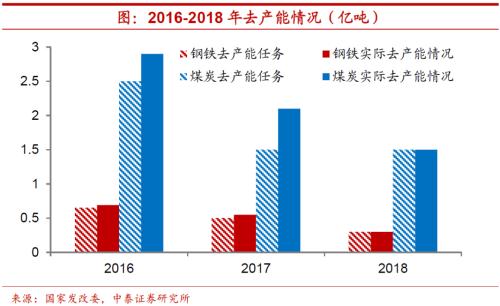

而2017年之前工业品价格的上涨,则主要受到供给收缩的影响。2015年底中央提出“供给侧结构性改革”,在“三去一降一补”的政策思路下,国内钢铁、煤炭等行业产能受限,供给收缩带来了工业品价格的大幅上涨,PPI同比增速在2017年2月达到阶段性高点7.8%。随着改革的深入,供给侧改革“提质增效”作用显现,工业增加值环比稳步上升,叠加房地产行业处于高景气阶段,对上游原材料和大宗商品的需求也较旺盛。

2018年去产能目标有所下调,供给收缩力度减弱。前期去产能进展顺利,2016和2017年均超额完成任务。2017年底,政府频频表态去产能要更多运用市场化手段,2018年起,限产限量等行政手段力度明显减弱,去产能目标也有所下调,这意味着供给端对于钢铁、煤炭等行业的限制减小,前期由供给冲击带动的通胀有所回落。

由于两轮工业品价格周期的推动因素不同,因而最关键的差别其实出现在传导路径的通畅性上。2010年-2011年在海外流动性环境宽松叠加国内需求稳健的情况下,上游价格上涨向中下游的传导较为顺畅,使得即便在“内外分化”的条件下,PPI增速和CPI增速能够同步走高。然而,2017年-2018年海外流动性趋于收紧,国内需求也远不如前,价格传导路径受阻,使得PPI增速最终还是震荡下行。由此来看,单靠油价增速走高,并不构成国内通胀显著上行的充分条件,价格能否顺利向中下游传导,其它商品能否与之形成共振,才是决定通胀增速走势的关键。

3

成本风险大于通胀压力

由于俄乌冲突最终局势尚不明朗,油价的高波动或将有所延续。考虑到俄罗斯为全球油气生产大国,石油与天然气产量占全球比重均超过10%。而当前全球原油和天然气库存水平仍处低位,使得原油和天然气产量的边际变化对价格造成的影响较大。因此,高油价或许是我们短期不得不面对的现状。

如果国内保供稳价措施有效,则工业品价格“内外分化”的态势或将再度出现,而当前环境可能和2017年年中至2018年年中这段时期比较类似。

一方面,主要发达经济体货币政策业已开始转向。去年以来,在宽松政策刺激和疫苗接种双重因素的推动下,全球经济实现了快速复苏。伴随着通胀压力的持续走高,发达经济体央行货币政策开始转紧,如英国央行于去年12月启动加息,今年3月美联储议息会议也已决定将联邦基准利率区间上调25个基点,标志着新一轮的加息周期开启。这与2017-2018年主要发达经济体的货币政策正常化进程十分相似,而与2010-2011年的货币宽松阶段差异较大。

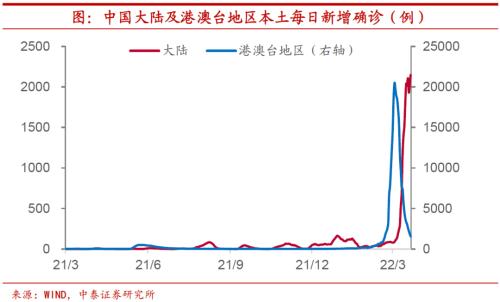

另一方面,需求端的下行压力可能较2017年-2018年进一步加大。今年开年以来,地产销售持续下滑,购地端也较疲软,反映居民和企业部门对于地产的预期仍未修复。而近期国内本土疫情呈持续蔓延态势,目前每日新增确诊病例已经突破1000例,而现存中高风险地区也已经达到接近700个左右,这给供需两端均带来不小的冲击,为经济恢复蒙上阴影。在两方面因素影响之下,和2017年-2018年较为类似,上游价格向中下游的传导仍然受阻,这决定着PPI增速的趋势不会单单因为油价的上行而有所改变。

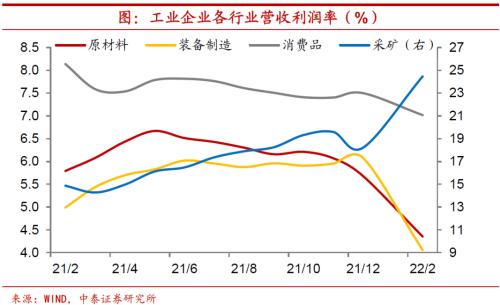

成本压力属实不容忽视。不过,即便单靠油价高企很难改变PPI增速的下行趋势,但由此带来的成本压力属实不容忽视。从今年前两月工业企业营收数据来看,一方面,营业收入利润率显著回落,仅采矿业有所回升;另一方面,每百元营收中的成本费用同比也由降转增。前两月的营业成本增速竟达到利润增速的三倍之多,可见成本压力有所凸显 。

原油上涨推升哪些行业成本?从行业影响上来看,油价上升对于各行业成本都有不同程度的推升。通过对行业投入产出结构的分析,我们发现,原油价格上涨对于化工、交运等行业成本影响最大。比如同等幅度的原油价格变化,石油精炼加工、基础化学原料、肥料等化工品和航空、航运等交运服务行业成本上升幅度居前。而食品等必需消费类和中游装备制造业成本压力相对不高。

风险提示:政策变动,经济恢复不及预期,历史规律失效风险