引言:3月7日-3月11日,北上资金净流出超360亿,单周净流出规模创近两年以来新高,且配置盘较为罕见地连续五日净流出。当前海外通胀高企、美联储收紧在即,俄乌冲突局势仍未明朗,市场担忧后续可能面临外资大幅撤离A股的风险。近期外资“长钱”为何流出?外资流出结构如何?哪些行业被大幅卖出、哪些被逆势买入?如何看待后续外资流向?详见报告。

近期外资“长钱”为何流出?

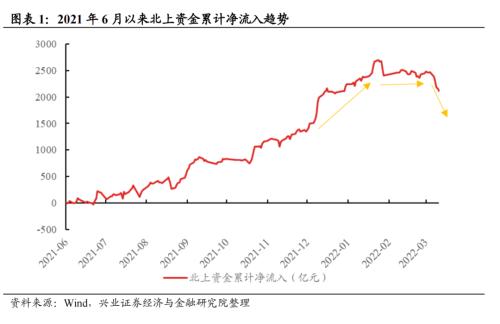

2022年以来,北上资金净流入节奏明显放缓,且近期外资大幅流出,本周净流出超过360亿,单周净流出规模创近两年以来新高。尽管今年外资流入速度和幅度环比去年12月有所降低,但截止1月26日,1月依然实现净流入438.6亿元。但1月27日以来,外资流入节奏显著放缓,截止3月11日,北上资金净流出超570亿元。其中,北上资金本周更是流出超360亿元,单周净流出规模创近两年以来新高。

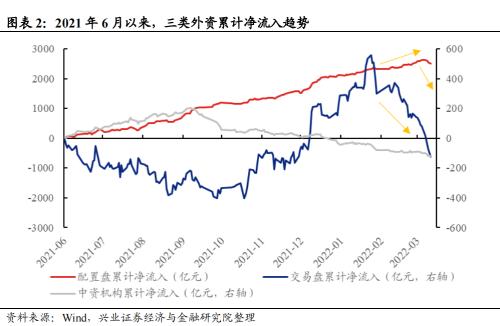

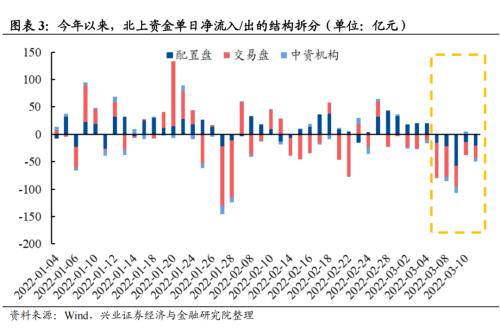

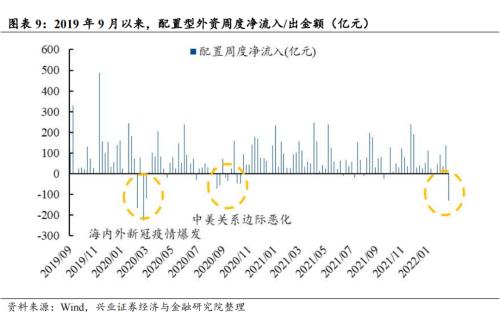

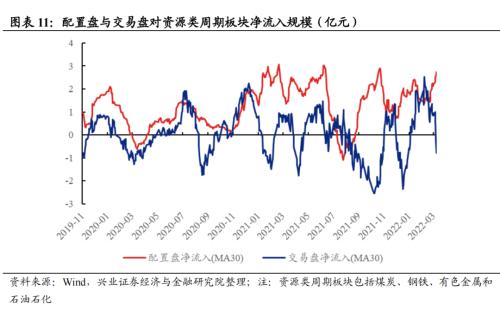

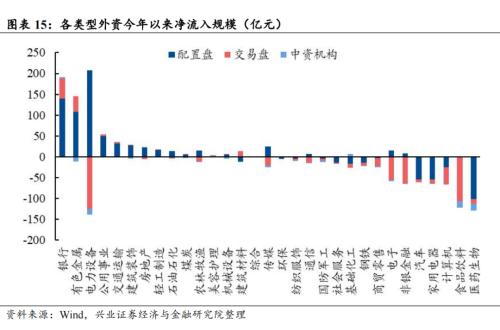

本轮流出最大的边际变化则在于外资“长钱”对A股减持:不同于1-2月交易盘大幅流出但配置盘持续流入,近期外资配置盘、交易盘均转为净流出,代表外资“长钱”的配置盘较为罕见地连续五天净流出。(1)今年1月最后两个交易日北上资金净流出近270亿元,但主要是交易型外资大幅净流出,配置盘净流出仅33.6亿,占比为12.5%。(2)2月以来,北上资金整体净流入节奏放缓,截止3月4日,区间净流入金额仅72.3亿元,但同样是受到交易盘持续性流出拖累,配置盘仍持续流入,配置盘、交易盘和中资机构分别净流入307.0亿、-217.4亿、-17.2亿。(3)3月7日以来,北上资金连续5天净流出,三类外资同步减仓,与此前不同,代表外资“长钱”的配置盘较为罕见地连续5天净流出。具体来看,本周配置盘、交易盘和中资机构连续减仓,累计流出129.6亿、202.7亿、23.3亿,占同期北上资金全部净流出金额的比重分别为36.5%、57.0%、6.5%。

近期北上资金大幅流出,一方面归于海外市场波动加剧、滞胀风险导致美联储持续鹰派等因素,但另一方面,更重要的是,近期俄乌冲突之下,地缘政治风险及大国对抗与博弈加剧,或成为外资以及海外“长钱”大幅流出的根本原因。

一方面,海外市场波动加剧、滞胀风险导致美联储持续鹰派,导致外资阶段性撤离A股。

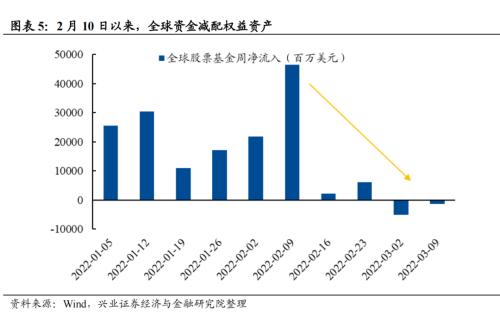

1)近期海外市场的大幅波动和回撤进一步压制了市场风险偏好。历史上,每当市场恐慌情绪蔓延的时候,外资明显流出,北上资金净流入规模与VIX指数有较显著的负相关关系。自1月下旬以来,俄罗斯与乌克兰的摩擦持续升级,导致全球恐慌情绪抬升,VIX指数由20出头上涨至近期的30以上,3月5日一度高达36.5。2月以来欧美股市的回调导致情绪处于低位,使全球资金减配风险资产。据EPFR数据,2月10日以来,流入全球股市的资金较前几周显著减少,俄乌战争爆发后的两周(2.24-3.9),全球股票型基金更是有接近64亿美元的资金流出。

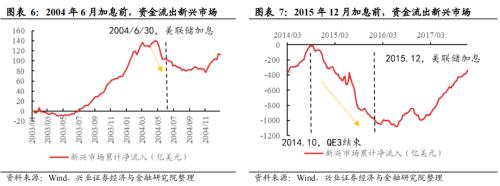

2)大宗价格飙升引发美国滞胀风险,或导致美联储持续鹰派,资本流出压力增大。美国2月CPI同比上涨7.9%,创1982年1月以来同比最大涨幅,叠加俄乌冲突进一步推动大宗价格飙升,进而引发美国滞胀风险,或将导致美联储持续鹰派。以史为鉴,美联储收紧前夕,资金大概率流出新兴国家股市。2004年中和2015年底两次加息周期开启前,我们发现首次加息前,资金显著流出新兴市场,考虑到3月加息在即,外资流出压力加大。

另一方面,更重要的是,近期俄乌冲突之下,地缘政治风险及大国对抗与博弈加剧,或成为外资以及海外“长钱”大幅流出的根本原因。

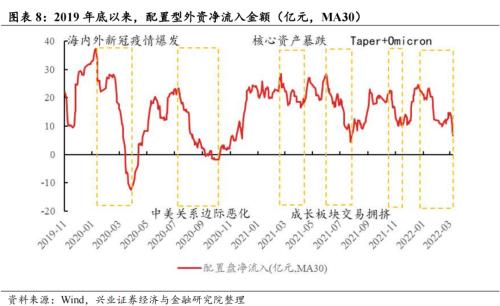

回顾近两年配置盘的净流入情况,往往只有市场出现系统性风险或政策风险加剧时,配置型外资才会出现罕见地连续减仓。2019年以来,配置型外资稳步流入,仅在新冠疫情爆发、中美关系恶化等市场发生系统性风险以及政策风险加剧时才会出现持续大幅流出,即使在2020年7月和2021年3月市场大幅调整之时,配置型外资也仅流入放缓或小幅流出。

近期大国对抗与博弈加剧,国际秩序日趋复杂,A股面临更加严峻的外部环境和政策风险,或是近期外资配置盘大幅流出的根本原因。自去年11月美联储Taper以来,海外流动性边际收紧,但人民币维持强势,配置型外资仍持续流入,受影响相对较小。但俄乌冲突这一黑天鹅事件以来,全球大国对抗与博弈日趋激烈,无论普京针对乌克兰的特别军事行动,还是西方制裁所体现的极端无底线,都打破了二战之后国际秩序的很多基本共识,全球政治经济环境日趋复杂,其中也不排除美对俄的制裁蔓延至中国的可能性。A股面临更加严峻的外部环境和政策风险,或成为近期配置型资金非理性恐慌并连续流出的根本原因。

近期外资在买什么?又在卖什么?

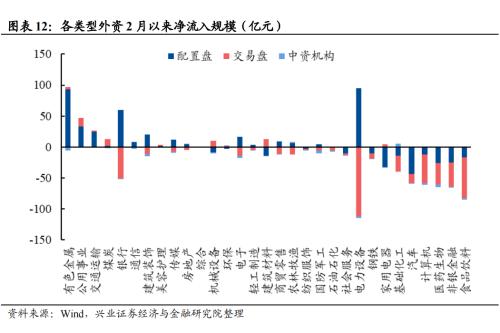

我们梳理了三个时间窗口(今年以来、2月以来、3月7日以来)中各类型北上资金的加减仓结构,供各位投资者参考。

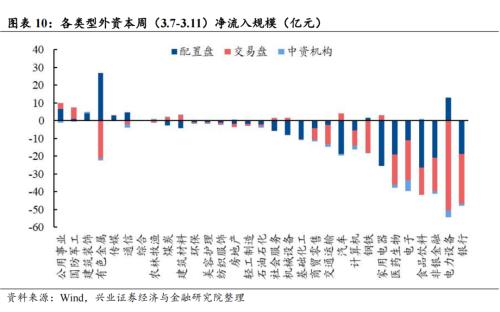

在本周(3.7-3.11)大幅减仓的背景下,北上资金依然逆势主动加仓公用事业、和建筑装饰等6个行业。分资金类型来看,配置盘主要加仓有色金属、电力设备和公用事业,主要减仓食品饮料、非银金融和家用电器,而交易盘主要加仓公用事业、国防军工和汽车,主要减仓电力设备、电子和。配置盘和交易盘对有色金属、汽车、电力设备、建材、通信等行业产生分歧,在加仓公用事业、减仓食品饮料、、电子和银行上达成共识。

值得注意的是,近期北上资金流入行为出现两个边际变化:1)外资大幅减仓重仓股,前五大重仓行业中有四个行业被配置盘和交易盘一致大幅减仓,包括食品饮料、医药生物、银行、电子。2)对于资源类周期板块而言,配置盘近期加速增持,而交易盘选择兑现浮盈。

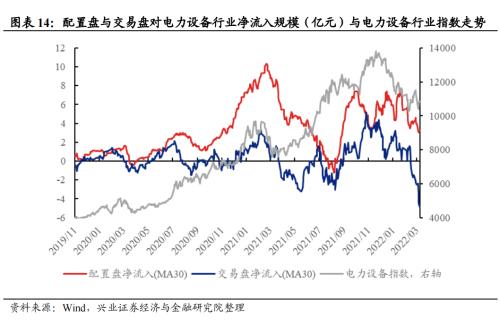

2月以来,北上资金主要加仓有色金属、公用事业和交通运输,净流出食品饮料、非银金融和医药生物。分资金类型来看,配置盘主要加仓电力设备、有色金属和煤炭,主要减仓汽车、家用电器和医药生物,而交易盘主要加仓公用事业、建筑材料和煤炭,主要减仓电力设备、银行和食品饮料。

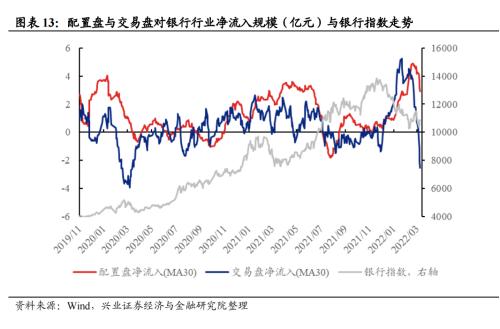

2月外资净流入节奏放缓以来,配置盘与交易盘对银行和电力设备行业产生显著的分歧。(1)对于银行而言,我们认为交易盘大幅卖出银行或是因为1月银行表现较好,故交易盘选择兑现浮盈,而配置盘作为长期持有型资金,则依然买入其长期看好的银行股,但净流入幅度有所放缓。(2)对于电力设备而言,尽管2月以来净流入幅度有所回落,但由于配置型外资持有周期较长且长期看好我国新能源(行情600617,诊股)产业发展,故依然在净买入电力设备行业;或出于对全球流动性收紧压制高估值板块表现,交易盘净流入电力设备的速度从去年11月开始放缓,2月下旬开始更是持续卖出。

今年以来,外资积极布局银行等稳增长方向,继续卖出消费和医药板块。截止3月11日,今年北上资金主要净流入银行、有色金属和电力设备行业,主要流出医药生物、食品饮料和家用电器行业。此外,北上资金对公用事业、交运、建筑装饰和房地产等稳增长相关行业在边际上也明显增持。分资金类型来看,配置盘与交易盘的在各行业上的交易方向大致相同,但对于电力设备、农林牧渔、传媒、电子和非银金融有所分歧,配置盘增持,而交易盘减持。

如何看待后续外资流向?

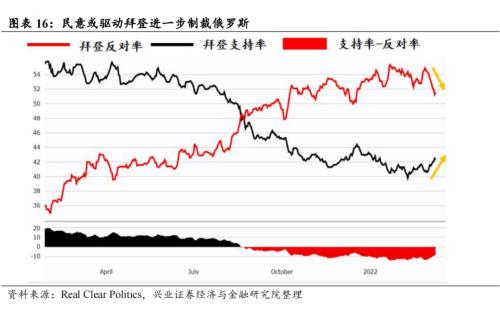

鉴于俄乌冲突尚不明朗、滞胀风险加大、全球流动性或持续收紧等,外资短期仍面临波动。一方面,目前俄罗斯和乌克兰的几次谈判结果不够理想,在俄罗斯本土反战情绪较高的背景下,俄罗斯对乌克兰的后续军事部署依然充满了较大的不确定性,叠加美国民意或“绑架”拜登进一步联合其盟友制裁俄罗斯(制裁俄罗斯以来,拜登支持率上升、反对率下降),全球政局当前也仍不够明朗,脆弱的市场情绪短期难以得到缓解,全球股市也可能随战争局势波动大起大落。另一方面,俄乌冲突导致大宗商品价格处于高位,据EIA预测,布伦特原油2季度的均价或达到116美元/桶,在3月份大概率加息25bp的情形下,持续的高通胀或逼迫美联储于今年二季度持续鹰派,以为民主党中期选举赢得筹码。因此,全球风险偏好和流动性两大变量或继续承压,外资短期仍面临波动。

中长期来看,较高的中美实际利差、具有韧性的人民币汇率、国内持续稳健的基本面和投资环境的背景下,外资流入A股仍是长期趋势。

第一,中美实际利差仍处于高位,支撑北上资金流入。自去年1月底以来,10年期中国国债和美国国债收益率之间的利差即开始下行,截止今年3月11日,中美利差为0.79%,处于2003年以来47.8%的分位数水平。美联储加息导致海外流动性收紧,而中国流动性相对宽松,市场担忧中美利差进一步收窄,加剧资本的流出压力。但是由于中美通胀差异较大且美债利率有相当一部分是受通胀预期走高而推动,因此我们认为中美名义利差的变化不能直接代表中美无风险投资回报率的差异,需要剔除通胀因素。考虑到美国实际利率盯住的通胀指标是“未季调城市居民消费者价格指数”,即CPI,故我们定义10年期中债实际利率为10年期中国国债收益率-当月CPI同比。截止2月底,中美实际利差为2.67%,处于2003年以来91.6%的分位数水平,即使后续联储加息带动实际利率上行,但由于中国通胀压力远小于美国,中美实际利差或将维持高位,这也是未来外资仍有望持续流入A股的重要支撑。

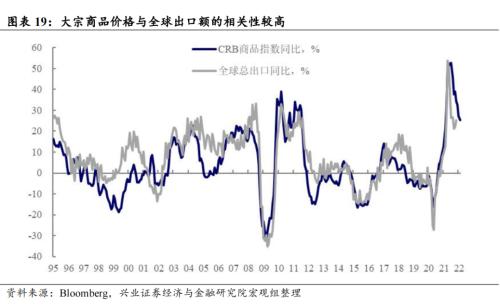

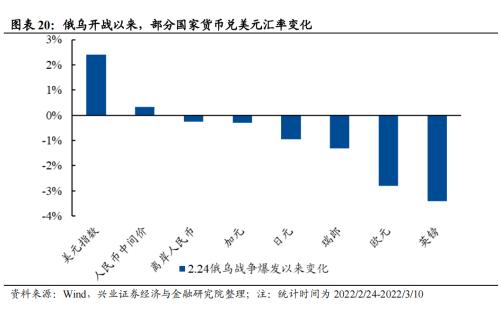

第二,人民币汇率贬值压力较小,提升人民币资产性价比。从出口角度来看,随着海外疫情的缓解和新兴市场的逐步修复,我国出口在全球出口的占比或逐渐向前期平台回归,但是从历史经验来看,全球出口额与大宗商品价格有较强的正相关性。在全球大宗商品价格高企的情况下,出口名义增速在价格支撑下仍将保持韧性,进而对人民币汇率形成支撑。从避险角度来看,自俄乌冲突以来,人民币兑美元中间价升值0.33%,仅次于美元指数,显著高于日元、欧元等其他货币兑美元汇率,人民币避险属性已大幅增强。

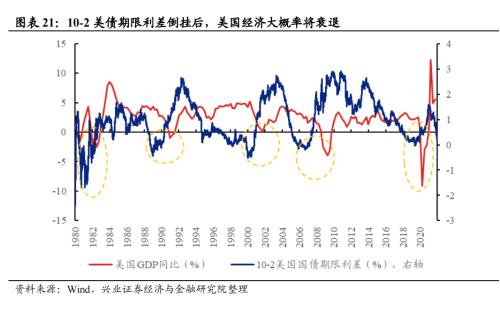

第三,美国经济面临滞胀甚至衰退的风险,稳增长加码下中国基本面有望改善,中国相对稳健的基本面和投资环境也将吸引外资持续流入。(1)从需求来看,持续且高企的通胀压力可能会使美联储加速收紧,进而影响需求,美国经济滞胀甚至衰退的风险加大;(2)从期限利差来看,历史上,10-2年美国国债期限利差倒挂后,美国经济大概率将陷入衰退,截止3月10日,10-2年美国国债期限利差为0.25%,已非常接近临界线;(3)对比来看,我国今年大概率将实现5.5%的经济增速目标,稳增长政策持续加码的大背景下,经济有望在未来一两个季度内出现企稳迹象,中国相对稳健的基本面和投资环境也有望吸引外资流入A股。

风险提示

俄乌冲突超预期演绎;美联储收紧超预期等。