“我做的不好。”10月26日,但斌在社交平台诚恳表态。

不久后,投资者对远在海外的但斌隔空喊话,“回来干活了,赶紧修复一下净值吧。”11月6日,但斌就已出现在深圳被隔离的酒店中。

作为白酒股等核心资产的拥趸者,但斌因其而荣,也因其而损。不过,从最新的持仓变化来看,但斌正在对其持仓进行大刀阔斧的调仓。

|

翻版巴菲特持仓“大变脸”

但斌两只产品“清仓”新能源 |

近期,由东方港湾担任投顾的银河金汇东方港湾1号基金和银河金汇东方港湾2号基金(以下分别简称1号基金、2号基金)公布了三季度最新一期的持仓,对比上期而言,本期持仓几乎是“大变脸”。最为突出的变化是,这两只基金均“清仓”了所有与新能源有关的股票。

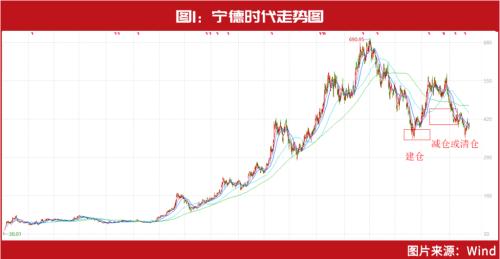

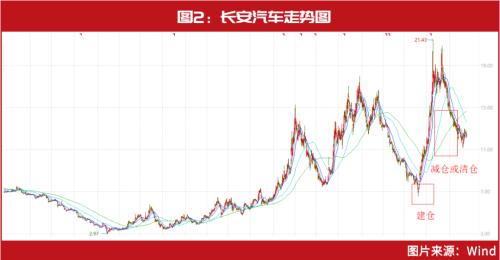

如在今年二季度末时,1号基金持有新能源车龙头之一的长安汽车(行情000625,诊股)和锂电池龙头的宁德时代(行情300750,诊股),其占基金净值的权重分别为5.71%和2.87%,分别为第六大和第十大重仓股。到了今年三季度末,长安汽车和宁德时代则均消失在1号基金的前十大重仓股中(见表1)。

2号基金也是如此。在二季度末时,宁德时代和比亚迪(行情002594,诊股)股份(H股)分别为2号基金的第七大和第八大重仓股。到了三季度末, 2号基金的前十大重仓股中仅剩4只股票,且均未有宁德时代和比亚迪股份(H股)的身影(见表2)。也就是说, 2号基金直接清仓了宁德时代和比亚迪股份(H股)。

在这1号基金和2号基金“清仓”新能源股的同时,远在大洋彼岸的“股神”巴菲特也有相似操作。

据公开资料显示,自今年8月以来,巴菲特旗下的伯克希尔·哈撒韦已连续四次减持比亚迪股份(H股),分别是在8月24日、9月1日、11月1日和11月8日,其持有的比亚迪(H股)也因此从2.25亿股下降至1.82亿股,累计套现约96.38亿港元,折合人民币约84.7亿元。在这之外,近期美国的13F文件显示,伯克希尔·哈撒韦还减持了部分美股持仓,其中就包括全球最大的汽车公司之一通用汽车。

但斌是国内少有的“双十”私募基金经理,同时也是投资收益最接近巴菲特的一批人,因此曾被市场称为“复制巴菲特最成功的人”。从这方面看,1号基金和2号基金会有如此操作也不足为奇。

还有一点与巴菲特类似,即1号基金和2号基金在投资这些新能源股方面很可能是盈利的。如长安汽车和宁德时代均是在今年二季度期间进入1号基金前十大重仓股的,虽然两家公司股价在三季度分别收跌27.48%和24.81%(见图1、图2),但在二季度的成交均价分别为15.60元/股和436.67元/股,三季度分别为16.75元/股和494.85元/股,均远高于前者。

但斌和茅台有剪不断的情结。

这次,尽管在新能源股的投资上或有所盈利,但白酒股却稳稳的拖累了1号基金和2号基金的业绩。

在今年二季度末时,1号基金的前十大重仓股中有贵州茅台(行情600519,诊股)、五粮液(行情000858,诊股)、古井贡酒(行情000596,诊股)和山西汾酒(行情600809,诊股)四只白酒股, 2号基金则有贵州茅台和五粮液,并且其均占这两只基金权重的前几位。而在三季度期间,这些白酒股除了区间跌幅均超20%以外,其成交均价也普遍低于二季度的水平。如均为这两只基金第一重仓股的贵州茅台,二三季度的成交均价分别为1825.87元/股和1768.91元/股。

在这样的背景下,白酒股也几乎惨遭1号基金和2号基金的“清仓”。

截至今年三季度末,在1号基金和2号基金的前十大重仓股中均仅留下一只白酒股——贵州茅台。其中,1号基金持有茅台2700股,相较今年二季度末未发生变化;1号基金持有茅台3800股,相较二季度末减少300股。

此前,就算是白酒遭遇2008年全球金融危机、2012年“塑化剂事件”以及之后的“限制三公消费”等诸多“至暗时刻”时,但斌都一一“渡过难关”。

作为与林园、冯柳因为重仓茅台而出圈的“三剑客”之一,与冯柳在2006年就匆匆退出不同,但斌这种“坚守”获得巨大的浮盈,按照但斌2004年30元/股左右的建仓成本来看,至2015年高点时,但斌持有茅台翻了9.7倍。

不过,在2015年中小创牛市崩塌之际,但斌为了避免基金清盘风险,减仓茅台至仅余10%的仓位。不久后,才再次加仓了茅台。其中,卖出的价格大部分在220元/股左右,买入价格在260元/股~280元/股区间。今年6月16日,但斌又出席了最新一期的茅台股东大会。从这方面看,目前但斌仍是茅台的股东。

但或正是这一次的“波段操作”,让但斌提高了持仓成本,他才会在《时间的玫瑰》一书中说出这样的感慨——“投资,最难的事是什么?我的阅历告诉我,就是在最艰难的时刻、在正确的方向上坚持”。

花开一季,匆匆凋谢;坚持价值,不负韶华。在情结之外,但斌如今仍重仓茅台或是对其基本面建立的深度信任。据茅台最新的三季报显示,今年前三(单)季度的归母净利润均再次重回双位数的增长,一扫去年和前年多个(单)季度仅增长个位数的阴霾。

对此,1号基金和2号基金在第三季度报告中表示,当前市场对宏观局势显得悲观,即便是当前经济最强势的美股,其各种超卖指标也是达到了过去60年最为悲观的状态。但今年挖的坑,会为明年创造一个低基数的成长环境,这就像前年(2.2%)对去年(8.1%)经济增速的影响一样。因此,1号基金和2号基金在保留一定的现金的情况下,选择了部分基本面最坚实的行业中的龙头企业进行防御,其中一个就是白酒龙头贵州茅台。

当然,1号基金和2号基金也在寻找新的方向替代新能源股和白酒股,从其持仓来看,其已将这个“新的方向”瞄向了困境反转型的消费以及今年年内“一枝独秀”的煤炭。

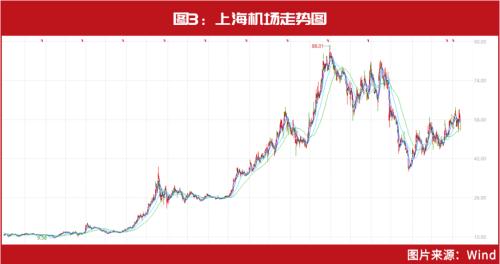

如在今年三季度期间,1号基金将上海机场以及陕西煤业、兖矿能源(行情600188,诊股)、中国神华(行情601088,诊股)三只煤炭股新纳入了前十大重仓股,并增持兖矿能源(H股)68000股,其也由二季度末的第九大重仓股晋升为第三大重仓股。2号基金则将上海机场和中国中免(行情601888,诊股)新纳入了前十大重仓股,并增持兖矿能源(H股)118000股(见上方表1)。

作为市场中有名的“机场茅”和“免税茅”,上海机场和中国中免曾具备和茅台一样的特质,盈利能力稳定。但2020年年初一场突如其来的疫情,让这两大茅指数成分股跌入谷底,尤其是直接受到冲击的上海机场,除2020年第一季度实现盈利外,其至今已连续十个季度亏损。中国中免的情况要好一些,其仍保持着盈利,仅在去年第四季度至今出现了连续四个季度的盈利能力下滑。

业绩受损,市场表现也难有起色。如上海机场股价在2019年下半年盘中创下了88.01元/股的历史最高峰值后便振荡下行,最低跌至36.60元/股,区间最深回撤达58.41%(见图3)。如今,上海机场股价徘徊在55元/股左右,距离历史最高值仍有不小折价。

![]()

但随着疫情的管控不断优化,导致这些企业处于困境的因素也在逐渐减弱。1号基金和2号基金此时的重仓,或也正是瞄准这些困境反转企业的机会。

而煤炭则是现在除白酒外市场中少有的基本面最坚实的行业。

据梳理,目前申万煤炭板块共纳入38家煤炭公司,在今年前三季度实现盈利的高达34家,占比接近九成;盈利能力出现增长的也有29家,占比接近八成。而从盈利能力来看,1号基金和2号基金或联合重仓或单独重仓的中国神华、陕西煤业和兖矿能源分别为煤炭公司中的前三甲,其今年前三季度的归母净利润均超200亿。尤其是兖矿能源,其前三季度的归母净利润同比增速更是达到100%以上。

对于业绩增长的原因,多数煤炭企业均表示是受益于境内外能源价格上涨。

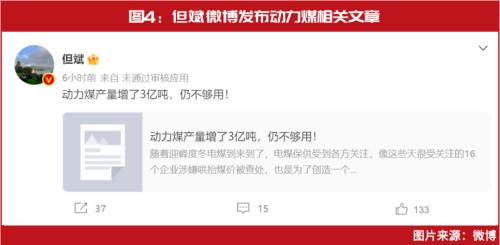

一般而言,产品价格的上涨往往意味着供不应求,而煤炭价格的大涨就遵循了这个规律。这和但斌看好茅台的其中一个逻辑吻合,并且,但斌近期还在微博转发了一篇名为《动力煤产量增了3亿吨,仍不够用》的文章(见图4)。

![]()

(文中提及个股仅为举例分析,不做买卖推荐。)