顶尖财经网(www.58188.com)2022-10-21 6:37:21讯:

近8个交易日涨近30%的军工股派克新材(行情605123,诊股)公布了其定增结果!多家知名机构现身获配名单。

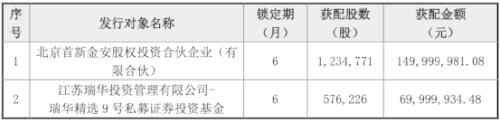

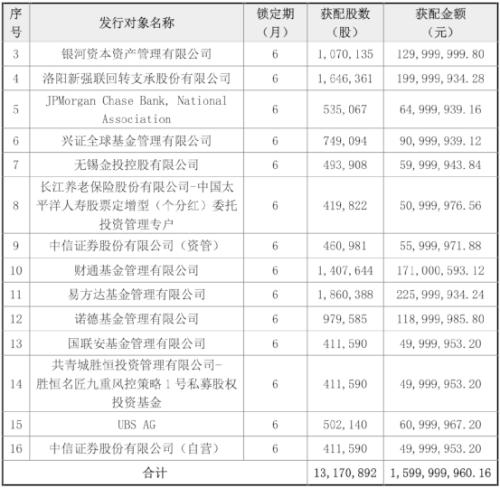

据派克新材10月20日发布的《非公开发行股票发行结果暨股本变动公告》,本次定增共有16名发行对象。其中既包括易方达、财通、诺德、兴证全球等知名公募基金,也包括UBS AG(瑞银)、 JPMorgan Chase Bank, N.A.(摩根大通)等知名外资,还包括上市公司新强联(行情300850,诊股)等。

派克新材是一家专业从事金属锻件的研发、生产和销售的高新技术企业,目前已成为国内少数几家可供应航空、航天、舰船等高端领域环形锻件的国家高新技术企业之一。据其近日公布的前三季度业绩快报,2022年预计前三季度实现营业收入21.12亿元,同比增长77.28%,实现归母净利润3.51亿元,同比增长64.51%。

知名机构现身获配名单

浮盈已达25%

据派克新材10月12日发布的公告,其始于今年3月的16亿定增尘埃落定。本次定增共有16名发行对象,多家知名机构参与其中,比如知名公募基金易方达、财通、诺德、兴证全球等;知名外资UBS AG(瑞银)、 JPMorgan Chase Bank;上市公司新强联等。

值得一提的是,由制造业基金(即国家制造业基金)、首钢基金及首钢股份(行情000959,诊股)等出资设立的首新金安获配最多,高达1.5亿元。

本次定增后,派克新材的前四大股东并未发生变化,上市公司新强联成为第五大股东,原第五大股东富国军工主题混合型证券投资基金成为第七大股东。具有国资背景的首新金安一跃成为第六大股东。

此外,本次定增发行价为121.48元/股,以10月20日收盘价153.01元/股计,16家发行对象浮盈已达25%。

项目建成后

公司产能规模将显著扩大

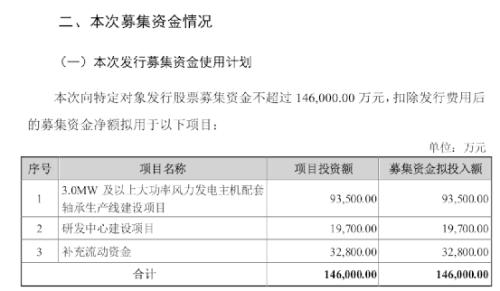

据派克新材的募集说明书,扣除发行费用后的募集资金净额拟用于“3.0MW 及以上大功率风力发电主机配套轴承生产线建设项目”及研发中心建设项目,其余将用于补充流动性资金。

派克新材表示,目前公司现有产能无法满足下游客户的需求;本次募投项目“3.0MW 及以上大功率风力发电主机配套轴承生产线建设项目”主要为了进一步增加公司风电轴承的产能,并且提高大功率风电轴承的产量,不是对前次募投项目的替代,本次募投项目与前次募投项目均为公司风电轴承业务的重要组成部分。

“本次发行募集资金投资项目与前次募集资金投资项目均符合公司主营业务的发展方向,与公司的生产经营、技术水平、管理能力相适应,符合公司发展业务规划,有助于巩固公司在行业中的地位,提高公司的盈利能力,加强公司的综合竞争实力。”

据派克新材测算,其“3.0MW 及以上大功率风力发电主机配套轴承生产线建设项目”达产后预计每年实现营业收入16.3亿元,毛利额5亿元, 净利润2.79亿元万元,项目税后静态回收期为5.0 年(含建设期),税后内部收益率为29.70%。“上述测算不构成公司的盈利预测,测算结果不等于对公司未来利润做出保证。”派克新材表示。

派克新材认为,前述项目的建设具有必要性,首先能够扩大风电类产品产能,顺应行业发展方向,满足市场需求;其次能够提升风电主轴轴承产能,抓住风电主轴轴承进口替代机遇;此外还能提升工艺水平,生产线的装备水平和自动化水平。

前三季度归母净利润同比增加64.51%

近8个交易日涨近30%

近期派克新材的股价连续上涨,近8个交易日累计涨幅高达28.07%,并于今日盘中触及158.94的高点。

日前,派克新材公布了其2022年前三季度业绩快报,总营收和净利率双升。根据公告,派克新材2022年前三季度总营收为21.1亿元,较去年同期增长77.28%,总营收增速高于去年同期增速63.24%;归母净利润为3.5亿元,较去年同期增长64.51%,归母净利润增速同样高于去年同期增速57.20%。

“营业收入、营业利润、利润总额、归属于上市公司股东的净利润、归属于上市公司股东的扣除非经常性损益的净利润增长,主要是得益于航空、航天行业景气度向好,订单充足,产能提升,业绩相应增加。”派克新材表示。

“我们看好在下游航空航天行业需求维持高景气度的背景下,公司(派克新材)有望凭借技术及产能等优势,实现高附加值锻件品类的进一步拓展。”广发证券(行情000776,诊股)日前发表点评称。