上周央行公开市场净投放6500亿元,货币市场利率下行;短、长端国债收益率下行。股市方面,北上资金大幅净流入,融资资金大幅流出;新成立基金规模增加,ETF净流入规模扩大,重要股东净减持规模缩小,IPO规模扩大,股市流动性略有上升。从投资者偏好来看,北上资金大幅加仓、非银金融、化工等,融资净买入、、农林牧渔等;宽基ETF多为净申购,医药ETF大幅申购,券商ETF赎回较多。美元指数回落,人民币相对美元稳中略升,海外市场风险偏好继续下降。

核心观点

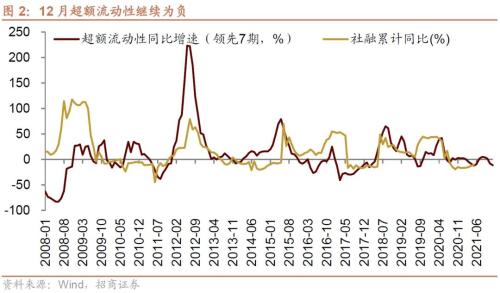

·货币政策或有进一步宽松,信用改善有待需求端政策发力。12月超额流动性指标继续为负,意味着银行体系超额流动性总量低于历史同期水平。上周央行降息并积极表态,货币政策明确进一步宽松,后续宽松政策仍然值得期待,货币政策先行,为稳增长提供有利的流动性环境。但短期而言,在当前经济下行、投资下行的环境下,融资短期或难有明显改善,仍有待需求端政策的发力。地方两会基本在1月末之前召开完,而地方稳增长政策可能春节后才会逐渐落地实施。往后看,在全国两会召开以后,宽松的货币政策叠加稳经济措施的集中发力,可能带动新增社融增速明显改善。

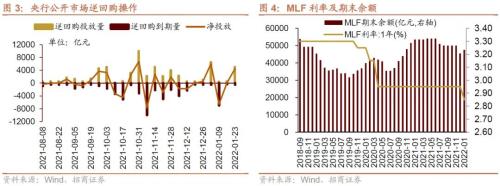

·上周(1月17日-1月21日)逆回购净投放4500亿元,MLF超额续作净投放2000亿元;MLF和逆回购利率下调10bp。

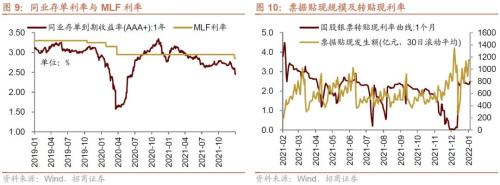

·货币市场利率下行,短、长端国债收益率下行,同业存单发行规模扩大,发行利率涨跌不一。截至1月21日,R007上行0.5bp,DR007下行10.1bp,1年期国债收益率下行17.0bp,10年期国债收益率下行8.3bp,同业存单发行规模增加778.5亿元,6M同业存单利率上行,1M/3M同业存单利率下行。

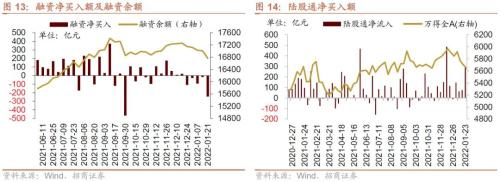

·股市方面,A股市场流动性改善,招商A股流动性指数为2.55。北上资金净流入292.0亿元;融资余额下降,融资资金净卖出244.2亿元;ETF净流入148.1亿元;新成立偏股类公募基金份额增加。重要股东净减持规模缩小,公布的计划减持规模下降。

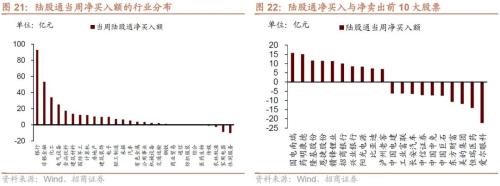

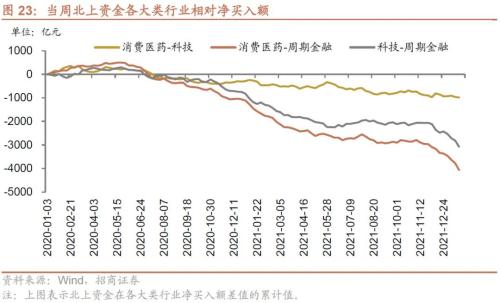

·从投资者偏好来看,陆股通净买入规模较高的行业有银行、非银金融、化工等,净卖出规模较高的行业是休闲服务、家用电器、农林牧渔等;融资资金买入较多的为计算机、国防军工、农林牧渔等,净卖出较多的包括电子、、非银金融等。个股方面,陆股通净买入国电南瑞(行情600406,诊股)最多,净卖出爱尔眼科(行情300015,诊股)最高;融资客大幅加仓宁德时代(行情300750,诊股),卖出较多的为贵州茅台(行情600519,诊股)、永太科技(行情002326,诊股)、招商银行(行情600036,诊股)等。宽指ETF以净申购为主,其中创业板(含创业板50)ETF申购较多;行业ETF申赎参半,其中医药ETF申购较多,券商ETF赎回较多。净申购最高的为ETF;净赎回最高的为鹏华中证。

·海外市场方面,美元指数回升,短端美债收益率上行,长端美债收益率下行,人民币相对美元稳中略升。具体地,VIX指数上升9.66至28.85。美债1年期收益率上行7.0bp,10年期收益率下行3.0bp。美元指数上升0.47点。人民币外汇指数上升0.69点。

· 风险提示:政策支持不及预期;海外政策超预期收紧

01

流动性专题

※货币政策或有进一步宽松,信用改善有待需求端政策发力

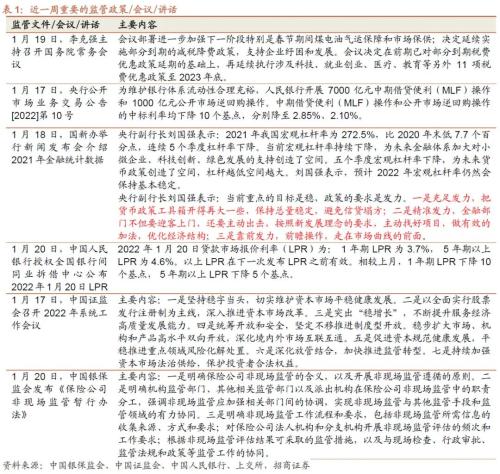

1月17日MLF利率下调10个基点;1月20日,一年期LPR从3.80%下降至3.70%,继2021年12月下降5个基点后,再次下降10个基点。五年期以上LPR从4.65%下降至4.60%,时隔21个月首次下降。

1月18日,国新办举行2021年金融统计数据新闻发布会,央行副行长刘国强表示“当前的重点目标是‘稳’,政策的要求是发力。将从三个方面发力:一是充足发力,把货币政策工具箱开得再大一些,保持总量稳定,避免信贷塌方;二是精准发力,要致广大而尽精微,金融部门不但要迎客上门,还要主动出击,按照新发展理念的要求,主动找好项目,做有效的加法,优化经济结构;三是靠前发力,前瞻操作,走在市场曲线的前面”。据刘国强介绍,2021年我国宏观杠杆率为272.5%,比2020年末下降7.7个百分点,且按照季度看,已经连续5个季度下降,预计2022年宏观杠杆率仍然会保持基本稳定。此次央行货币政策表态较为积极,另外宏观杠杆率连续五个季度下降为未来货币政策创造了空间,后续宽松政策仍然值得期待。

短期来说,此次央行表态和LPR降息有利于推动降低实体经济融资成本,强化和坚定市场对于稳增长政策的预期。然而,在当前经济下行、投资下行的环境下,实体经济融资需求不足,信用短期难见明显改善。从我们跟踪的超额流动性指标来看,12月超额流动性继续为负,当前流动性总量低于历史同期水平,央行在总量上的保守也反过来印证了信贷需求的不足。另外,地方两会集中在1月中下旬召开,在“中央强调各地区各部门要担负起稳定宏观经济的责任”的背景下,地方两会春节甚至冬奥会之后地方政策可能才能陆续落地。地方政府两会结束后,专项债的发行进度可能会提速,稳增长发力将会更加临近。往后看,在全国两会召开后,宽松的货币政策叠加稳经济措施的集中发力,将带动新增社融增速明显改善,届时可能带动A股走出一波稳增长行情。

综上所述,鉴于上周央行的积极表态,后续宽松政策仍然值得期待,货币政策逆周期调控力度加大,体现了宏观政策前置发力,有助于稳定市场预期、增强市场主体信心。LPR报价下降带动贷款成本下降,有利于带动实体经济的融资需求,但在当前经济下行、投资下行的环境下,融资短期或难有明显改善,有待春节甚至冬奥会之后地方政策可能才能陆续落地实施。往后看,在全国两会召开后,宽松的货币政策叠加稳经济措施的集中发力,将带动新增社融增速明显改善,届时将可能带动A股走出一波稳增长行情。

02

监管动向

03

货币政策工具与资金成本

上周(1月17日-1月21日)公开市场净投放6500亿元。为维护银行体系流动性合理充裕,央行开展逆回购5000亿元,同期有500亿元央行逆回购到期,同时开展7000亿元MLF操作,同期有5000亿元MLF到期,未来一周将有5000亿元逆回购到期。

货币市场利率下降,R007与DR007利差扩大;短、长端国债收益率下行,期限利差扩大。截至1月21日,R007为2.35%,较前期上行0.5bp,DR007为2.11%,较前期下行10.1bp,两者利差扩大10.6bp至0.24%。1年期国债到期收益率下降17.0bp至2.00%,10年期国债到期收益率下降8.3bp至2.71%,期限利差扩大8.7bp至0.71%。

同业存单发行规模扩大,发行利率涨跌不一。1月17日-1月21日,同业存单发行559只,较上期减少10只;发行总规模3509.5亿元,较上期增多778.5亿元;截至1月21日,1个月、3个月和6个月发行利率分别较前期变化-11.5bp、-9.8bp、8.3bp至2.32%、2.57%、2.83%。

04

股市资金供需

(1)资金供给

资金供给方面,1月17日-1月21日,新成立偏股类公募基金253.8亿份,较前期增多126.8亿份。股票型ETF较前期净流入,对应净流入148.1亿元。全周整个市场融资净卖出244.2亿元,净卖出额较前期扩大226.5亿元,截止1月21日,A股融资余额为16765.0亿元。陆股通本周净流入,当周净流入规模为292.0亿元,净买入额较前期扩大217.5亿元。

(2)资金需求

资金需求方面,1月17日-1月21日,IPO融资金额回升至193.8亿元,共有8家公司进行IPO发行,截至1月24日公告,未来一周暂无公司进行IPO招股,计划募资规模0.0亿元。重要股东净减持规模缩小,净减持78.8亿元;公告的计划减持规模125.6亿元,较前期下降。

限售解禁市值为1217.0亿元(首发原股东限售股解禁733.0亿元,首发一般股份解禁135.8亿元,定增股份解禁280.7亿元,其他67.5亿元),较前期上升。未来一周解禁规模上升至1947.4亿元(首发原股东限售股解禁1451.9亿元,首发一般股份解禁15.0亿元,定增股份解禁469.5亿元,其他11.0亿元)。

05

投资者情绪

1月17日-1月21日,当周融资买入额为3625.5亿元;截止1月21日,占A股成交额比例为6.6%,较前期下降,投资者交易活跃度减弱,股权风险溢价上升。

06

投资者偏好

(1)陆股通

1月17日-1月21日,陆股通资金净流入292.0亿元。行业偏好上,银行、非银金融、化工这三个行业净买入规模较高,买入金额分别为92.8亿元、53.4亿元、34.1亿元。净卖出规模较高的行业是休闲服务、家用电器、农林牧渔等行业。个股方面,净买入规模较高的主要包括国电南瑞(+15.8亿元)、药明康德(行情603259,诊股)(+15.1亿元)、隆基股份(行情601012,诊股)(+11.6亿元)等;净卖出规模较高的主要包括爱尔眼科(-22.3亿元)、恒瑞医药(行情600276,诊股)(-14.1亿元)、美的集团(行情000333,诊股)(-11.9亿元)等。

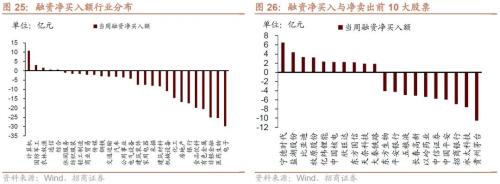

(2)融资交易

1月17日-1月21日,融资资金净流出244.2亿元。具体来看,本周融资资金买入计算机(+10.8亿元)、国防军工(+3.0亿元)、农林牧渔(+1.6亿元)等行业,净卖出电子(-29.8亿元)、医药生物(-25.4亿元)、非银金融(-25.1亿元)等行业。个股方面,融资净买入规模较高的为宁德时代(+6.5亿元)、盐湖股份(行情000792,诊股)(+4.4亿元)、比亚迪(行情002594,诊股)(+3.3亿元)等;融资净卖出规模较高的包括贵州茅台(-10.5亿元)、永太科技(-7.6亿元)、招商银行(-6.9亿元)等。

(3)ETF净申购赎回

1月17日-1月21日,ETF净申购,当周净申购81.5亿份,宽指ETF以净申购为主,其中创业板(含创业板50)ETF申购较多;行业ETF申赎参半,其中医药ETF申购较多,券商ETF赎回较多。具体的,沪深300ETF净申购8.9亿份;F净申购16.2亿份;ETF净申购6.0亿份;上证50ETF净赎回4.8亿份。ETF净申购3.7亿份。行业方面,信息技术ETF净申购3.3亿份;消费ETF净赎回2.5亿份;医药ETF净申购28.8亿份;券商ETF净赎回5.3亿份;金融地产ETF净赎回1.9亿份;军工ETF净申购1.9亿份;原材料ETF净申购1.1亿份;新能源&;智能净申购5.3亿份。

07

外汇市场

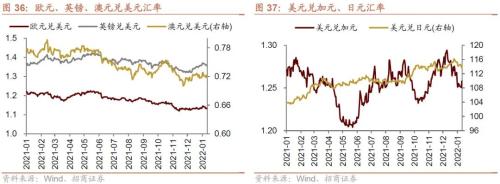

1月17日-1月21日,美元指数回升,人民币相对美元略升值。截止1月21日,美元指数收于95.63,较前期(1月16日)上升0.47点,人民币汇率指数较前期上升0.7点收于102.8点,美元兑人民币中间价下降、即期汇率下降、离岸汇率下降,分别为6.35、6.34、6.34,人民币汇率稳中略升。

另外,美元兑港币汇率有所回升,港币相对美元有所贬值。

08

海外金融市场流动性跟踪

(1)国外主要央行动向

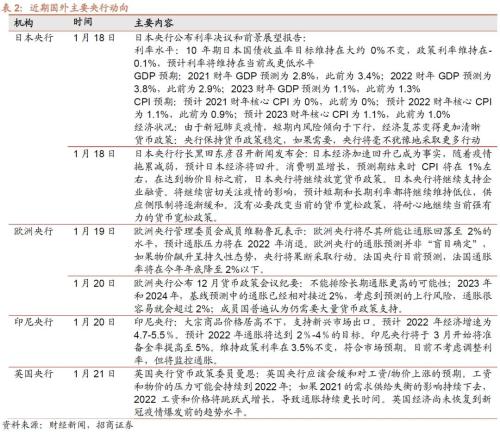

日本央行公布利率决议维持基准利率在-0.1%至0%的10年期国债收益率目标不变,预计2021财年GDP增速2.8%,2022财年3.8%,2023财年为1.1%,预计2021财年核心CPI为0%,由于新冠肺炎疫情,短期内风险倾向于下行,经济复苏变得更加清晰,央行将保持货币政策稳定,如果需要,央行将毫不犹豫地采取更多行动。欧洲央行公布12月货币政策会议纪要,2023年和2024年,基线预测中的通胀已经相对接近2%,考虑到预测的上行风险,通胀很容易就会超过2%,欧盟成员国普遍认为仍需要大量货币政策支持。印尼央行维持政策利率在3.5%不变,符合市场预期,目前不考虑调整利率,但将监控通胀。英国央行货币政策委员曼恩表示如果2021的需求供给失衡的影响持续下去,2022工资和价格将跳跃式增长,导致通胀持续更长时间,工资和物价的压力可能会持续到2022年。

(2)利率

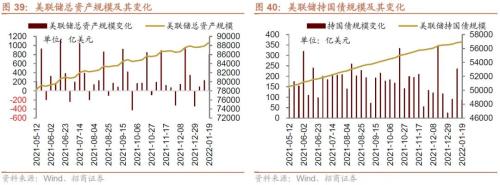

最近一周美联储总资产规模扩大。截止1月19日,美联储持有资产规模88678.34亿美元,相比前期(1月12日)扩大795.56亿美元。其中,持有国债规模56933.41亿美元,相比前期扩大86.04亿美元。

1月17日-1月21日,短端美债收益率上行,长端美债收益率下行,利差缩小;FRA-OIS利差下降。美国1年期国债收益率上行7.0bp至0.58%,10年期国债收益率下行3.0bp至1.75%,利差缩小10.0bp至1.17%。FRA-OIS利差为4.30bp,较前期下降1.85bp,处于2010年以来的1.17%分位。

(3)海外市场情绪

上周VIX指数回升,全周较前期(1月16日)上升9.66点至28.85,市场风险偏好恶化。投资者对美联储未来加息可能带来不利影响持续担忧,上周标普500指数下跌7.55%,纳斯达克指数下跌5.68%。