来源: 股市荀策

核心结论:①牛市期间资金在主路和辅路上交替前行源于基本面渐变,今年上半年科技和消费领涨,三季度早周期崛起,四季度后周期正在发力。②目前我国类似1980年代初的美国,经济正处于转型期,当年美股的牛股多数出现在科技+消费这条主路上。③牛市格局未变,中短期而言,后周期的金融更优,中长期主线仍是代表的科技和内需。

A股的主路与辅路

19年1月本轮牛市以来,A股主线行情主要围绕科技、医药、消费等行业展开,这就是A股的主路。当然,在投资者扎堆追捧下,主路阶段性出现拥堵情形后,辅路自然引起投资者的兴趣,如顺周期的行业。牛市期间A股主路和辅路交替很正常,短期后周期的金融望补涨,中期看好转型升级牛的主路,即科技和内需。

1.牛市期间主路和辅路交替很正常

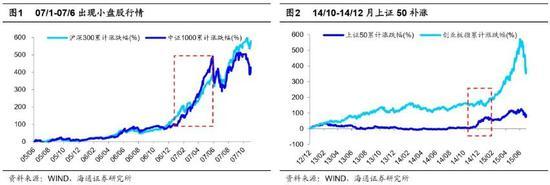

回顾历史,牛市主线与轮涨并不矛盾。所谓“铁打的营盘,流水的兵”,每一轮牛市都依托于不同的宏观背景,而每轮牛市主导产业的背后都隐藏着宏观产业周期的变化。05/06-07/10牛市的背景是城镇化和工业化加速,主导产业是房地产产业链。12/12-15/06牛市的背景是智能手机普及带动移动互联网浪潮崛起,主导产业是以创业板为代表的科技股,具体行业包括、传媒、电子等。根据历史经验,牛市期间会出现主导产业,盈利是其决定变量,但在主线上涨过程中,也会出现其他行业的阶段性轮涨行情,牛市中主线与行业轮涨并不矛盾。例如,05-07年的牛市虽然以地产银行为代表的股占主导,但在07年1-6月也出现了一轮小盘股行情,在此期间以中证1000为代表的小盘股区间涨幅最大达到113%,同期沪深300区间涨幅最大为84%;12/12-15/6牛市以TMT为代表的成长股为主导行情,但在14年10-12月也出现了金融地产为代表的价值股修复行情,在此期间上证50涨幅59.4%,同期创业板指跌幅-4.5%。由此可见,牛市在主线上涨过程中也要注意其他行业轮涨。

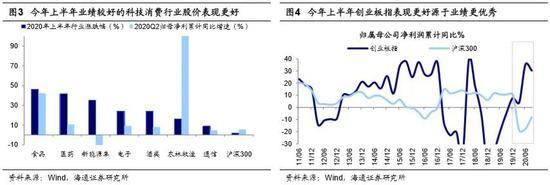

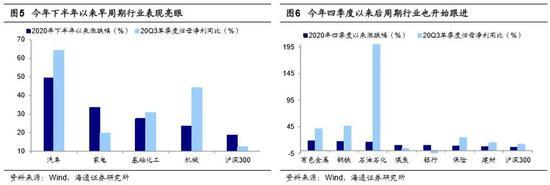

今年上半年创业板指领涨源于基本面,消费和科技类行业亦如此。今年上半年创业板指指数领跑全市场,涨幅为36%,而上证指数为-2%,沪深300为2%。究其原因,今年年初突如其来的新冠肺炎疫情导致了创业板和主板市场表现分化,疫情导致创业板基本面优于主板,这是因为主板主要是偏周期的传统行业,疫情冲击使得基本面形态由19Q3-Q4的圆弧底变成20Q1再砸深坑,受基本面拖累主板表现不佳。而创业板指19年下半年就已经进入牛市3浪上涨,疫情没有影响其趋势,因为指数中70%左右是TMT和医药,基本面反而受益于疫情。中报数据显示,20Q2/20Q1/19Q4主板归属母公司净利累计同比为-21.6%/-24.7%/6.2%,而创业板为34.5%/-25.6%/18.9%,创业板业绩增速大幅改善。行业上,今年上半年表现较好的行业主要集中在消费和科技类,具体来看食品上半年涨幅为46%,医药为42%,新能源车为35%,电子为24%,酒类为24%。而周期行业表现较差,石油石化、煤炭和交通运输行业涨跌幅垫底,分别为-17%、-16%和-8%。行业表现分化的原因是疫情影响下行业业绩开始分化。疫情冲击下,经济活动停摆,从而导致石油石化、煤炭和交通运输等行业业绩大幅下行,而必需消费和信息经济产业业绩受到冲击较小,业绩依旧保持稳健增长。具体而言,周期行业盈利增速较低,石油石化20Q2/20Q1/19Q4归母净利累计同比为-149%/-204%/-4.5%,交通运输为-100%/-124%/3%,而科技和消费等行业维持稳健增长,食品20Q2/20Q1/19Q4归母净利累计同比为40%/10%/-1%,医药为12%/-16%/-11%,酒类为6%/5%/18%,电子为11%/-16%/21%。

今年下半年以来早周期行业领涨也源于基本面,后周期行业也有望跟进。统计7月以来A股各行业表现,我们发现上半年涨幅较大的行业涨势开始放缓,相对而言早周期行业市场表现更佳。具体如下:7月初至今(截至2020/11/20)汽车涨幅为49%,家电为33%,基础化工为28%,机械为23%,而同期上证指数为13%,沪深300为19%,创业板指为9%。7月份以来早周期行业领涨得益于基本面数据开始改善,随着疫情得到控制,经济进入了稳步复苏阶段,三季报业绩显示工程机械20Q3/20Q2/20Q1归母净利单季度同比为49%/70%/-30%,汽车为60%/30%/-84%,建材为15%/20%/-36%,家电为20%/-9%/-51%。进入四季度,金融、地产和资源等后周期板块开始有所表现,10月初至今(截至2020/11/20)有色金属涨幅为21%,钢铁为18%,石油石化为15%,煤炭为11%,银行为10%,保险为9%,而同期上证指数为5%,沪深300为8%,创业板指为4%。这是因为在疫苗研发好消息刺激下,全球经济复苏预期更加强烈,基本面改善预期使得后周期板块迎来轮涨。11月9日辉瑞称,公司研发的mRNA疫苗证明了90%的有效性,远高于美国食品药品监督管理局(FDA)所要求的50%。此后,11月16日美国疫苗公司Moderna公司发布声明称,公司研发的实验性疫苗mRNA-1273在预防新冠病毒方面的有效性达到94.5%。

2.A股主路已日渐清晰

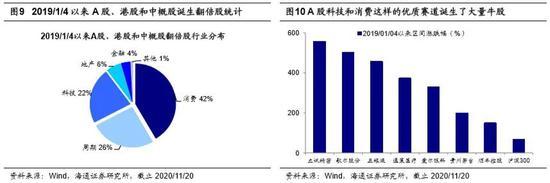

A股开始出现赛道化趋势。投资的本质是分享企业的增长红利,好赛道更容易产生好企业,所以投资第一步就是选择赛道,近年来A股优质赛道主要集中在科技和消费。回顾历史,2008/10/28低点以来A股诞生十倍股总计148只,港股105只,中概股7只,其中64%来自消费+科技行业,2016/1/27低点以来A股诞生五倍股总计42只,港股35只,中概股12只,其中65%来自科技+消费行业,2019/1/4以来翻倍股总计189只,港股150只,中概股39只,其中64%来自科技+消费行业。可见,过去十多年我国科技和消费行业牛股辈出,典型代表包括白酒中的贵州茅台(行情600519,诊股)和五粮液(行情000858,诊股)、食品中的海天味业(行情603288,诊股)、快递中的顺丰控股(行情002352,诊股)、医药中的爱尔眼科(行情300015,诊股)和通策医疗(行情600763,诊股)、电子中的歌尔股份(行情002241,诊股)和立讯精密(行情002475,诊股)等。可见,消费和科技无疑是上佳的优质赛道,那么未来这种赛道化的趋势会延续吗?

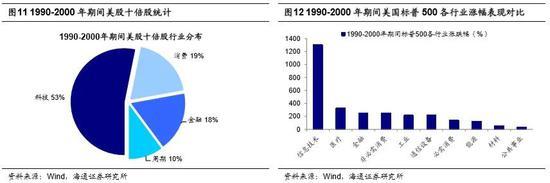

借鉴美国历史经验,经济转型期优质赛道长期集中在消费+科技。进入1980s年代美国开始步入转型期,考虑到数据可获得性,我们统计1990-2000年期间美股表现如下:从个股看,美股诞生了十倍股79只,其中72%来自消费+科技行业;从行业看,消费和科技行业涨幅领先,期间标普500信息技术行业涨幅为13.0倍,医疗为3.3倍,金融为2.6倍,非必需消费为2.5倍,而传统周期行业涨幅垫底,公用事业涨幅为38%,材料为57%。归根到底,消费和科技行业表现更好源于基本面更优异。从宏观层面看,1980-2000年期间美国占GDP比重从67%提升至77%,私人消费占比从62%提升至66%。从企业层面看,1980-2000年期间美国消费和科技行业的税后利润快速增长,健康服务年化增速为8.6%,教育服务为5.6%,法律服务为11.7%,零售业为8.4%,电子设备为3.2%。

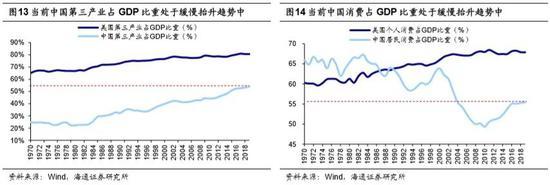

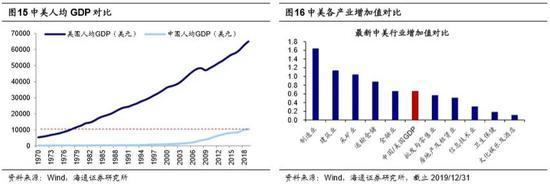

目前中国类似1980年代初期的美国,处于经济转型初期。从GDP生产法看,2019年中国第一、二、三产业占GDP比重分别为7%、39%、54%,1980年美国第一、二、三产业占GDP比重分别为3%、31%、67%,1980-2000年美国第三产业占比从67%提升至77%。从GDP支出法看,2019年中国消费、投资、净出口占GDP比重分别为55%、43%、1%,1980年美国私人消费、政府支出和购买、投资、净出口占GDP比重分别为62%、13%、25%、0%,1980-2000年美国私人消费占比从62%提升至66%。从人均GDP看,2019年中国为10261美元,而1980-2000年美国从12547美元升至36305美元。从人口年龄均值看,2019年中国为38岁,而1980-2000年美国从34岁升至36岁。从行业增加值占比看,2019年中国工业占GDP比重为40.1%,而1980-2000年美国工业占GDP比重从33.5%降至22.5%。2019年中国名义GDP是美国的0.66倍,对比中美行业增加值规模,中国制造业、建筑业是美国的1.64、1.14倍,而中国信息技术、卫生保健是美国的0.31、0.19倍,相对而言中国消费和科技行业规模较小。以上这些指标均显示我国仍处于经济转型初期,科技和消费产业还有很大的成长空间,未来更多牛股有望诞生于这些行业。

3.应对策略:顺势而为

牛市格局未变,市场依旧处在牛市3浪中。我们在前期多篇报告中提出牛市可以分为孕育期(1浪上涨+2浪回调)、爆发期(3浪上涨+4浪回调)、泡沫期(5浪冲顶)三个阶段,详见《牛市有三个阶段-20190303》、《牛市3浪的三大特征-20200712》,三个阶段的划分是基于基本面和资金面的演化。上证综指2646点以来(沪深300对应3503点)处于牛市3浪上涨阶段,而创业板指19/6/10的1410点已经进入牛市3浪上涨。牛市3浪的上涨阶段源于资金面+基本面双轮驱动。

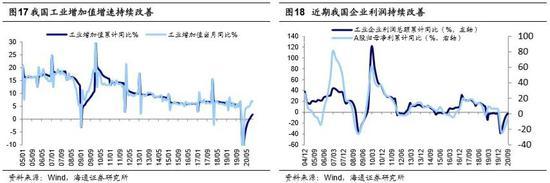

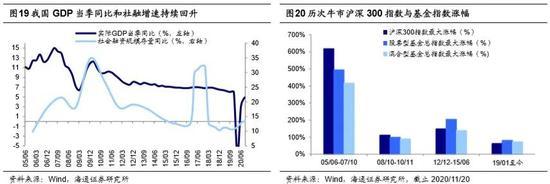

基本面仍处于上行周期初期。宏观基本面上,20Q3实际GDP单季同比增速为4.9%,较Q2的3.2%明显回升;10月工业增加值当月同比增速为6.9%,与9月持平;9月工业企业利润总额累计同比为-2.4%,降幅较8月缩窄。微观盈利上,20Q3/20Q2/20Q1/19Q4全部A股归属母公司净利累计同比分别为-6.6%/-18.0%/-24.0%/5.5%,A股业绩持续改善。我们预计2020/2021年A股净利同比增速为2%/15%,ROE为8.5%/10%。2002年以来A股经历了5轮归母净利润增速和ROE上行周期,分别平均持续6、7个季度,本轮盈利周期是第六轮,全部A股归母净利累计同比从20Q1见底后开始回升,才2个季度,ROE从20Q2低点开始回升,刚刚1个季度。目前A股仍处于盈利上行周期初期,基本面向好将继续支撑牛市走高。

资金面偏松格局没变,未来的变化需关注通胀预期。10月我国社融规模存量同比增速为13.5%,较9月的12.7%持续回升,流动性宽松格局未变。随着经济逐步复苏,通胀压力抬升导致货币政策转向,届时市场才会迎来3浪上涨后的4浪回调。近期不少投资者心中存在隐忧,担心近期基金已经连续两年取得较高收益,明年可能比较难了,历史上没出现过连续三年高收益。其实,这种担心大可不必,本轮牛市至今涨幅不高,05/06-07/10牛市沪深300最大涨幅为628.6%、08/10-10/11牛市中小板指/沪深300/最大涨幅为254.4% /136.7%,12/12-15/06牛市创业板指/沪深300最大涨幅为589.7%/161.4%,而本轮牛市至今(截至20/11/20)创业板指/沪深300/上证综指最大涨幅仅为141%/67%/42%。19年及今年初至今(20/11/20)偏股型基金(包括普通股票型基金和偏股混合型基金)收益率中位数分别为41%/37%,虽然已经连续两年超过30%,但累计涨幅不突出,以股票型基金总指数和混合型基金总指数刻画,历史三轮牛市两者涨幅分别达494%/416%、103%/91%、209%/142%,而19年初至今涨幅仅为88%/78%。

短期关注后周期板块,中期主线仍是产业转型升级。我们认为,本轮牛市是转型升级牛,主线是科技,类似1980-2000年的美股,产业结构升级是核心,短期需兼顾金融地产等后周期板块的估值修复行情。

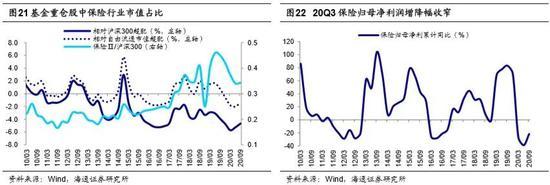

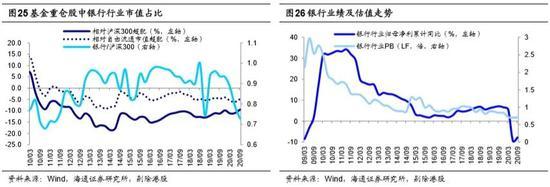

中短期看,关注金融地产等低估的后周期板块。前文提到辉瑞和Moderna宣布疫苗成功研发的消息提振了全球经济复苏的预期,这进一步刺激了全球资源品价格上涨,从而推动近期A股相关资源股表现强劲,后续还需要跟踪海外疫情和疫苗量产进展。在国内经济复苏预期下,经济数据改善后银行业绩也将好转,资产质量担忧减轻,PB将修复,目前银行业PB(LF)仅0.73倍,20Q3/Q2归母净利润累计同比增速分别为-7.7%/-9.4%,银行股业绩底已现,目前估值盈利性价比较好。同时,四季度基于排名等因素,会出现资金博弈的现象,以大金融为代表的板块低涨幅、低配置、低估值,历史上看这些行业在四季度可能被资金追逐。目前投资者对金融估值修复行情颇有疑虑,担心修复空间不大。我们以银行为例分析此话题,回顾历史,12年底至13年初银行PB从低点1.07倍升至高点1.38倍,PB提升了28%,14年底至15年初银行PB从低点0.84倍升至高点1.25倍,PB提升了49%。银行行业ROE下行的趋势中,估值中枢下移很正常,但目前银行PB毕竟才0.73倍,如果修复至0.9-1倍附近,空间也很可观。

更长点视角看,大金融中更看好券商,长短皆宜。中期看,金改将改变券商业态,当前中国产业结构升级目标类似美国,即大力发展科技产业,融资结构也将对标,然而美国券商ROE13%、中国仅6%,我们认为金改最终将提高券商ROE。20Q3基金重仓股中券商股持有市值占比为1%,相比沪深300(自由流通市值)低配8.1(4.3)个百分点。短期看,当前市场已进入本轮牛市3浪上涨阶段,成交量放大将推高券商业绩,20Q3券商归母净利润累计同比高达40%,但今年以来申万券商行业涨幅只有10%。今年10月份以来日均成交额已达7800亿元,而去年四季度仅4500亿左右,所以今年下半年券商利润有望实现高增长。综上,短期成交量放大将利于券商业绩增长,中期金改将进一步驱动券商ROE回升,券商业绩持续改善将有望驱动股价上涨。

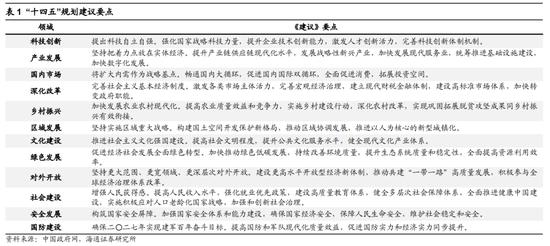

展望到本轮牛市的终点,科技和内需仍是未来主路。“十四五”正式开启向第二个百年目标奋斗新征程,将以推动经济高质量发展为主题,努力构建“双循环”新发展格局,建议稿中特别突出了创新驱动和科技自立自强重要地位,也强调了形成强大国内市场,将扩大内需作为战略基点。科技方面,2020年更多有关科技行业的政策红利和技术红利将释放,科技仍是主线,基本面向好将有力支撑科技股行情。当前正处5G引领的新一轮科技周期中,前期以硬件为主,中后期带动软件革新需求,最终、人工智能,依照硬件-软件-内容-应用场景规律,往后看计算机、传媒、新能源产业链等产业发展空间巨大。内需方面,2019年我国GDP占全球约16.3%,但最终消费支出占全球比例仅12.1%,消费规模与经济规模差异较大,扩大内需潜力巨大。借鉴09-10年经验,经济复苏过程中农村居民收入增速超过城镇居民,从而带动粮油、食品、饮料等大众消费快速增长。展望2020年,我们认为大众消费有望崛起,乳制品、餐饮、超市等细分行业将快速增长。

风险提示:向上超预期:疫情快速有效控制,国内改革大力推进;向下超预期:疫情传播不确定性增加,中美贸易关系恶化。