顶尖财经网(www.58188.com)2019-3-31 20:37:54讯:

值得注意的是,3月31日16:10,全通教育发布收购并复牌公告,仅间隔47分钟,就在16:57分,深交所的问询函也随即发布!深交所3186字问询函总计包括八大问题,88个细分问题。

是否有出版服务资质,是否有版权纠纷,是否太过依赖个人IP吸引流量,业务是否过度依赖吴晓波IP,能产生哪些经营风险,本次交易实质是否为吴晓波个人IP 证券化,是否为“忽悠式”重组,全部数据,包括粉丝、付费用户数、培训课程的人数及收费情况等等,深交所都进行了一一问询。

在业内人士看来,堪称教课书式问询,也给新媒体的IPO或是重组上市,上了生动一课。

![]() 全通教育拟15亿元收购巴九灵96%股权,周一复牌 src=http://img.jrjimg.cn/2019/03/cms_20190331202437199.jpg>

全通教育拟15亿元收购巴九灵96%股权,周一复牌 src=http://img.jrjimg.cn/2019/03/cms_20190331202437199.jpg>

看点一:全通教育拟15亿元收购巴九灵96%股权,周一复牌

3月31日,全通教育发布公告称,拟作价15亿元收购吴晓波旗下的杭州巴九灵96%股权。

全通教育公告表示,通过此次交易,公司将新增泛财经领域知识产品及培训服务,突破以校园为基础的业务场景和业务范围,进一步丰富在教育产业链中的布局。公司股票也将于4月1日(周一)复牌。

皖新传媒(行情601801,诊股)(601801)也公告称,公司作为巴九灵的参股股东,拟将目前所持的巴九灵14.9%的股权全部转让给全通教育。交易完成后,公司将持有全通教育约4.27%股权,股份对价约2.33亿元。

面对15亿元的收购资金,全通教育选择发行股份的方式进行收购。全通教育表示,拟向吴晓波、邵冰冰、蓝彩投资、楼江、百匠投资、皖新传媒、润物投资、崔璀、朱可基、君联建发、厉剑、曹国熊、蓝轩投资、朱永祥、头头是道、普华兰亭、张静、牵海创投和薛屹等19名交易对方发行股份购买其持有的巴九灵96.00%的股份。

公告提到,经交易各方协商,本次发行股份购买资产的股份发行价格确定为6.25元/股,不低于定价基准日前60个交易日公司股票交易均价的90%,最终发行价格尚需上市公司股东大会批准。

看点二:吴晓波及其一致行动人成全通教育二股东

按照格6.25元/股发行价,鉴于本次交易巴九灵96%股权经各方初步协商确定的交易作价为15亿元,则本次发行的股份数量为2.4亿股。本次交易完成后,吴晓波和邵冰冰及其一致行动人持有全通教育10.35%股份,成为公司第二大股东。

![]() 全通教育15亿收购 src=http://img.jrjimg.cn/2019/03/cms_20190331202446516.jpg 吴晓波?,拷问是否忽悠式重组,这些细分问题最尖锐?>

全通教育15亿收购 src=http://img.jrjimg.cn/2019/03/cms_20190331202446516.jpg 吴晓波?,拷问是否忽悠式重组,这些细分问题最尖锐?>

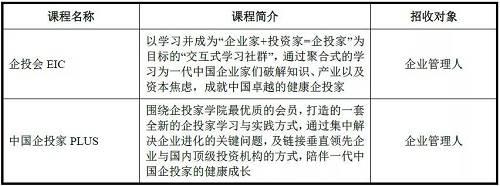

通过本次交易中以资产认购取得的全通教育非公开发行的股票(包括直接持股和间接持股的份额),吴晓波和邵冰冰做出承诺:

自发行结束之日起至36个月届满之日及业绩承诺补偿义务履行完毕之日前(以较晚者为准)不以任何方式进行转让,包括但不限于通过证券市场公开转让或通过协议方式直接或间接转让,但是,在适用法律许可的前提下的转让不受此限(包括但不限于因业绩补偿而发生的股份回购行为)。

保证对价股份优先用于履行业绩补偿承诺,不通过质押股份等方式逃废补偿义务;未来质押对价股份时,将书面告知质权人根据业绩补偿协议上述股份具有潜在业绩承诺补偿义务情况,并在质押协议中就相关股份用于支付业绩补偿事项等与质权人作出明确约定。

看点三:深交所火速下发问询函,是否是“忽悠式”重组

就在全通教育发布公告后不足1小时,深交所火速发函,围绕交易目的、交易风险、吴晓波个人IP、吴晓波微信号粉丝及盈利情况等八个方面28个问题进行了问询。深交所强调,要求公司核实说明本次交易的可行性,是否为“忽悠式”重组,并对本次交易存在的不确定性进行充分的风险提示。

券商中国记者梳理了这些细分关键问题:

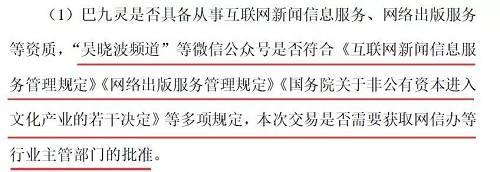

1、是否具备从事互联网新闻信息服务、网络出版服务等资质?

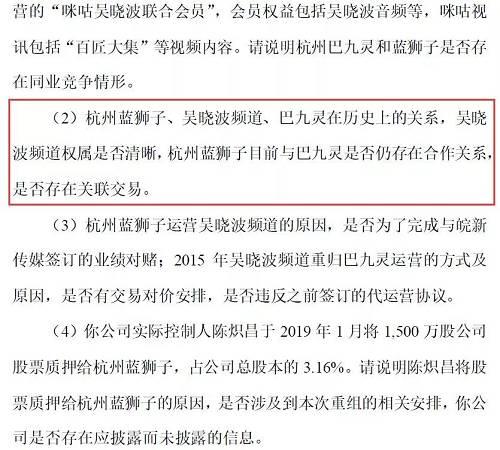

2、“吴晓波频道”等微信公众号的内容是否主要为原创,是否存在版权纠纷隐患?

3、本次交易的实质是否为吴晓波个人IP证券化?

![]() 全通教育15亿收购 src=http://img.jrjimg.cn/2019/03/cms_20190331202502305.jpg 吴晓波?,拷问是否忽悠式重组,这些细分问题最尖锐?>

全通教育15亿收购 src=http://img.jrjimg.cn/2019/03/cms_20190331202502305.jpg 吴晓波?,拷问是否忽悠式重组,这些细分问题最尖锐?>

![]() 全通教育15亿收购 src=http://img.jrjimg.cn/2019/03/cms_20190331202504080.jpg 吴晓波?,拷问是否忽悠式重组,这些细分问题最尖锐?>

全通教育15亿收购 src=http://img.jrjimg.cn/2019/03/cms_20190331202504080.jpg 吴晓波?,拷问是否忽悠式重组,这些细分问题最尖锐?>

4、是否存在炒作股价情形?

![]() 全通教育15亿收购 src=http://img.jrjimg.cn/2019/03/cms_20190331202513100.jpg 吴晓波?,拷问是否忽悠式重组,这些细分问题最尖锐?>

全通教育15亿收购 src=http://img.jrjimg.cn/2019/03/cms_20190331202513100.jpg 吴晓波?,拷问是否忽悠式重组,这些细分问题最尖锐?>

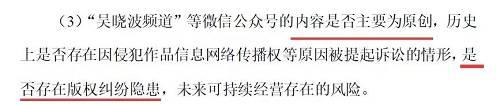

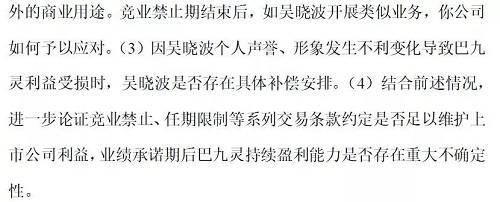

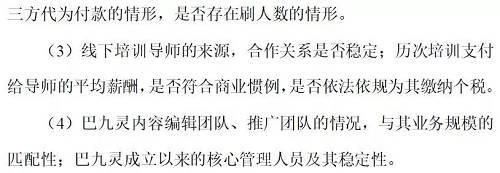

5、在竞业禁止期内,吴晓波能否以个人名义在巴九灵体外参与其他培训、演讲等知识传播活动,能否以个人名义注册其他微信公众号聚集流量、发布共享知识内容,其个人品牌授权、形象使用、粉丝经济能否用于巴九灵之外的商业用途。竞业禁止期结束后,如吴晓波开展类似业务,你公司如何予以应对?因吴晓波个人声誉、形象发生不利变化导致巴九灵利益受损时,吴晓波是否存在具体补偿安排?

![]() 全通教育15亿收购 src=http://img.jrjimg.cn/2019/03/cms_20190331202515081.jpg 吴晓波?,拷问是否忽悠式重组,这些细分问题最尖锐?>

全通教育15亿收购 src=http://img.jrjimg.cn/2019/03/cms_20190331202515081.jpg 吴晓波?,拷问是否忽悠式重组,这些细分问题最尖锐?>

6、吴晓波名下关联企业较多,巴九灵能否独家绑定吴晓波的流量价值?

7、杭州蓝狮子、吴晓波频道、巴九灵在历史上的关系,吴晓波频道权属是否清晰?

![]() 全通教育15亿收购 src=http://i3.hexun.com/2019-03-31/196675584.jpg 吴晓波?,拷问是否忽悠式重组,这些细分问题最尖锐?>

全通教育15亿收购 src=http://i3.hexun.com/2019-03-31/196675584.jpg 吴晓波?,拷问是否忽悠式重组,这些细分问题最尖锐?>

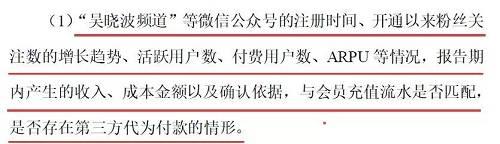

8、吴晓波频道粉丝数量、活跃用户数以及产生的收入及成本?

9、报告期内线下课程期数、学员人数、学费等情况?

![]() 全通教育15亿收购 src=http://img.jrjimg.cn/2019/03/cms_20190331202533100.jpg 吴晓波?,拷问是否忽悠式重组,这些细分问题最尖锐?>

全通教育15亿收购 src=http://img.jrjimg.cn/2019/03/cms_20190331202533100.jpg 吴晓波?,拷问是否忽悠式重组,这些细分问题最尖锐?>

10、吴晓波、邵冰冰与本次交易的其他对手方在历史上是否存在过合作、合伙或其他经济利益关系,是否存在过资金、业务或其他往来,是否构成一致行动关系?

![]() 全通教育服务5年 src=http://img.jrjimg.cn/2019/03/cms_20190331202537097.jpg>

全通教育服务5年 src=http://img.jrjimg.cn/2019/03/cms_20190331202537097.jpg>

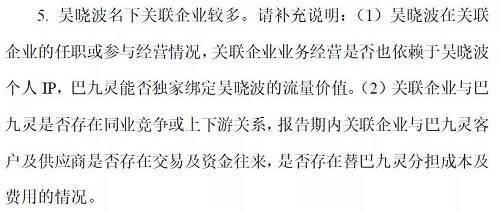

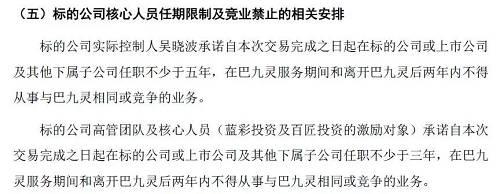

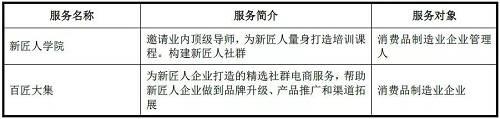

看点四:吴晓波至少为全通教育服务5年

本次交易的并购标的高度依赖个人影响力,交易实质为个人IP的证券化,如果该个人在标的体外“另起炉灶”,标的业务的持续性存在重大风险。

全通教育公告中提到,标的公司实际控制人吴晓波承诺自本次交易完成之日起在标的公司或上市公司及其他下属子公司任职不少于五年,在巴九灵服务期间和离开巴九灵后两年内不得从事与巴九灵相同或竞争的业务。

此外,对于巴九灵的高管团队及核心人员(蓝彩投资及百匠投资的激励对象)也做出了要求:承诺自本次交易完成之日起在标的公司或上市公司及其他下属子公司任职不少于三年,在巴九灵服务期间和离开巴九灵后两年内不得从事与巴九灵相同或竞争的业务。

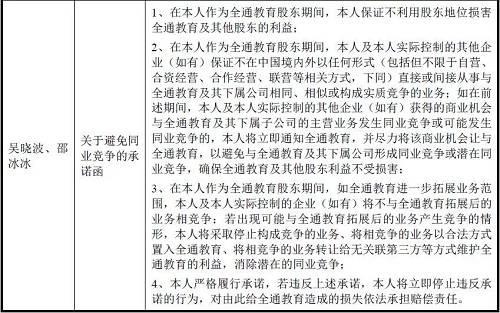

对于同业竞争问题,吴晓波和邵冰冰也做出了相关承诺。

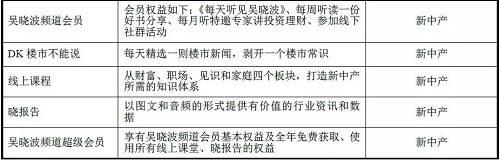

看点五:巴九灵到底是做什么的

对于吴晓波,市场较为熟知,但对于巴九灵,市场还较为陌生。本次收购方案,也将巴九灵的主营业务及盈利模式公之于众。

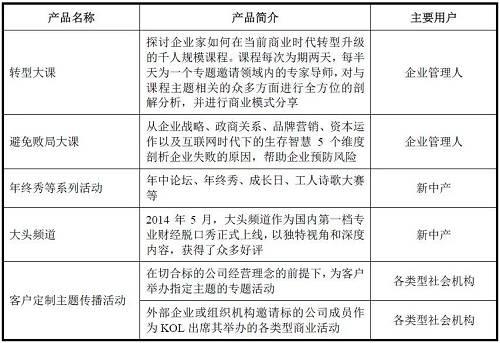

巴九灵是一家移动互联网时代的新型文化教育企业,专注于泛财经领域知识产品及培训服务的生产与提供,其服务内容属于职业教育领域下的企业定制化培训和个人综合素质培训。

公告中提到,巴九灵成立之初,尝试泛财经内容的知识普及与线上教育,通过在全国各个地区组织泛财经相关的学习活动,辅以微信公众号、头条号、微博、喜马拉雅、咪咕阅读、大鱼号等众多移动信息分发平台开展知识付费业务,逐步形成了学习社群并为之提供泛财经教育培训产品。目前公司拥有泛财经知识传播、企投家学院、新匠人学院和知识付费四大业务类型,与市场竞争者相比较,巴九灵具有产品业务类型丰富、线上线下渠道双驱动优势。

目前建立了四大业务板块:泛财经知识传播、企投家学院、新匠人学院和知识付费。

1、泛财经知识传播

2、企投家学院

3、新匠人学院

4、知识付费

收购方案中也公开了巴九灵的近两年的财务数据,2017年营收为1.87亿元,净利润为5014.98万元;2018年营收为2.32亿元,净利润为7487.04万元。

看点六:公告明确四大风险,商誉、股权质押均有涉及

全通教育在公告中对于本次交易,公示了四大风险。

1、交易相关的风险

本次交易可能被暂停、中止或取消的风险;审批风险;本次交易方案调整风险;审计、估值工作尚未完成风险;标的资产作价存在不确定性的风险;业务、人员整合风险。

2、标的公司经营相关的风险

吴晓波个人依赖风险;标的公司实际控制人未来竞业风险;标的公司财务风险;产业政策变化风险;竞争加剧风险;人员流失风险。

3、上市公司经营相关的风险

控股股东质押风险:截至2019年2月15日,上市公司控股股东陈炽昌直接持有公司股份152344903股,占公司总股本的24.07%,累计质押股份149999200股,占其直接持有公司股份的98.46%,占公司总股本的23.70%。如若未来出现股票价格持续下跌,而控股股东陈炽昌无法追加保证金,补充质押物或提前回购股权,可能导致其持有的上市公司股票被强制平仓,从而对上市公司经营及控制权的稳定性造成影响。

商誉减值风险:上市公司为拓展主营业务采取了一系列并购活动,在收购过程中产生的商誉金额较大。根据上市公司2018年第三季度报告,截止2018年9月30日,上市公司共有商誉金额为139337.74万元。倘若收购资产未来未到预期利润水平,将造成商誉减值。根据上市公司2018年年度业绩预报,上市公司基于谨慎性原则,对所并购的子公司进行了初步商誉减值测试,预计商誉减值金额约为6.43亿元。相关资产的商誉未来有继续计提减值的可能性,从而导致因商誉减值影响上市公司盈利数据,提请投资者关注商誉减值风险。

4、其他风险

股市波动风险和不可抗力风险。

看点七:两大微信号收购案均已折戟

上市公司购买微信公众号的合规性风险,前期市场类似案例均被否决,如瀚叶股份(行情600226,诊股)、利欧股份(行情002131,诊股)(002131)。

2018年10月12日晚间,利欧股份一纸公告终止了23亿收购微信号的计划。对于交易终止的原因,公告中表示,鉴于近期证券市场的巨大波动,协议各方对标的公司估值存在较大差异。

公开信息显示,去年9月11日,利欧集团发布公告称,公司拟以现金收购宁波妍熙、宁波熙灿、张地雨所持有的苏州梦嘉75%的股权,对应的交易金额为23.4亿元,随后收购方案收到深交所关注函。

2018年10月26日晚间,瀚叶股份公告终止32亿元收购深圳量子云科技有限公司(下称“量子云”)100%股权,理由是“目前资本市场环境及产业政策发生变化”。

公开信息显示,瀚叶股份去年4月底宣布38亿元真金白银高调收购公众号运营公司量子云,市场立刻炸开了锅。量子云是一个50个编辑运营981个微信公众号的微信生态新媒体公司,粉丝超过了2.4亿,其中女性粉丝占比近70%。

这一重磅交易计划,也引来了监管层的谨慎问询,问询集中在标的运营合规性、交易合理性,以及资产估值高等核心问题上。重重压力之下,瀚叶股份后续又修正了交易价格,时隔不到两月从之前的38亿元下调到了32亿元,但即便如此,市场的质疑声仍然没有消除。在回应不得要领之下,最终也草草落幕。

看点八:全通教育堪称A股重组王

全通教育是什么公司?

作为曾经的“股王”,全通教育有着辉煌的过去。在2015年借助“互联网+”的概念,全通教育股价一度飙至467.57元(复权后99.93元),甚至超越了“贵州茅台(行情600519,诊股)(600519)”。不过,如今全通教育股价一落千丈,截至3月15日,全通教育报收7.22元,与高峰时期相比已经跌去超过九成。

![]() 全通教育意味深远,就是把投资者通通教育一遍! src=http://img.jrjimg.cn/2019/03/cms_20190331202559318.jpg>

全通教育意味深远,就是把投资者通通教育一遍! src=http://img.jrjimg.cn/2019/03/cms_20190331202559318.jpg>

有网友调侃,全通教育意味深远,就是把投资者通通教育一遍!

公开资料显示,自2015年以来四年间,全通教育共涉及20起并购,并购进度包括实施完成、达成意向、实施中、签署协议等。