四川首富家族出手,目标是一家上市券商的有效控制权。

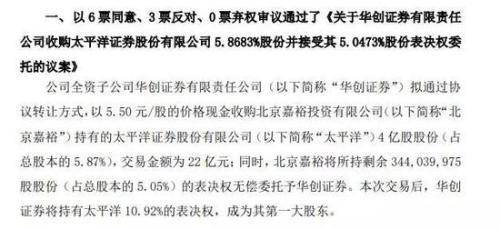

11月15日晚间,华创阳安(行情600155,诊股)发布公告称,公司董事会审议通过了《关于华创证券有限责任公司收购太平洋(行情601099,诊股)证券股份有限公司5.87%股份并接受其5.05%股份表决权委托的议案》。本次交易后,华创证券将持有太平洋10.92%的表决权,成为其第一大股东。

来源:华创阳安公告

截至11月15日,太平洋股价收报3.04元,而华创证券的收购价高达5.50元/股,溢价约80.9%。

与此前披露公告相比,此次不仅新增了接受股份表决权委托内容,华创阳安也在公告中明确表示“有意向取得太平洋实际控制权”。若目标达成,则华创阳安实际控制人刘永好有望斩获第二张券商牌照。但鉴于券业“一参一控”的政策约束,此次收购后续运作值得关注。

值得注意的是,在本月初发布的2019福布斯中国富豪榜单中,四川省排名第一的刘永好家族位列第19位。2018年,其财富值为258.8亿元,排名第60位。2019年,其财富值暴涨455.4亿元,为714.2亿元,排名也升至第19位。

目标对象市值200亿

公告显示,华创阳安全资子公司华创证券于2019年11月15日与北京嘉裕投资有限公司(下称“北京嘉裕”)签署《股份转让协议》,拟以5.5元/股的价格,以现金协议受让北京嘉裕持有太平洋证券4亿股股份,占总股本的5.87%,交易总金额为22亿元。

双方同时约定,在证券监管机构同意之日起,北京嘉裕将上述股份的表决权委托予华创证券。

同日,双方还签署了《表决权委托协议》,自证券监管机构同意之日起,北京嘉裕将其持有的太平洋剩余3.44亿股股份(占总股本的5.05%)及转让标的的表决权委托予华创证券。

对于本次并购,华创阳安表示将有助于优化华创阳安证券类资产的资源配置,提高上市公司证券类资产的竞争力和盈利能力,有利于上市公司和投资者利益的最大化。

资料显示,华创证券成立于2002年1月22日,注册资本为92.26亿元。2019年9月,华创阳安收购华创证券2.56%股权,至此实现对华创证券的100%控股。

截至2018年年底,华创证券总资产355.72亿元,净资产107.91亿元;2018年度营业收入18.26亿元,净利润2.43亿元(合并口径)。

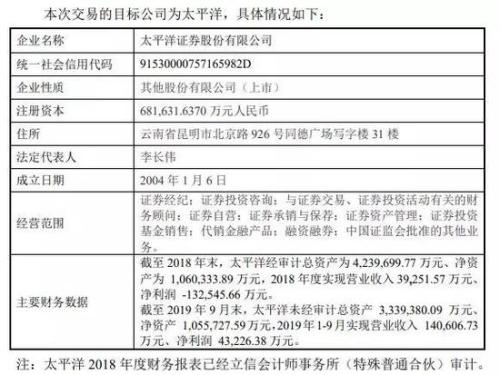

计划被收购的太平洋证券成立于2004年,其体量与业绩与华创证券不相上下。截至2019年9月末,太平洋未经审计总资产333.94亿元,净资产105.57亿元;2019年前三季度实现营业收入14.06亿元、净利润4.32亿元。

截至11月15日,太平洋证券市值约为207亿元。

中国证监会此前公布的2019年证券公司分类结果显示,华创证券为A级,太平洋证券为B级。根据《证券公司分类监管规定》,证券公司分为(AAA、AA、A)、B(BBB、BB、B)、C(CCC、CC、C)、D、E等5大类11个级别。

来源:华创阳安公告

下一个目标:董事会多数席位

本次交易最引人关注的,莫过于华创证券对于太平洋实际控制权的谋求。

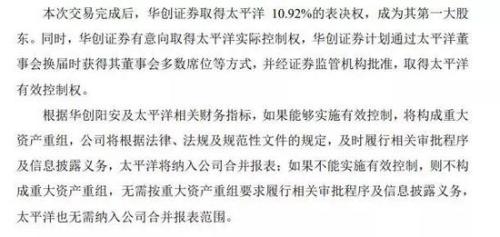

根据公告,本次交易完成后,华创证券将取得太平洋10.92%的表决权,成为其第一大股东。华创阳安明确表示,有意向取得太平洋实际控制权。具体而言,计划通过太平洋董事会换届时获得其董事会多数席位等方式,并经证券监管机构批准,取得太平洋有效控制权。

来源:华创阳安公告

根据华创阳安及太平洋相关财务指标,如果能够实施有效控制,将构成重大资产重组。因华创证券仅持有太平洋10.92%的表决权,比例较低,华创证券能否在太平洋董事会换届时获得其董事会多数席位,以及能否取得证券监管机构的批准存在不确定性,因此公司后续能否获得太平洋控制权以及是否构成重大资产重组存在不确定性。

根据太平洋2018年年报和此前发布的董事会及监事会延期换届的提示性公告,目前公司董事会共4名董事和3名独立董事,其中一名董事是第一大股东北京嘉裕的总经理杨智峰。

太平洋证券股权结构较为分散。公司三季报显示,截至9月30日,公司第一大股东北京嘉裕持有7.44亿股公司股份,持股比例为10.92%。

来源:太平洋证券三季报

对于实际控制权可能易主的情形,太平洋证券也在11月15日晚的公告中表示,本次股权转让以及表决权委托能否取得证券监管机构的批准存在不确定性;华创证券后续能否在公司董事会换届时取得多数席位以及公司控制权存在不确定性。

此外太平洋还提示,公司和华创证券均从事综合类证券业务,如本次股份转让最终实施完成,两家证券公司将可能在业务和客户资源等多方面进行合作。由于证券行业经营的复杂性,合作存在一定不确定性。

“一参一控”约束成关键

近年来券业并购持续高潮迭起,此前已有中信证券(行情600030,诊股)收购广州证券、东吴证券(行情601555,诊股)收购中投香港、天风证券(行情601162,诊股)收购恒泰证券等案例出炉。华创证券计划收购太平洋证券为此轮并购添上新注脚。

然而对华创证券而言,收购会否成功还需解决另一个关键问题,即如何符合“一参一控”这一券业重要的政策约束。

资料显示,刘永好通过新希望(行情000876,诊股)化工投资有限公司、南方希望实业有限公司、拉萨经济技术开发区北硕投资中心(有限合伙)合计持有华创阳安19.31%股权,为华创证券实际控制人。若华创证券成功取得太平洋控制权,则刘永好将手握两张券商牌照。

然而现行政策明确规定,同一单位、个人,或者受同一单位、个人实际控制的多家单位、个人,参股证券公司的数量不得超过两家,其中控制证券公司的数量不得超过一家。

对刘永好而言,后续如何运作两家公司股权值得关注。

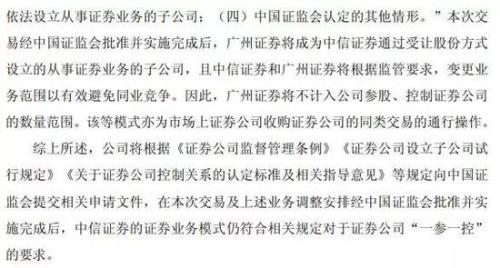

此前中信证券收购广州证券也被交易所问询是否符合一参一控”规定。中信证券回复称,将把广州证券变更为从事证券业务的子公司,并通过变更业务范围以有效避免同业竞争。广州证券将不计入公司参股、控制证券公司的数量范围,公司证券业务模式符合“一参一控”要求。

来源:中信证券公告

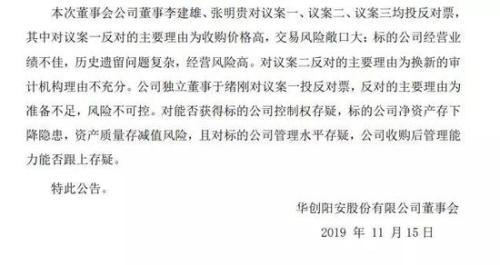

值得注意的是,此次华创证券收购太平洋相关议案,华创阳安三名董事提出了明确反对意见。

公司董事李建雄、张明贵反对的主要理由为收购价格高,交易风险敞口大;标的公司经营业绩不佳,历史遗留问题复杂,经营风险高。

公司独立董事于绪刚则认为准备不足,风险不可控,对能否获得标的公司控制权存疑,标的公司净资产存下降隐患,资产质量存减值风险,且对标的公司管理水平存疑,公司收购后管理能力能否跟上存疑。

来源:华创阳安公告