核心结论:①经历前期波折后,市场中期趋势向上,源于盈利保持较高增长、金融监管使得资产配置偏向股市。②最近一周市场风格偏向成长的诱因是制度改革利好新兴行业,本质是价值龙头和成长龙头估值盈利匹配度趋同。③保持积极,业绩为王,价值成长均重视龙头,如金融、通信设备、电子制造等。

轻风格重龙头

自2月12日市场步入反弹,春节前后5个交易日内市场价值和成长风格指数表现差异不大,但是最近一周开始分化,上证50和沪深300分别跌-3.1%、-1.3%,而中小板指、创业板指分别涨2.3%、6.2%,投资者开始担心风格走向另一个极端。我们维持前期判断:全年市场风格将更加均衡,价值龙头携手成长龙头,龙头才是真正的主线。

1.11年不会重现,中期趋势向上

2018年和2011年表面上有些相似。2018年初A股迎来开门红,上证综指、上证50、创业板指1月最大涨幅分别为6.1%、10.2%、5.9%,然而随着海外市场大跌、业绩地雷频现及监管政策趋严,1月末A股遭遇大跌,短短10个交易日内(2018/01/29-2018/02/09)三大股指最大跌幅分别达-14.6%、-14.9%、-15.2%,部分投资者不禁担忧2018年A股会重现2011年的情景。从表面上看,2018年和2011年确实有些相似。一是宏观背景类似:经济增速和通胀回升,货币政策边际趋紧。在四万亿投资计划的刺激下,经济企稳回升,然而随着通胀抬头,自2010年10月起央行连续加息5次,基准利率从2.25%升至3.50%。自2016年以来GDP同比维持在6.7%-6.9%之间,宏观经济基本企稳走平。通胀和利率也在上升通道中,wind一致预期显示2018年1、2、3月CPI当月同比分别为1.5%、2.6%、3.0%,10年期中债国债到期收益率从2017初至今上行了72个BP,流动性整体偏紧。二是盈利背景类似:盈利回升周期持续1年多。随着宏观经济企稳,A股开始步入盈利回升期,归母净利累计同比从09Q1最低的-26.2%升至10Q1最高的61.4%。本轮盈利回升周期始于16年中,A股归母净利累计同比从16Q2最低的-4.7%回升至17Q1最高的19.8%,ROE(TTM)从16Q2最低的9.4%回升至17Q3最高的10.3%,盈利回升周期已经持续1年多。三是盘面特征类似:市场形态类似于ABC浪的调整形态。按照波浪理论来划分A股的调整浪,上证综指从2007/10/16的6124点到2008/10/28的1665点为A浪,从2008/10/28的1665点到2009/08/04的3478点为B浪,从2009/08/04的3478点到2012/12/04的1949点为C浪。有投资者担心当前A股也正处在调整浪中,上证综指从2015/06/15的5178点到2016/01/27的2638点为A浪,从2016/01/27的2638点到2018/01/29的3587点为B浪,从2018/01/29的3587点开始A股进入C浪阶段。

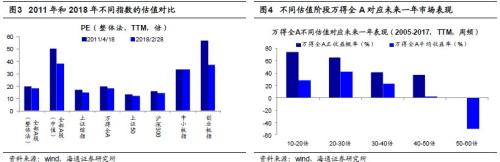

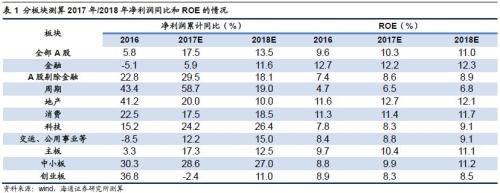

实质上却不同,市场中期向上趋势不变。我们认为目前市场中期向上的格局未变,流动性、基本面、估值角度和11年不同。从流动性看,2011年流动性系统性偏紧源于通胀高企,在四万亿投资计划的刺激下,我国经济增速开始逐步企稳回升,通胀也逐步抬头,为应对通胀压力,央行在2010/10-2011/07期间连续5次加息。2017年起货币政策转向中性偏紧,并非源于通胀压力,而是因为金融监管、去杠杆,利率结构性上行。10年期国债到期收益率和CPI历史上大致相差1个百分点,有时也会高达1.5个百分点,目前10年期国债到期收益率为3.84%,18年CPI一致预期为2.4%,两者相差1.44个百分点,宏观流动性保持紧平衡。从基本面看,2011年盈利改善源于需求扩张,在四万亿投资计划的刺激下,GDP当季同比从09Q1最低的6.4%回升至10Q1最高的12.2%,当时A股归母净利累计同比从09Q1最低的-26.2%回升至10Q1最高的61.4%。2016年以来我国GDP同比增速在6.7-6.9%之间波动,经济保持平稳增长,而企业盈利改善更加明显,全部A股净利润累计同比已经从2016Q2的-4.7%提高到2017Q3的18.3%,ROE(TTM)也从9.4%回升到10.3%,这主要是源于:产业结构优化、行业集中度提升和企业国际化加快。在《业绩为王,谁会更强?——2018年企业盈利展望-20171229》中,我们预测2017/2018年A股净利同比将达到17.5%/13.5%,对应ROE(TTM)分别为10.3%/11%,A股中期盈利趋势向好。从估值看,2011年A股大跌前累计涨幅较高,估值处于历史高位,2008/10-2011/04期间万得全A指数涨134.2%,全部A股涨幅中位数为95.7%。2011年4月18日全部A股整体PE(TTM)19.5倍,处在2005年以来估值从低到高的68%分位。2016/01至今万得全A指数涨21.0%,全部A股涨跌幅中位数为-1.7%,相较而言目前A股市场累计获利不大,目前全部A股整体PE(TTM)18.1倍,处在2005年以来估值从低到高的49%分位。目前万得全A的PE(TTM)处在10-20倍区间,参考2005-2017年的数据,万得全A未来一年上涨概率为74.5%。

2.淡化风格,重视龙头

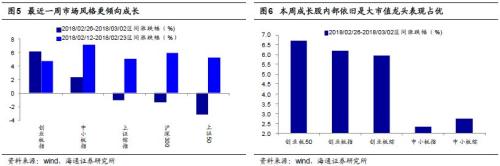

最近一周市场风格偏向成长。自2月12日市场开始止跌反弹,春节前后5个交易日内上证综指涨5.1%,上证50、沪深300分别涨5.2%、6.0%,中小板指、创业板指分别涨7.2%、4.8%,主要风格指数表现差异不大。但最近一周市场风格开始偏向成长,本周上证综指跌-1.0%,上证50、沪深300分别跌-3.1%、-1.3%,中小板指、创业板指分别涨2.3%、6.2%。由此部分投资者担忧市场风格会否走向另一个极端。我们认为中期价值龙头携手成长龙头,全年市场风格会更加均衡,本周风格突变更多源于IPO发行制度改革的市场讨论和代表性价值龙头业绩不达预期。2月24日第十二届全国人民代表大会常务委员会第三十三次会议决定:国务院在实施股票发行注册制改革中调整适用《中华人民共和国证券法》有关规定的决定施行期限届满后,期限延长二年至2020年2月29日。2月28日,据北京商报讯,证监会发行部近日对相关券商做出指导,包括生物科技、云计算、人工智能、在内的4个行业中,如果有“独角兽”的企业客户,立即向发行部报告,符合相关规定者可以实行即报即审,不用排队。这也意味着,证监会将对云计算等四大行业“独角兽”企业IPO开通绿色通道。另外,近期部分代表性价值龙头业绩不达预期,从而导致股价下跌。比如家电中的老板电器(行情002508,诊股),2月26日晚公告显示2017年归母净利同比为20.2%,而wind一致预期为34.6%,业绩大幅低于市场预期,在业绩公布后的四个交易日内老板电器股价下跌-20.7%。再比如白酒中的洋河股份(行情002304,诊股),2月27日晚公告显示2017年归母净利同比为13.2%,而wind一致预期为25.3%,业绩大幅低于市场预期,在业绩公布后的三个交易日内洋河股份股价下跌-5.9%。

核心是估值和盈利的匹配,龙头效应不变。最近一周市场风格更偏向成长,核心源于目前价值和成长的估值匹配度较为接近,一旦出现扰动,短期风格就会出现跷跷板现象。从估值与盈利的匹配度看,代表价值龙头的上证50指数17、18年预测净利润同比、目前PE(TTM)分别为12%、11%、11.7倍,中证100为14%、11%、13.1倍,代表成长龙头的中小板指为17%、25%、32.0倍,中证500为45%、25%、27.7倍,估值和盈利均比较匹配。而且,虽然本周成长股走势更强,但是在成长股内部依旧是龙头占优,本周创业板50涨6.7%,创业板指涨6.2%,创业板综涨5.9%。龙头涨幅居前源于盈利趋势向好,估值和盈利匹配度较佳,创业板50指数2017/18年净利同比wind一致预期/当前PE(TTM)为26%/43%/43倍,创业板指为12%/39%/40倍,创业板综为5%/44%/51倍。新时代我国经济步入由大到强的阶段,随着行业扩容空间收窄和集中度不断提升,龙头公司更易从竞争中脱颖而出,龙头效应将是中长期趋势。在《价值龙头携手成长龙头——论2018年市场风格-20171219》中,我们提出基本面和资金面均支持龙头效应延续,但在价值龙头估值修复逻辑演绎之后,市场将更加关注成长龙头的业绩增长,市场风格有望由价值龙头扩散到成长龙头,两者携手前行。2018年以来上证综指涨跌幅为-1.6%,上证50、沪深300分别为0.1%、-0.4%,中小板指、创业板指分别为-1.3%、1.1%,整体上市场价值和成长风格较为均衡,基本符合我们的判断。

3.应对策略:轻风格,重龙头

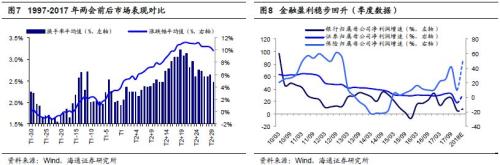

保持积极,中期向上趋势不变。回顾我们中期观点:16年1月底上证综指2638点时提出熊市结束进入类似春天的震荡市,17年12月9日《新时代,新牛市——2018年A股投资策略-20171209》提出市场有望从上证综指2638点以来类似春天的良性震荡,演变为牛市初期,即春末走向夏初。回顾我们短期观点:17年12月底《备战春季躁动-20171224》提出春季躁动行情可期,18年1月中旬《理性看待11连阳-20180114》提示这次是短躁动、小躁动,2月初《躁动后的蛰伏期-20180204》明确提出躁动行情结束,短期市场进入回调休整期。1月底到2月上旬市场快速急跌后,《保持耐心,坚定信心-20180211》提出“短期保持耐心,中期坚定信心”,《春播时节》提出A股短期回调充分,着眼中期,市场逐步进入春播的时节。对比历史,A股短期回调空间较充分,目前在盘整积蓄力量。A股中期向上趋势不变,源于企业盈利保持较高增长、发展股权融资推动资产配置偏向股市。3月财报数据披露、两会前后金融监管政策落地,预计将确认此二逻辑,目前是春播时节。目前市场仍处在两会的维稳窗口期,统计1997年以来两会前后的上涨综指表现,发现在两会召开后市场往往表现较好,一般在两会期间上证综指平均累计上涨0.12%,在两会之后19个交易日内平均累计涨幅最高达到1.15%。

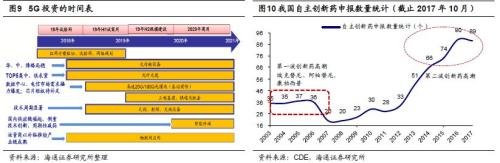

业绩为王,市场风格更均衡。《保持耐心,坚定信心-20180211》中我们分析过,经历近期调整后,价值和成长龙头盈利和估值匹配度正在靠拢。价值类股中金融尤其是银行性价比最高,盈利趋势向上、估值低、基金配置低。我们预测银行17/18年净利同比为5%/10%,保险为10%/45%,券商为-8%/3%,18年6月A股要纳入MSCI,配置性的资金需求偏沪深300,尤其是纳入MSCI的A股中金融占比达46%,公募基金2017年四季报显示,基金重仓股中银行市值占比6.6%,较沪深300低配10.3个百分点,券商分别为0.5%、7.8个百分点,是低配最明显的两个行业。而成长是永恒的方向,只不过铁打的营盘流水的兵,每个阶段成长的内涵和代表公司不同罢了。2018年是十九大后的第一年,是进入新时代和实现第一个百年目标承上启下的一年。满足人民美好生活需要的行业必然成为新时代的主导产业,如先进制造、新兴消费,细分行业如电子、通信等。在《业绩为王,谁会更强?——2018年企业盈利展望-20171229》中,我们测算2017/2018年科技净利同比24%/26%,消费为17%/18%。进一步看细分领域,光通信(5G)的设备和光模块仍处在高景气增长期,预计5G带来国内基站侧高速光模块需求超百亿美元,龙头华为、中兴在设备市场份额迅速提升,预计光通信(5G)17/18年净利同比为20%/25%。半导体产业链在政策和产业投资基金的推动下正加速向大陆转移,设备投资即将进入高峰期,预计半导体17/18年净利同比为35%/55%。创新药正逐步引领我国制药行业的发展方向,预计将有15-20个自主新药将在2018-2020年期间以最低每年4-5个的速度持续密集获批,预计创新药17/18年净利同比为17%/24%。

风险提示:经济增长速度快速回落,通胀快速高企引发货币政策从紧。