来源: 微信公众号 荀玉根-策略研究

核心结论:①春节假期海外股市纷纷上涨,尤其是美国CPI高于预期后美股不跌反涨,说明前期急跌已经Price in此利空,外盘对A股短期冲击渐去。②对比历史,A股短期回调空间较充分。中期向上趋势不变,源于企业盈利保持较高增长、大类资产配置偏向股市,且估值不高。③市场恢复还需时间,着眼中期,逐步进入春播时节,参照沪深300是简单高效策略,兼备价值龙头与成长龙头,行业重视金融。

春播时节

春节长假期间,海外股市普涨,A股经历春节前快速下跌后,节后市场将如何演绎?我们认为着眼中期,市场逐渐进入春播时节。

1. 短期冲击逐渐退去

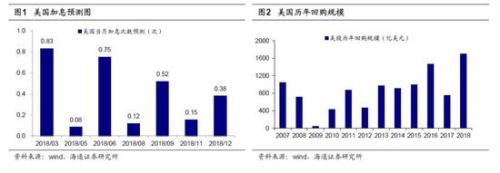

美股止跌,全球股市趋于稳定。农历春节期间海外股市普涨,标普500、道指、纳斯达克期间(2/15-2/20)上涨0.7%、0.3%、1.2%,恒生指数、日经225、STOXX欧洲50期间上涨1.2%、3.6%、1.4%。我们认为美股急跌对全球市场的短期冲击已逐渐褪去,特别是2月14日美国公布通胀数据,1月CPI环比升0.5%,预期升0.3%,同比升2.1%,预期升1.9%。CPI是影响加息的核心变量,通胀超预期,当天标普500、道指、纳斯达克反而上涨1.3%、1.0%、1.9%。之前2月2日美国公布的就业数据很好(失业率较低为4.1%,为17年来低位),加息预期升温引致美股暴跌,1月26日-2月9日标普500、道指、纳斯达克最大跌幅分别为11.8%、12.2%、11.7%,加息预期已经price in。截止2月初,美股公司宣布2018年将计划回购1708亿美元的股票, 2013-2017年美股公司分别回购977、918、999、1472、757亿元股票,过去10年年均回购793亿美元股票,2018年大额的股票回购计划将助于美股止跌企稳。从全球主要指数看,从1月下旬开始下跌的标普500、道指、纳斯达克、恒生指数、日经225、STOXX欧洲50目前已分别收复前期下跌幅度的54%、50%、69%、40%、34%、30%,全球股市趋于稳定。

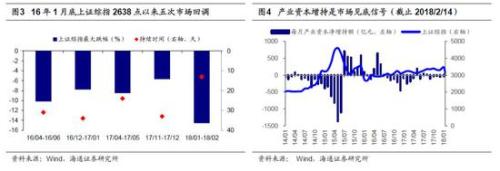

对比历史,A股调整空间较充分。受美股等海外市场暴跌影响,A股自1月底以来也出现下跌,上证综指、沪深300最大跌幅为-14.9%、14.6%。自2016年8月宣布陆港通全面开通后,A股与港股、美股的联动性已经明显上升,这源于陆港通北上资金作为边际增量资金对A股影响不断增加,而北上资金主要来自海外投资者,受到海外市场情绪影响较大,随着美股和海外股市止跌,A股也有望企稳。参考波浪理论,16年1月底2638点以来上证综指最高涨到3587点,上涨949点,这次下跌最大回撤为625点,已达到最大涨幅的0.59(略超0.5),上证50从1891点最高涨到3202点,上涨1311点,目前最大回撤478点,已达到最大涨幅的0.365(接近0.382)。16年1月底上证综指2638点以来,市场共经历16年4-6月、16年12月-17年1月、17年4-5月、17年11-12月4次调整,上证综指最大跌幅分别为-10.2%、-7.8%、-8.5%、-5.7%,分别持续31、34、24、33个交易日。18年1月26日以来,上证综指最大跌幅-14.9%,调整持续13个交易日。由此可见,市场回撤空间较充分,时间还不够。此外我们在17年6月《增持是市场见底的信号吗?-20170619》研究发现产业资本持续大规模增持均在市场大底,如05/08-06/09、08/08-08/10、13/12-14/07,小规模增持出现在阶段性底部,如10/05、16/02、17/05。18年1月底至今A股产业资本已实现净增持69亿元,较17年月均56亿元净减持有明显增长,同时2018年1月13日至2月13日,已有404家公司发布了增持公告,涉及金额210亿元,增持放量也验证市场处于阶段性低位。

2. 中期趋势慢慢形成

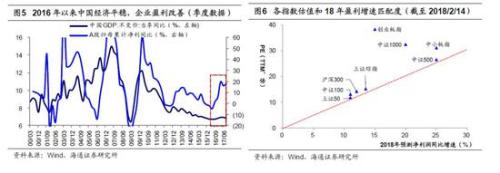

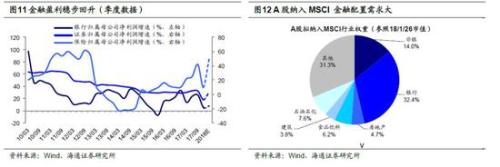

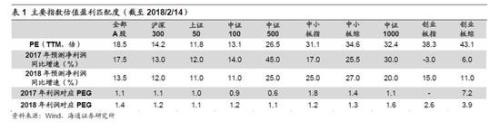

企业盈利决定A股中期趋势向上。我们在2016年1月底上证综指2638点时就提出熊市结束,市场步入类似春天的震荡市,盈利增长推动市场中枢震荡抬升,企业盈利成为影响A股的核心变量。2016年1月底至今10年期国债收益率上升103个BP,而上证综指从2638点最高涨至3587点,核心源于基本面改善,全部A股净利润累计同比从2016Q1的-2.0%提升至2017Q3的18.3%,上证综指、沪深300自16年1月底至今分别上涨21%、40%,两者17年预测净利润分别较15年上涨22%、12%。展望未来,我们维持《新时代,新牛市——2018年A股投资策略-20171209》、《业绩为王,谁会更强?——2018年企业盈利展望-20171229》的判断,新时代的基本面特征是“经济平、盈利上”,二者的分化源于:产业结构优化、行业集中度提高、企业收入国际化。我们推算2017/2018年全部A股净利同比为17.5%/13.5%,ROE(TTM,下同)分别为10.3%/11%,沪深300 2017/2018年净利同比为13%/12%,盈利增长支撑市场中期向上。从估值看,上证综指、沪深300、万得全A目前PE(TTM)分别为15.2倍(05年以来历史从低到高38%分位)、14.2倍(05年以来历史从低到高53%分位),18.5倍(05年以来历史从低到高36%分位),市场整体估值不高。

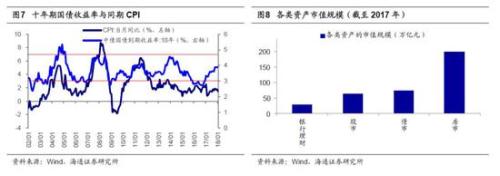

宏观流动性紧平衡,大类资产配置利于股市。2018年宏观流动性更可能是紧平衡状态,2002年以来的历史数据显示十年期国债收益率较同期CPI 差距均值在100个BP左右,高点150个BP。18年CPI一致预期2.4%,金融监管背景下按150BP计算,十年期国债收益率的中枢为3.9%。如何理解宏观流动性紧平衡下的金融监管呢?中央政治局会议、中央经济工作会议中提出未来三大攻坚战中的第一条为“防范化解重大风险”。防范与化解金融风险的核心为降低杠杆比例,第一种方法为“西医手术”,即缩小分子,降低负债,这是美国和欧洲解决债务危机的模式;第二种方法为“中医调理”,即分子负债维持稳定,分母GDP缓慢增长。目前看,中国更可能采用“中医调理”的方法,“稳中求进”、“发展中解决问题”。通过加大股权融资的方式降低杠杆比例,增强金融服务实体经济能力,提高直接融资比重,促进多层次资本市场健康发展。大类资产横向比较,“房子是用来住的不是用来炒的”,资管新规会限制银行理财规模扩张,机构资金仍会流入股市。《中美大类资产的长跑赛:股市更强-20180130》中我们分析过长期看投资股市是个较好的资产配置方向,1802-2012年美国股票名义年化收益率为8.1%,长债为5.2%、短债为4.2%,黄金为2.1%。2000-17年A股等额投资名义年化收益率为13.2%,上海房产为12.1%,全国房产为7.8%,上证综指为5.8%,CRB指数为3.6%,10年期国债为3.4%。前期报告《略有增量,外资和保险是主力-20180110》中我们测算17年A股资金净流入223亿,预计18年资金净流入为3300亿。

3. 应对策略:开始春播

保持耐心,坚定信心。回顾我们中期观点:16年1月底上证综指2638点时提出熊市结束进入类似春天的震荡市,17年12月9日《新时代,新牛市——2018年A股投资策略-20171209》提出市场有望从上证综指2638点以来类似春天的良性震荡,演变为牛市初期,即春末走向夏初。回顾我们短期观点:17年12月底《备战春季躁动-20171224》提出春季躁动行情可期,18年1月中旬《理性看待11连阳-20180114》提示这次是短躁动、小躁动,2月初《躁动后的蛰伏期-20180204》明确提出躁动行情结束,短期市场进入回调休整期。1月底到2月上旬市场快速急跌后,《保持耐心,坚定信心-20180211》提出“短期保持耐心,中期坚定信心”,目前维持此判断,美股急跌对A股的冲击已在慢慢消化,无论参考波浪理论还是16年1月底以来四次调整,空间已够。只是“病来如山倒,病去如抽丝”,市场的恢复还需要一些时间,中期保持乐观,进入3月基本面和政策面将更明朗时,年报和季报数据公布有望确认经济平盈利上的趋势,两会前后金融监管政策落地,将确认金融服务实体需要发挥资本市场资源配置的作用。着眼中期,市场逐步进入春播的时节。

业绩为王,春播良种。《价值龙头携手成长龙头——论2018年市场风格– 20171219》中我们分析过,17年价值风格走强本质是源于投资者追求盈利的确定性,价值股和成长股的盈利趋势分化决定风格切换,展望18年预计价值龙头携手成长龙头。经过这轮调整,价值和成长板块估值都消化了一些。从估值与盈利的匹配进行分析,代表价值龙龙头的上证50指数17、18年预测净利润同比、目前PE(TTM)分别为12%、11%、11.6倍,为14%、11%、13.1倍,代表成长龙头的中小板指为17%、25%、31.1倍,中证500为45%、25%、26.5倍,估值和盈利均比较匹配。价值类股中金融尤其是银行性价比最高,盈利趋势向上、估值低、基金配置低。我们预测银行17/18年净利同比为5%/10%,保险为10%/45%,券商为-8%/3%,18年6月A股要纳入MSCI,配置性的资金需求偏沪深300,尤其是纳入MSCI的A股中金融占比达46%,公募基金2017年四季报显示,基金重仓股中银行市值占比6.6%,较沪深300低配10.3个百分点,券商分别为0.5%、7.8个百分点,是低配最明显的两个行业。而成长是永恒的方向,只不过铁打的营盘流水的兵,每个阶段成长的内涵和代表公司不同罢了。2018年是十九大后的第一年,是进入新时代和实现第一个百年目标承上启下的一年。满足人民美好生活需要的行业必然成为新时代的主导产业,如先进制造、新兴消费。《保持耐心,坚定信心-20180211》中我们分析过,龙头与成长龙头兼备,内部结构也出现了一些变化,两类个股更优:一类偏价值属性的个股,躁动行情涨幅较大,经历近期回调后整体依然上涨,跑赢沪深300,如招商银行(行情600036,诊股)、工商银行(行情601398,诊股)、建设银行(行情601939,诊股)、格力电器(行情000651,诊股)、万科A(行情000002,诊股)、片仔癀(行情600436,诊股)、宝钢股份(行情600019,诊股)等,这些个股类似于17年的白酒;另一类是偏成长属性的个股,17年11月以来经历较大幅度调整,2月初那周上证50和沪深300大跌时,它们已经止跌企稳,如欧菲科技(行情002456,诊股)、大华股份(行情002236,诊股)、中兴通讯(行情000063,诊股)、信维通信(行情300136,诊股)、三安光电(行情600703,诊股)、掌趣科技(行情300315,诊股)、用友网络(行情600588,诊股)、网宿科技(行情300017,诊股)等,这些都是业绩估值比较匹配的真成长个股。

风险提示:经济增长速度快速回落,通胀快速高企引发货币政策从紧。