因债务违约停牌五个月后,永泰能源(行情600157,诊股)公布了债务解决方案及控股股东战略重组进展,股票终于复牌。

永泰能源在9日晚间公告称,目前公司生产经营稳定、管理团队及员工队伍稳定、经营现金流稳定、金融债务稳定。通过地方政府的大力帮助和公司全体员工的共同努力,公司没有出现非正常停顿和歇业的情况。

债务违约涉及15只债券

时间重新回到五个月前。7月5日,永泰能源发现的2017年第四季度短期融资券“17永泰能源CP004”未能完成兑付,已经构成违约。此后它宣布公司股票以及“13永泰债”、“16永泰01”、“16永泰02”等相关公司债停牌,引起了市场的震动。

据不完整统计,在五个月的停牌时间里,永泰能源共有87条公告记录涉及了债务违约的事项,共涉及15项债券,违约金额近170亿。除了债券,其负债主要为银行贷款、信托和租赁。授信情况来看,授信额度排名前三为国开行、中信银行(行情601998,诊股)和民生银行(行情600016,诊股)。

同时,根据最新的财报来看,它的经营状况仍未有较大的改善。它的前三季度净利润为3108万,相比于半年报的净利润3.37亿还亏损了3.05亿元。资产负债率也没有下滑的迹象,自今年年初起依旧在小幅上扬。再加上半年报里显示的应付债券利息高达5.94亿元,未来1-5年内应付的债券额为143.1亿元。公司的债务雷依旧难以排除。

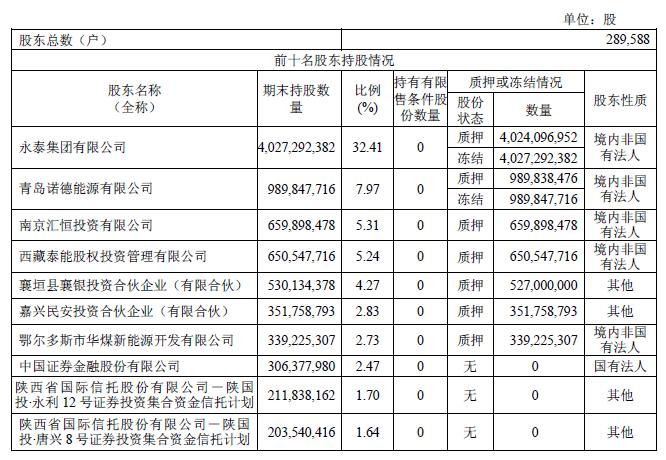

更为糟糕的是,公司控股股东永泰集团和第二大股东青岛诺德资源有限公司所持有的股份被全部冻结。其次,从股票质押角度来看,前十大股东里的七位股东质押比例超过99%,其中青岛诺德、南京汇恒、西藏泰能、嘉兴民安投资和鄂尔多斯(行情600295,诊股)市华美新能源开发有限公司的股票是处于全部质押状态。

伴随着债务状况的恶化,公司主体的长期信用等级和债券信用等级都是持续下调。早在6月22日的跟踪评级报告中,联合信用评级有限公司对永泰能源的主体长期信用等级为AA+,评级展望稳定,对13永泰债、16永泰01、16永泰02、16永泰03的债项信用等级也为AA+;7月6日,联合资信评估有限公司宣布将永泰能源主体长期信用等级由A下调至CC,将17永泰能源CP004、17永泰能源CP005,信用等级由A下调至CC,评级展望为负面;10月25日,公司主体长期信用评级被调整为C,各期公司债券信用等级也被调至为C。

断臂求生和寻求外援解决债务困局

在出现如此糟糕的状况后,公司采取了一系列措施展开自救。

自股票停牌后,公司积极寻找外援来救火。7月19日,公司控股股东永泰集团分别于国开行、中信银行、民生银行、平安银行(行情000001,诊股)、上海银行(行情601229,诊股)签订了《战略合作协议》,达成了战略合作意向,获得了意向性授信额度。

8月23日,北京能源集团(简称“京能集团”)与永泰集团签署了《战略重组合作意向协议》,京能集团通过股权转让、资产重组、资产注入等多种形式实现对永泰集团的绝对控股,降低永泰集团的融资成本,支持永泰集团转型发展。9月下旬,京能集团选聘的审计、法律、资产评估、财务顾问等中介机构正式入驻永泰集团所属企业,目前现场工作已基本结束,它将根据尽调情况制定战略重组方案。

从内部来看,公司也准备卖资产筹资来解决困境。7月15日,第一批资产出售计划出炉,涉及八大项资产出售,比如发电项目、矿业项目、石化项目和金融投资项目等,初始出资额累积高达238.01亿元。

目前,公司的华能延安电厂49%股权项目正在配合受让方备案及股权转让审批手续;金融类投资项目正在与意向投资者接洽;英国核电项目正在与意向投资者进行沟通等。

同时,公司于8月23日成立了债委会来协调各金融机构债权人开展救助帮扶的措施。

四个跌停后步入仙股

虽然公司竭尽全力来挽救危局,但是股票复牌后仍未能阻止首日一字跌停。截至收盘,股价报收于1.50元,仍有超过135万封单。同时,债券16永泰01下跌49.1%至30.03元,债券16永泰02下跌35.08%至39.60元,遭到了“股债双杀”。

值得一提的是,如果永泰能源再有连续四个跌停,它的股价将低于1元,步入仙股行列。

对于这次复牌后的一字跌停,投资者的担忧主要有三点:一是公司的债务重组还需一段时间,走出债务困境的不确定性暂时难以排除;二是它的停牌时间长达五个月;三是两市在过去的五个月里并未走出反转的格局。这意味着内忧未除,外患难解,复牌后的一字跌停似乎不可避免。