企业年金是员工的养老钱,给员工买了企业年金的公司,每月都要按时划拨给专门的管理人管理。既然是把钱交给专业机构打理,总要比自己理财强一点,才有说服力和吸引力。那实际情况怎么样?

不久前,人社部公布了上半年企业年金收益情况。2018年上半年,企业年金固定收益类产品组合的加权平均收益率为2.35%,含权益类组合的加权平均收益率为0.96%,全部组合的加权平均收益则为1.22%。

对比上半年的资本市场,上证综指下跌-13.90%,创业板指-8.33%,恒生指数-3.22%,各类基金平均跌幅-4.65%。基金产品中,债券型基金收益率最高,为1.52%;普通股票型基金收益率-8.43%;混合型基金收益率-4.92%。

相比之下可以看到,上半年企业年金跑赢了股市和基市,不过收益整体不高。

企业年金最大的特点是长期投资、稳健投资,日积月累。哪怕每年收益多10个BP,遇到大跌时少1次回撤,多年累计下来,不同年金产品都可能拉出不少差距。如何挑选出善于长跑的投资管理人?券商中国通过分析过去几年年金管理人的表现,为这些机构画像。

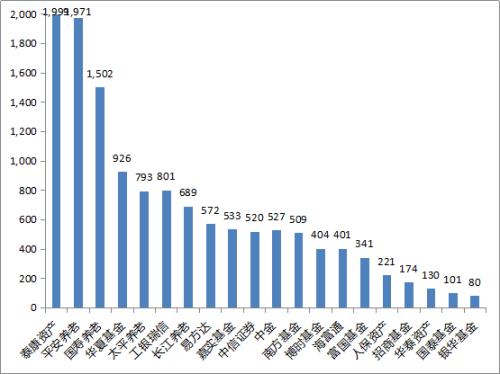

管理规模前三:泰康资产、平安养老、国寿养老

管理规模可以反映投管人在年金市场的受认可程度,不同机构之间差异较大,体现出公司的综合实力及投入程度。

2018年二季度末管理规模排名前三的是:泰康资产、平安养老、国寿养老。

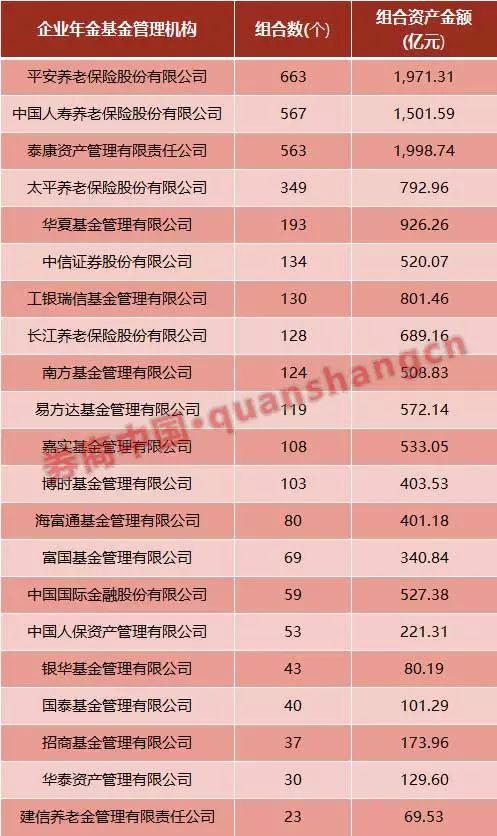

管理组合数前三:平安养老、国寿养老、泰康资产

组合数可以反映投管人的单一年金客户数量增长情况,同样差别较大,体现出客户对于公司的认可程度。

2018年二季度末管理组合数排名前三的是:平安养老、国寿养老、泰康资产。

上半年跑赢股市和基市

长期投资收益是衡量投管人最关键的指标。

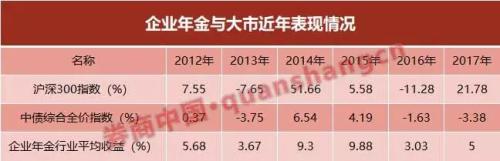

先看一下企业年金近年整体表现情况与大市对比:

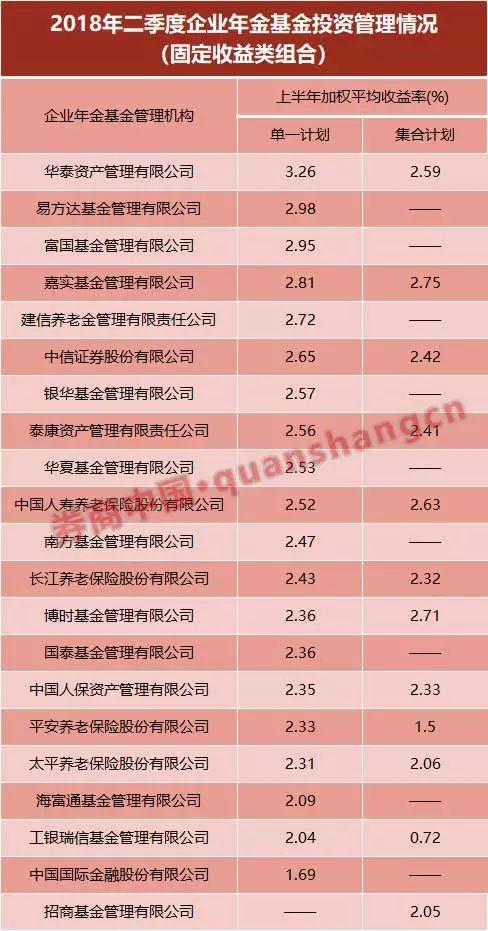

固定收益类产品组合

今年二季度,企业年金基金投资管理的固定收益类组合中:

单一计划前三位分别是:华泰资产管理、易方达基金、富国基金;

集合计划前三位分别是:嘉实基金、博时基金、国寿养老。

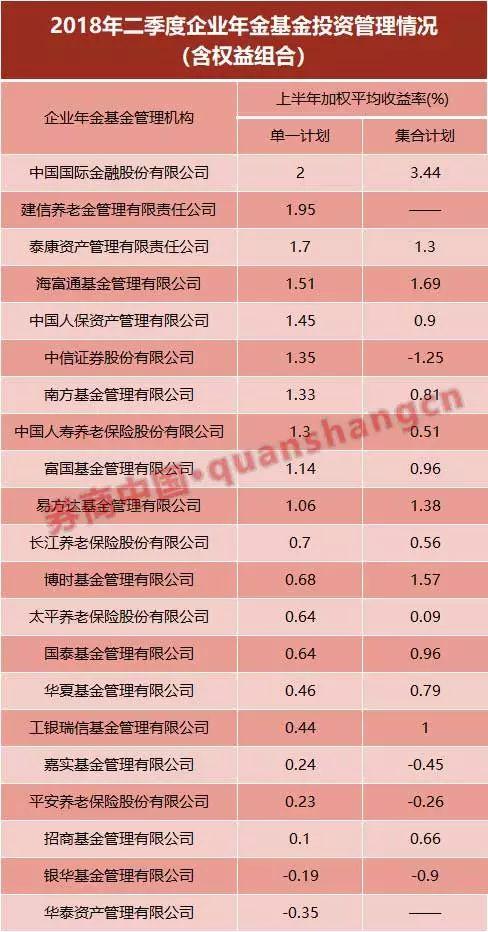

含权类自合收益组合

今年二季度,企业年金基金投资管理的权益类产品组合(包括股票型、股权型、优先股型、股票专项型)中,单一计划排名前三位分别是:中金公司、建信养老、泰康资产;集合计划前三位分别是:中金公司、海富通基金、博时基金。

据人社部公布数据,2018年上半年,企业年金固定收益类产品组合的加权平均收益率为2.35%,含权益类组合的加权平均收益率为0.96%,全部组合的加权平均收益则为1.22%。

对比上半年的资本市场,上证综指下跌-13.90%,创业板指-8.33%,恒生指数-3.22%,各类基金平均跌幅-4.65%。基金产品中,债券型基金收益率最高,为1.52%;普通股票型基金收益率-8.43%;混合型基金收益率-4.92%。

相比之下可以看到,上半年企业年金跑赢了股市和基市,不过收益整体不高。

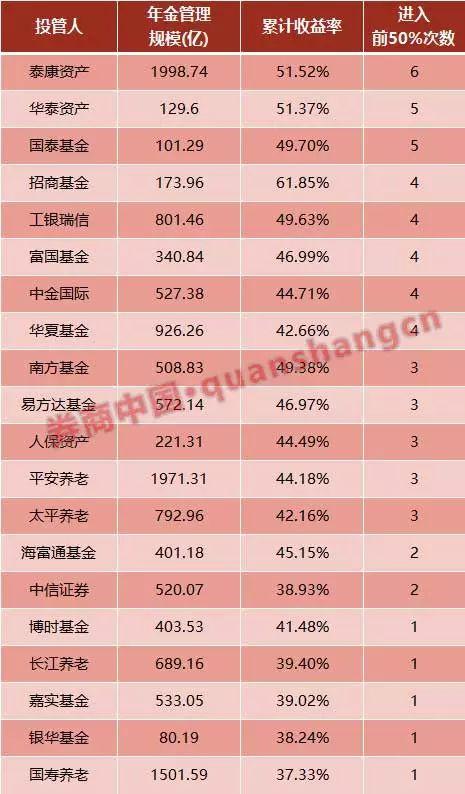

近5年收益进入前50%的次数哪家最多?

单一计划和含权组合是企业年金计划的主流形式。通过对比各投资管理机构2012-2017年单一计划含权组合的公开数据看,各机构的长期投资业绩差异逐步拉大,若考虑复利、时间因素,累计收益率相差更大。

最近5年进入前50%的次数排名前三的机构是:

泰康资产6次;华泰资产、国泰基金分别5次;招商基金、工银瑞信、富国基金、中金国际、华夏基金分别4次。

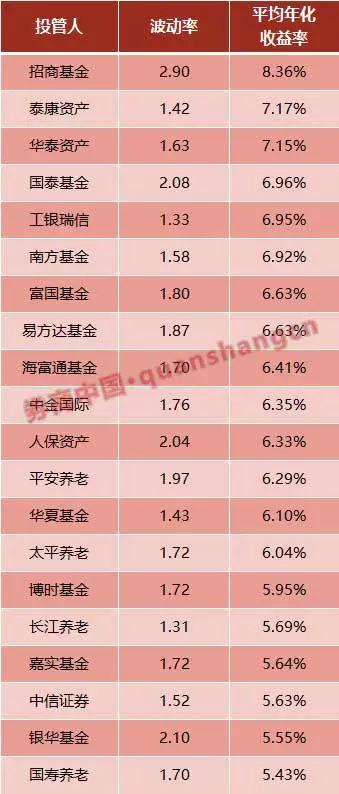

券商中国记者获得的一份资料显示,以2012-2017年期间的每个季度区间收益率为样本进行统计分析,从回撤指标来看,部分投管人回撤控制较好,累计回撤次数保持在2次以内,累计回撤值控制在-1%以内;从波动率来看,部分投管人波动率控制在1.5以下。

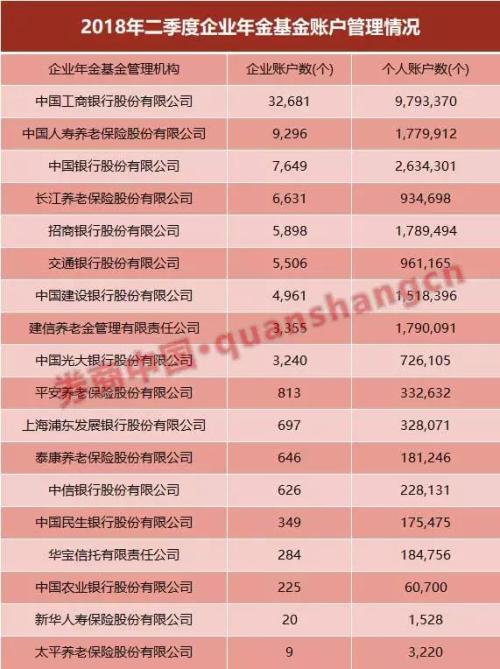

账户管理人规模前三:工商银行(行情601398,诊股)、国寿养老、中国银行(行情601988,诊股)

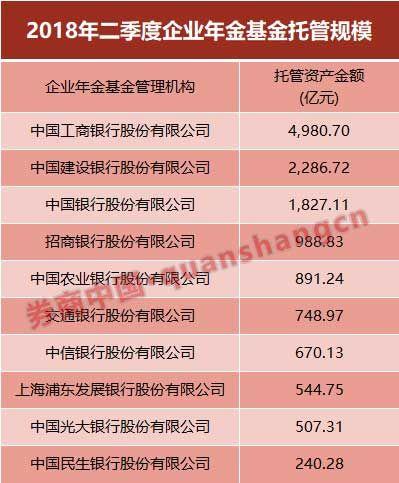

托管人规模前三:工商银行、建设银行(行情601939,诊股)、中国银行