来源微信公众号:荀玉根-策略研究

核心结论:①14年初白马股集体下跌源于基本面变差、替代品出现、公募持仓太集中后调仓。这次不同之处是:消费白马基本面并未恶化、替代品暂未出现、代表增量资金的外资偏爱消费。②经过前期回调,加上年初资金利率回落,预计春季躁动会重现,考虑利率下行幅度有限预计是小躁动,大机会等3-4月基本面数据和政策明朗。③躁动期关注通胀主题和先进制造。全年价值龙头携手成长龙头,上半年偏价值尤其是金融。

白马股会重现2014年马失前蹄吗?

2017年结束了,回顾A股,指数表现不错,结构分化严重,上证综指涨6.6%,沪深300涨21.8%,上证50涨25.1%,创业板指跌10.7%。展望2018年,我们维持《新时代,新牛市——2018年A股投资策略-20171209》观点,市场从震荡市末期步入牛市初期,价值龙头携手成长龙头。2017年上证50为代表的价值股表现优异,食品饮料和家电行业指数领涨,涨幅达55%、45%,结构分化的行情与2013年相似,部分投资者担心2018年年初会否出现14年初马失前蹄的情景,即前期涨幅大的白马股集体大跌,本文就此展开讨论。

1. 2013年底14年初白马股大幅下跌

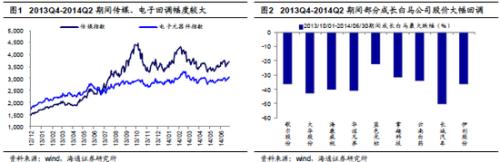

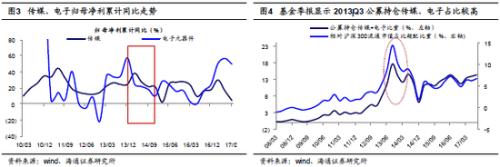

2013年底至14年初成长白马集体大跌,前期涨幅居前的传媒、电子领跌。2012年11月十八大会议召开后,市场对改革的美好预期升温,12月4日上证综指1949点时市场迎来一波上涨,银行股领涨。2013年初新兴行业盈利好转,一季报显示传媒、电子净利同比分别达22.6%、36.1%,以创业板为代表的成长股开始走出独立行情,全年创业板指涨幅达82.7%。从行业看,2012/12/04-2013/09/30期间传媒、电子表现较好,涨幅分别为202%、70%,期间传媒净利累计同比从12Q4的14.8%升至13Q3的24.5%,电子从-21.3%升至35.6%,业绩改善驱动股价上涨。进入13Q4后,传媒、电子行业股价开始调整,13Q4-14Q2期间传媒行业指数最大跌幅为29%,电子行业指数为17%。从个股看,13Q4-14Q2期间传媒股如华谊兄弟(行情300027,诊股)(8.730, -0.01, -0.11%)、掌趣科技(行情300315,诊股)(5.560, 0.06, 1.09%)、蓝色光标(行情300058,诊股)(5.520, 0.01, 0.18%)最大跌幅分别为41%、32%、22%,电子股如大华股份(行情002236,诊股)(23.090, 1.52, 7.05%)、海康威视(行情002415,诊股)(39.000, 0.40, 1.04%)、歌尔股份(行情002241,诊股)(17.350, 0.54, 3.21%)最大跌幅分别为43%、40%、37%,其他的消费白马股一样下跌,长城汽车(行情601633,诊股)(11.490, -0.02, -0.17%)、伊利股份(行情600887,诊股)(32.190, 0.11, 0.34%)、云南白药(行情000538,诊股)(101.790, 0.13, 0.13%)最大跌幅分别为51%、37%、34%。2013年底2014年初,前期表现优异的成长白马遭遇了马失前蹄。

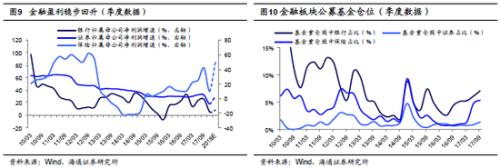

白马股集体下跌源于基本面变差、替代品出现、公募持仓太集中后调仓。回顾2013年底至14年初白马股集体下跌,我们认为主要源于三方面:第一,成长白马基本面变差,估值和盈利匹配度不合适。传媒净利累计同比增速在2014Q1达38%的高点后回落,最低至15Q1的3%,电子在2013Q4达到58%的高点后回落,最低至14Q4的10%。代表性公司如华谊兄弟净利累计同比增速从13Q3的207%降至14Q2的4%,大华股份从63%降至31%,云南白药从57%降至21%。截止2013/09/30,华谊兄弟PE(TTM)为87倍,大华股份为61倍,云南白药为45倍,估值与业绩匹配度变差。第二,新的替代品开始出现,从白马成长转向主题概念成长。在产业结构转型的预期下,2013年产业并购潮兴起,为此证监会于2013年10月30日印发《关于在借壳上市审核中严格执行首次公开发行股票上市标准的通知》,旨在提高借壳上市门槛,同年12月4日深交所颁布《上市公司业务办理指南第10号——重大资产重组》,进一步规范上市公司资产重组流程。市场投资热点逐渐从白马成长转向偏概念主题成长,特别是在2014/07-2015/06牛市期间,以互联网为代表的并购主题取代传媒、电子,成为市场新的主线。第三,公募基金对传媒、电子等板块的持仓太集中,调仓引致行情调整。截止2013/09/30,基金季报显示公募持仓传媒和电子占比为17.7%,创08年以来历史之最,相对A股自由流通市值占比超配9.7个百分点,相对沪深300流通市值占比超配3.3个百分点。年底排名结束后,2014年初公募基金普遍调仓,加剧了成长白马股的下跌。

2. 这次消费白马不会重蹈当年覆辙

我们认为2018年初公募调仓和保险实现财务收益可能给白酒家电带来短期的交易性冲击,但出现大跌的可能性不大,这次白酒家电为代表的消费白马与13年电子传媒为代表的成长白马有明显不同:

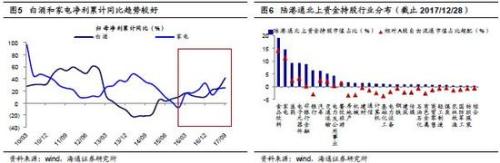

一是消费白马基本面并未显著恶化,估值盈利仍匹配。2016年1月27日上证综指2638点以来,以白酒和家电为代表的消费白马表现最优,涨幅分别达197%、94%,核心源于业绩改善,白酒净利累计同比从15Q4的10.6%回升至17Q3的42.0%,家电从15Q4的-7.5%回升至17Q3的25%。在《业绩为王,谁会更强?——2018年企业盈利展望-20171229》中,我们预计2017、2018年白酒净利同比分别为40%、25%,家电分别为25%、20%,两者盈利增速略有回落,但仍保持在高位。目前白酒、家电PE(TTM)为35、22倍,分别对应05年以来估值从低到高的69%、44%分位,估值处在历史中等水平。12月28日白酒龙头贵州茅台(行情600519,诊股)(697.490, -21.20, -2.95%)已宣布提价公告,自2018年起施行,受此信息影响,贵州茅台股价当日大涨8.2%。本轮家电业绩回升得益于行业集中度提升、企业国际化加快和地产后周期,未来前两者趋势将延续,若地产销售数据大幅下行,家电业绩或将受到拖累,这需后续进一步观察。

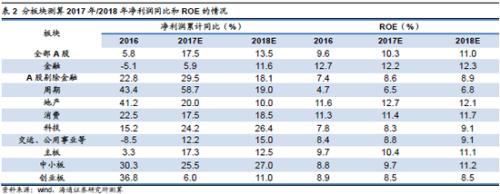

二是新的替代品暂未出现,消费白马股仍具有配置意义。2013年底证监会出台政策规范并购重组,以互联网为代表的并购主题取代传媒、电子,而目前没有明确的大主线能够替代白酒家电。2016年1月底上证综指2638点时我们提出熊市结束,市场步入类似春天的震荡市,盈利增长推动震荡市中枢抬升,目前仍是业绩为王的时代,基本面成为决定市场的核心变量。从业绩和估值匹配角度看,以白酒、家电为代表的消费白马股仍具有配置意义。根据策略自上而下和行业分析师自下而上的预测,推算2017/2018年金融净利同比为5.9%/11.6%,科技为24%/26%,消费为17%/18%,而周期为59%/19%,地产为20%/10%。业绩好转的金融低估低配,是我们2018年尤其是上半年推荐的重点,这与继续配置消费白马并不矛盾。白酒、家电当前PE(TTM)分别为35、22倍,对应18年PEG分别1.4、1.1,估值和业绩匹配度尚可,仍具有配置意义。科技类整体上估值和业绩对比吸引力不大,其中部分子行业和龙头公司具备吸引力。而周期股业绩增速回落,也难以成为新主线。

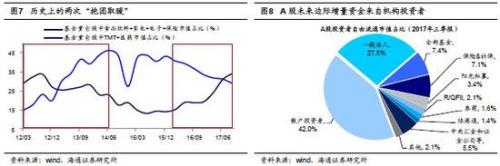

三是边际增量资金仍是外资和保险,他们配置上偏好消费白马。2013年投资电子和传媒为代表的成长白马股的主力是公募,其投资策略灵活多变,而2017年投资家电和白酒的主力军是外资和保险,他们天生偏好消费股。以外资为例,截止2017/12/28,陆港通北上资金持股中食品和家电行业市值占比为33.7%,而A股自由流通市值占比为8.4%。《新时代,新牛市——2018年A股投资策略-20171209》中我们分析过,A股将从2017年的存量市步入2018年的温和增量市,其中预计2017/2018年外资流入2277/3000亿元,保险资金流入1700/2900亿元(扣除港股投资)。而公募基金的配置也没有13年那么极致,根据基金季报重仓股统计,13年公募持有的TMT+医药目前总市值11.46万亿,17年公募持有的食品饮料+家电+电子+保险,目前总市值9.80万亿,两类白马市值差异不大,13年底14年初成长白马占比高点46%,17Q3消费白马占比34%。

3. 应对策略:战术性参与年初躁动

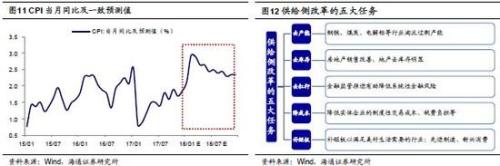

适度参与年初躁动,大机会还需等待。《短期警惕两大扰动因素-20171029》开始我们对短期市场谨慎,《备战春季躁动-20171224》提出备战年初躁动行情。2017年11-12月市场下跌源于资金面扰动,近期10年期国债收益率趋稳,12月29日央行宣布“春节限定版降准”,元旦后利率有望阶段性回落。对比前三次回撤,这轮调整从11月高点至今已持续1个半月,从成交量和换手率等情绪指标来看,也已经到达前几次回撤的低点。回顾05年至今历年年初市场表现,春季躁动常常出现,经历过前期的回调,加上年初资金利率回落,预计这次春季躁动也会出现。参考历史经验,剔除单边上涨的牛市行情,春季躁动时上证综指涨幅大多数在8%-15%之间,躁动空间有大小之分,我们认为这一次可能是小躁动。因为2018年金融监管主基调不变、一季度CPI为全年高点,这种背景之下利率下降空间有限。着眼中期,市场出现类似于2017年6-10月的大机会仍需等到3-4月,那时宏微观数据公布,望确认经济平盈利上的趋势,两会后工作重心有望转向经济转型和发展,金融监管各项政策落地,金融服务实体需要发挥资本市场资源配置的作用,市场风险偏好有望上升。2018年相比2017年,市场两大特征不会变:第一盈利仍是市场核心变量,仍是业绩为王。第二机构资金占比继续上升,增量资金主要源于外资和保险。略有变化的是:市场结构略均衡,从价值龙头独领风骚到价值龙头携手成长龙头。

春季躁动关注通胀主题和先进制造,上半年整体偏价值尤其是金融。回顾历史,一季度处于数据空窗期,市场主线不明确,春季躁动行情往往表现为政策和事件主题,2018年初的躁动关注通胀主题和先进制造。一季度CPI处在全年高点,叠加即将出台的农业1号文,通胀相关主题值得重视,如养殖饲料、农药化肥、超市。在南方做腊肉、北方杀年猪的消费拉动下,猪价自17年12月初开始反弹。在玉米供给侧改革的大背景之下,预计17/18年度产量同比下降,同时下游玉米深加工企业扩张提速,饲料消费较为稳定,17/18年度会首次出现产需缺口。近期尿素由于气头限产,供求偏紧价格持续上涨。全球农药行业需求回暖,而严格的环保核查以及冬季限产政策导致上游原料供应严重不足,推动农药产品价格上涨。食品CPI与超市经营性利润增速的变动趋同,且利润总额增速弹性更大,且食品CPI与超市板块超额收益的相关关系明显。此外,十九大报告提出“我国经济已由高速增长阶段转向高质量发展阶段,中央经济工作会议提出“制造大国向制造强国转变”,先进制造业是年初政策焦点。着眼2018年,我们维持《价值龙头携手成长龙头——论2018年市场风格-20171219》观点,价值龙头的代表上证50目前 PE(TTM)12倍,我们预计17、18年净利润同比12%、11%,PEG均在1.0左右,位于近十年以来中间位置,中证500 PE(TTM)29倍,预计17、18年净利润同比45%、25%,2018年PEG为1.2左右,位于近十年以来低位。价值龙头中金融性价比更优、消费白马有配置意义,成长龙头如先进制造(自动化、信息化)、新兴消费(品牌化、服务化)。18年上半年以价值龙头为主,一方面金融估值盈利匹配优势明显,预计银行17年(18年)净利润同比为5%(10%),保险10%(45%),券商-8%(3%),业绩改善且公募基金和QFII均低配。尤其是金融股中银行估值修复不充分,四大国有行才1倍左右PB(MRQ),ROE(TTM)维持13-14%左右,美国银行ROE(TTM)仅8%、PB(MRQ)为1.3倍。而且2018年6月A股纳入MSCI,3-4月随着年报和季报逐步公布,外资等望增加对银行等金融的配置需求。

风险提示:经济增长速度快速回落,通胀快速高企引发货币政策从紧。