报告要点

本周热点:未来一季度库存周期的两种路径

市场对经济悲观预期修正引致周期股再获青睐,那么三季度真实的经济表征又到底如何?本期周报从库存拐点说起,提示未来两种可能路径及对盈利的影响。

1、当前对三季度盈利最重要的宏观变量是什么?

我们认为是工业产成品库存,5月见顶转弱。这是补库的终结,还是扰动,对于未来盈利下行的节奏意义重大。每一轮库存拐点后,弱需求叠加去库双重冲击,均致使盈利步入加速下行通道。

因而两条不同的库存路径,将决定三季度盈利是加速下行还是稳步回落:

路径一、库存拐点已至,盈利步入加速下行通道;

路径二、库存扰动不改补库趋势,盈利稳步回落。

2、怎么辨别库存拐点与库存扰动?

第一种是分结构拆分法,下游设备制造类库存一般在回补阶段具备先衔意义,但从本轮来看仅5月当月中、下游库存回落,仍不充分。

第二种是短周期类比法,当前补库累计11个月,上一轮(2013-2016)补库12个月,前一轮(2010-2013年)24个月。因而分歧就归结到了,本轮库存周期到底类似上一轮14年补库,还是前一轮10年补库。

我们简要比较前两轮库存周期,发现有两点根本的不同:1)供给端,厂商谨慎与乐观的区别,表现为全面补库与结构性补库。2)需求端,地产、基建需求强弱的差异,本质是刚需基数的转弱。这一轮补库,需求上弱于前一轮,但供给上又好于上一轮,补库的路径介于两者之间。主观认为,类似缓和版的14年补库。在库存绝对水平低位+过剩产能行业补库谨慎背景下,三季度库存逐步筑顶,边际增速放缓,对盈利有一定冲击,但较15年上半年缓和(2.6%降至-8.8%).

3、选哪些行业?

从前两轮对应当前节点未来一季度的行业盈利表现来看:

上一轮库存拐点(2014-08)后一季度,盈利端行业比较排序:上游采掘>消费制造(可选>必需)>设备制造(工业>消费)>加工冶炼(石油化工>基本原材料);

前一轮库存扰动(2010-08)后一个季度,盈利端的行业比较排序:中游石油化工链>消费制造(必需>可选)>设备制造(工业>消费)>加工冶炼(基本原材料);

整体行业配置上,我们认为,

一,补库阶段末期至去库阶段,消费整体的盈利表现要优于周期;

二,周期中存在业绩估值错配品种,重点关注两大主线,1)从产能去化充分看盈利持续性,推荐有色、化工、轻工;2)从价格博弈的角度来看,看好上游涨价逻辑,重点关注煤炭等行业。

风险提示:

1. 经济受外生冲击扰动,库存快速见顶回落;

2. 海外大宗价格大幅波动,干扰上游补库行为。

正文

库存的路径与盈利的节奏

当前市场对经济悲观预期的修正引致周期股再获青睐,那么这样的修正是否会过度?三季度真实的经济表征又会如何呈现?本期周报从库存拐点说起,提示未来库存的两种可能路径将决定完全不同的盈利下行节奏。

当前对三季度盈利最重要的宏观变量是什么?

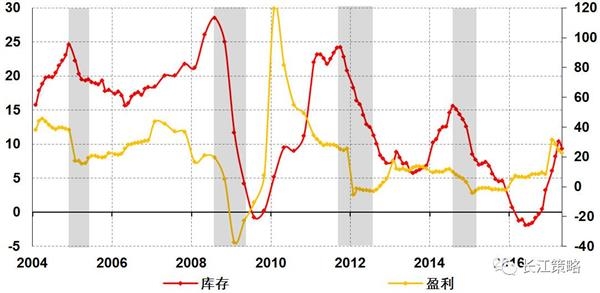

6月公布的所有宏观数据中,对我们而言,最重要的信号是工业产成品库存数据,5月同比增速见顶转弱。这一信号,是本轮补库周期的终结,还是上升通道中的扰动,对于未来盈利的路径意义重大。对于盈利,量、价、毛利率的波动是我们持续跟踪的常规变量,而置身于一轮库存上升周期之中,库存的顶点对盈利节奏有着不可替代的影响。每一轮库存拐点后,需求端将面临周期下行与企业去库的双重冲击,进而致使盈利步入加速下行通道。长江策略于上一轮库存周期顶点也发布了工业企业盈利报告《例外与例外的例外》揭示盈利的下行的风险。

怎么看待库存拐点,还是库存扰动?

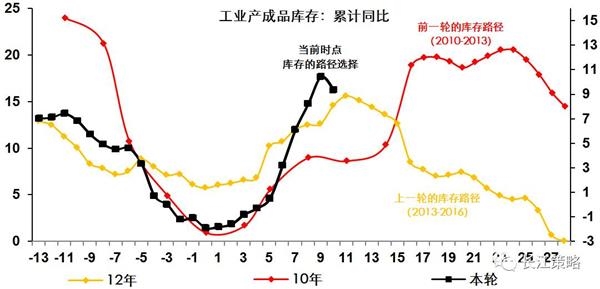

对于库存拐点的预判与佐证,我们通常有两种方式:第一种是分结构拆分法,下游设备制造类库存一般在回补阶段具备领衔意义,但从本轮来看,上、中、下游库存全线回补,仅5月当月中、下游库存回落,仍不能作为库存拐点的充分依据;第二种是短周期类比法,以上一轮库存周期(2013-2016)补库时间12个月来看,当前第11个月回落也许正是现拐点之时。而若参考前一轮库存周期(2010-2013年)补库时间24个月来看,当前可能更类似中途中的扰动。因而分歧就归结到了,本轮库存周期到底类似上一轮14年补库,还是前一轮10年补库。

补库的两种路径选择与盈利下行的节奏?

在这个时点为什么我们聚焦库存拐点的讨论,核心仍是在其对盈利下行节奏的影响。两条不同的库存路径,将决定三季度盈利是加速下行还是稳步回落,从而影响周期股的相对收益甚至是整个A股市场的表现。

路径一、库存拐点已至,盈利步入加速下行通道;

路径二、库存扰动不改补库趋势,盈利稳步回落;

我们简要比较前两轮库存周期,发现有两点根本的不同:

1)供给端,厂商谨慎与乐观的区别,表现为全面补库与结构性补库。我们发现(上一轮)14年补库结构性特征较强,主要是下游设备制造类补库,而过剩产能集中的中上游类库存回补显著较弱。这反映了产能存量对补库需求的抑制。

2)需求端,地产、基建需求强弱的差异,本质是刚需基数的区别。相比上一轮地产周期(2012-2014),前一轮地产周期(2009-2012)在下行阶段地产投资与销售所表现的韧劲更强。我们看到2010年末受益于降价促销及三四线的繁荣导致地产销售在下行阶段出现过持续性较长的反弹。2010年是中国人口抚养比拐点的底部,是刚需基数的峰值。

这一轮补库,在需求因素上弱于前一轮(2010-2013年),但在供给因素上又好于上一轮(2013-2016),补库的路径可能介于两者之间,主观认为更类似于缓和版的14年补库。在库存绝对水平较低+过剩产能行业厂商补库仍较谨慎背景下,三季度库存逐步筑顶,但下行幅度将会更为温和,对盈利的冲击有,但相较15年上半年更为缓和(2.6%降至-8.8%).

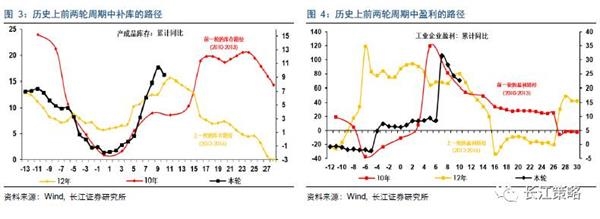

而从前两轮对应当前节点未来一季度的行业盈利表现来看:

上一轮(14年补库)库存拐点(2014年8月)后一个季度,盈利端的行业比较排序:上游部分采掘>消费制造(可选>必需)>设备制造(工业>消费)>加工冶炼(石油化工>基本原材料);

前一轮(10年补库)库存扰动(2010年8月)后一个季度,盈利端的行业比较排序:中游石油化工链>消费制造(必需>可选)>设备制造(工业>消费)>加工冶炼(基本原材料);

整体行业配置观点认为,一,消费盈利稳定性仍强于周期;二,周期中存在业绩估值错配品种,重点关注两大主线,1)从产能去化充分看盈利持续性,推荐有色、化工、轻工;2)从价格博弈的角度来看,看好上游涨价逻辑,重点关注煤炭等行业.

本周行业景气度小结

(一)投资链

1、地产建筑链:地产弱势煤价回暖,工程机械类高销量延续

上周下游地产,土供市场调控深化,一线城市销售小幅好转,整体弱平衡下,随着二三线城市细化升级“四限”,流动性收紧压制需求,下半年整体成交或进一步收窄。中游工程机械景气度持续,4月开工旺季带动挖机产销两旺,换代需求加速存量设备出清。受益国内外建筑工程需求改善,继续看好挖掘机、起重机和装载机。中游建材价格转弱,水泥市场淡季下价格企稳下滑,玻璃价格小幅上涨,沥青价格持续下滑,PP粒管材价下滑。中游钢铁弱势不改,近期钢厂开工率持续回升,价格企稳。二季度库存延续去化需求平稳,维持上半年螺纹钢价弱势观点。上游煤炭,动力煤价继续回升,受环保检查及限产减产影响煤炭供应紧张,电厂库存日耗本周回升显示需求回升,预计价格稳中回升。

2、石油化工产业链:油价持续下滑,化工品价格弱企稳

美原油库存回升,全球原油供给过剩局面并未因减产得到改善,短期油价持续下滑。上游原油,价格继续回落,布伦特原油期货结算价45.54美元/桶,周环比增速为-3.86%。上游天然气,期价下滑,库存抬升。NYMEX天然气期货合约价格周环比增速-3.53%。中游化工品,价格整体企稳向上。原油下游品,乙烯与PVC价格与上周持平,聚丙烯及环氧丙烷价格环比上涨。无机类价格企稳向上,轻质纯碱及重质纯碱价格企稳,液氯价格下跌。化纤产品,涤纶长丝价格上涨,主要受下游需求旺盛支撑,二季度库存下降,产品价差维持高位。

(二)消费链

1、必需消费:禽畜价低迷白酒价高企,关注后周期增长提速

上周农产品,禽畜肉类,猪肉价格经历上周反弹后在本周再次出现小幅下滑,关注9月惜售现象推动价格上行;鸡肉价格持续低迷,关注祖代引种断供以及需求旺季下推动三季度价格上涨;主要鱼类价格上涨动力本周有所减弱,价格已超越近两年高点,短期出现调整,中长期我们仍看好价格上行;后周期饲料疫苗增长提速,猪料及水产料产量保持上行。上周粮食果蔬类,水果价格下跌幅度较大,应季鲜果上市质优价平,对价格高位的冲击力仍在。主要粮食价格整体企稳回升,其中前期下滑较大的小麦价格在本周持续上涨,新麦质优导致收购积极,价格获支撑。上周食品饮料景气不减,酒价企稳奶价上行,茅台五粮液分别保持1299元/瓶和488元/瓶。

2、可选消费:新能源车景气度回升,空调销量继续高增长

5月传统车销量企稳向上,新能源车景气度回升。5月份汽车、新能源车销量同比增速分别为0.58%、28.6%。空调销量增速回升再度保持高增长。5月空调销量1550.30万台,同比增长47.10%。上周,维生素价格企稳上涨。电影票房及人次环比回升。上周票房和观影人次环比增速分别为70.60%和56.86%。