顶尖财经网(www.58188.com)2024-8-9 20:21:34讯:

大家最近是否也觉得“资产荒”了?

从之前的大额存单下架,到抢不到的超长期特别国债,再到最近存款利率的又一次下调,而另一边A股、美股等权益市场也较为波动,不少投资者开始发愁,当前还有哪些配置选项?

其实,资产荒并不等于没有资产可投,而是需要适当降低对高收益的预期,选择当前更具性价比的品种,比如黄金。

从长期业绩、投资优势等多方面看,黄金可作为当前“资产荒”背景下的布局方向之一。

1、具有收益吸引力,长期超额显著

印象中,黄金属于偏稳健的品种,缺少投资弹性,其实不然。从历史数据看,黄金的收益能力并不逊色于股、债传统资产,甚至能够跑赢长牛的美股市场。

COMEX黄金2000年以来走势

(数据来源:WIND,截至2024年7月29日)

自2000年以来,COMEX黄金涨幅高达725.48%,显著跑赢上证指数(111.61%)、中证全债指数(148.86%)和标普500指数(271.86%)的同期表现。这样的收益能力在资产荒、低利率的环境下,无疑显现出较好的投资吸引力,是值得投资者长期拿的品种之一。(数据来源:WIND,截至2024年7月29日)

2、与股债形成互补,丰富收益来源

随着“资产荒”再现,投资者需要进一步丰富自己的投资组合收益来源,以增强组合的韧性。而黄金属于商品资产,其行情周期、风险收益特征与股票、债券存在明显差异,这也就能够与这两类资产形成优势互补。

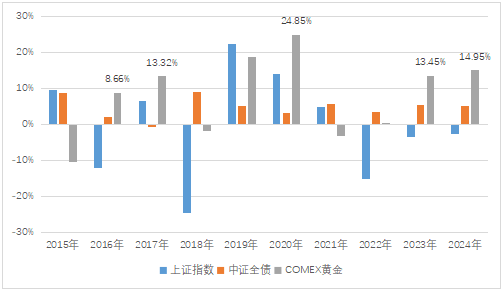

COMEX黄金各年度涨跌幅

(数据来源:WIND,截至2024年7月29日)

从近10个年度的表现看,COMEX黄金有5个年度跑赢了股、债两类资产。其中,在股债双杀的2016年,COMEX黄金上涨8.66%,2017年继续大涨13.32%,2020年在疫情带来的诸多不确定的情况下,COMEX黄金涨幅更是高达24.85%,而在海外环境多变、经济复苏偏弱的近两年中,黄金也有出色表现。(数据来源:WIND,截至2024年7月29日)

在股、债的基础上,适当增配黄金资产,有望进一步优化投资组合结构,不至于因配置单一资产而被动承受波动回撤,提升在不同市场环境下的适应能力,改善长期投资的舒适度。

3、利用黄金天然属性,应对未来的不确定性

在目前全球经济增速放缓,国内经济弱复苏的宏观背景下,黄金的天然属性也能够帮助投资者较好应对未来可能存在的不确定性。

今年年初时,世界银行曾预计,2024年全球经济将增长2.4%,增速连续第三年放缓,而 2020-2024年全球经济将增长2.2%,为1990年代初以来最疲弱的五年期增速。(数据来源:世界银行《全球经济展望》)

同时,今年6月全球制造业PMI为49.5%,较上月下降0.3个百分点,连续3个月在50%的荣枯线以下,连续3个月环比下降,这也显示出全球经济复苏动力趋弱。(数据来源:中国物流与采购联合会)

面对复杂多变的全球环境,虽然无法预知黑天鹅事件的出现,但投资者可通过布局黄金,进一步加强抗风险能力,适当提升投资的确定性。

对于普通投资者而言,可借助黄金ETF参与黄金行情,缓解“资产荒”环境下的投资焦虑。而在国内黄金类ETF中,华安黄金ETF(518880)是成立较早的产品之一,目前已良好运作超11年。

投资中,该ETF通过将绝大部分基金财产投资并持有上海黄金交易所挂盘交易的黄金现货合约等黄金品种,来实现跟踪国内黄金现货价格表现的投资目标。

华安黄金ETF成立以来业绩表现

(数据来源:基金定期报告,截至2024年6月30日)

自成立以来,华安黄金ETF实现总回报100.34%,同期业绩比较基准收益率112.15%,为持有人较好把握了黄金的长期行情。(数据来源:基金定期报告,截至2024年6月30日)

同时,华安黄金ETF的投资流动性也较好,场内交易活跃,近1年日均成交额达8.64亿元,在全市场14只黄金类ETF中排名第1,为投资者进行买卖、套利提供了有力条件。(数据来源:WIND,截至2024年7月29日)

而在华安黄金ETF的背后,也有专业基金经理和投研团队的护航。该产品由华安基金总经理助理、指数与量化投资部高级总监许之彦亲自管理,他是理学博士,也是CQF(国际数量金融工程师),拥有20年证券从业年限,任职基金经理近18年,指数化投资管理经验丰富。

华安基金指数与量化投资团队也是业内实力较强的指数团队之一,曾发行并管理了国内第一只指数基金,积累了20年的指数设计、投资和管理经验,为投资者打造出覆盖境内A股及债券、港股、美股和其他QDII指数基金的指数产品线,能够满足不同风格投资者的多样化选择。

相信在资深基金经理和团队的加持下,华安黄金ETF能够成为投资者把握黄金机遇、应对“资产荒”的有力工具。而展望后市投资,许之彦也表示,长期来看,美国当前面临高债务和高利率的双重压力,未来将加重美国财政负担,影响美元信用。作为应对,黄金的配置必要性在提升。

注:根据基金定期报告数据,截至2024年6月30日。

华安黄金ETF成立于2013.07.18,业绩比较基准为国内黄金现货价格收益率。2013年-2023年、2024年上半年历年业绩(及业绩基准表现)为-10.81%(-8.77%)、2.29%(1.75%)、-7.57%(-7.37%)、18.15%(18.42%)、3.31%(3.45%)、3.64%(4.25%)、19.15%(19.75%)、13.81%(14.44%)、-4.71%(-4.14%)、9.24%(9.80%)、16.34%(16.83%)、14.36%(14.66%)。历任基金经理:徐宜宜(2013.07.18-2018.09.27)、许之彦(2013.07.18-至今)。

风险提示:敬请投资人关注投资黄金主题基金的特有风险,如黄金市场波动的风险、基金投资组合回报与国内黄金现货价格回报偏离的风险、上海黄金交易所黄金现货市场投资风险等主要风险。基金管理公司不保证本基金一定盈利,也不保证最低收益,基金过往业绩不能预示未来收益。我国基金运作时间较短,不能反映股市发展的所有阶段。市场有风险,投资需谨慎,风险自担。投资人在投资基金前应认真阅读《基金合同》和《招募说明书》等基金法律文件,全面认识基金产品的风险收益特征,在了解产品情况及听取销售机构适当性意见的基础上,根据自身的风险承受能力、投资期限和投资目标,对基金投资作出独立决策,选择合适的基金产品。