顶尖财经网(www.58188.com)2021-2-7 10:08:12讯:

近期A股市场走势又令人揪心,一批段子手又纷纷出炉。

“万万没想到:3000点入市,3500点狂被深套!”在朋友圈刷屏,更有网友统计,今年以来股价比上证指数2440点时价格更低的股票数量越来越多。在这一极致的“茅牛市”下,沪指位居3500点还能布局权益基金么?

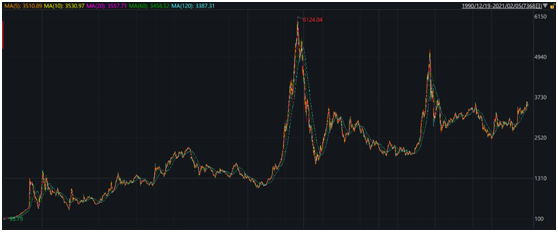

基金君发现,2021年2月5日沪指开盘于3509.49点,收盘于3496.33点,位居3500点震荡。从历史上来看,沪指超越3500点的主要是出现在2007年4月12日至2008年3月28日,2015年3月17日至2015年底,2018年1月22日,以及2021年1月份突破3500点。

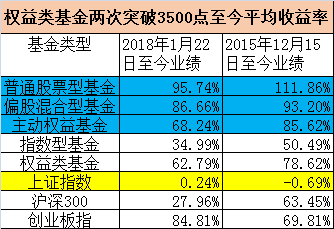

基金君统计离距离2021年这次3500点较近的两次——2018年1月22日以来,以及2015年12月15日以来,这两次基本位居3500点附近,偏股混合型基金的业绩都远高于沪深300指数及上证指数,更有一批业绩领先的明星基金经理出炉,实现炒股不如买基金。

究竟是目前是应该赚了钱落袋为安好,还是应该继续布局?这是基金投资者揪心的问题,其实布局基金最重要是从自己需求出发,不要因为基金过往业绩好就盲目入市,认为投资权益基金必然赚钱。

今年投资第一课应该就是“降低投资预期”,如果短期需要用钱的投资者可以选择落袋为安。若能够长期持有的话,即使出现较大幅度回撤,基金三年、五年的长期投资能力仍在。

同样是3500点

“偏股基金完胜上证指数”

沪指升至3500点,往往意味着一波牛市行情,历史上抵达3500点的次数并不多。

因2007年离目前太过久远,且当时权益基金数量不多,所管理基金的基金经理也大多换人,基金君专门选择了离目前最近的两次3500点来看权益基金业绩。

一次是2018年1月22日,当时大盘站上3500点几个交易日之后,就出现市场震荡。而另一次是2015年12月15日以来,这次也是在2015年3月市场突破3500点之后,达到牛市高点然后转向震荡,可以说,这两个时间点当时入市的投资者都是经历了一波收益震荡的期间。

然而,从数据看,虽然看似上证指数都在3500点附近,但偏股型基金均获得可观收益。

基金君主要选择了普通股票基金、偏股混合基金、指数基金(普通+增强)、主动权益类(包括普通股票型、偏股混合型、平衡混合型、偏债混合型、灵活配置型)、权益类基金(股票型、指数型、混合型)这五类来看,指数涨幅几乎为零,每一类型的权益基金平均收益都赚钱了。表现最好的是最低仓位是80%的普通股票型基金,相比其他类型基金有一定超额收益,显示出公募基金在选股上具有明显优势。

在机构化时代的到来,可能公募基金这种投研优势会有明显持续性。

3500点业绩对比一:

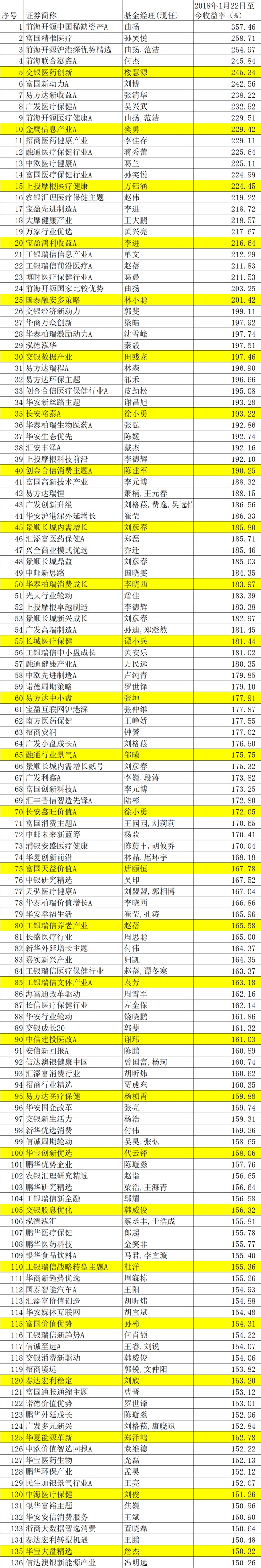

2018年1月22日至今,一批大牛基脱颖而出

曲扬狂赚357%业绩逆天

近两三年的一季度都有一波不错的行情,2018年1月份正是如此。在2015年大牛市之后,下半年A股市场开始了漫长的震荡起,在2018年1月略见起色,上证指数最高攀升3587点左右,成为当时小高潮。

然后2018年开始震荡调整,而在2018年底至2019年一季度市场又表现红火,随后震荡起伏,科技领域在2019年三季度以来表现突出,涌现出大批牛股。

然而在2020年1月份爆发新冠病毒之后,市场恐慌之下,春节后上证指数出现了年内最大跌幅,随后随着疫情逐渐缓解市场逐渐回暖,开启了一波结构性牛市,一直延续至今,期间医药、科技、消费领域也表现突出,一批“龙头股”成为市场的宠儿,牛股辈出。

抓住市场机遇的公募主动权益基金整体表现不俗,25只基金收益率超过200%,表现突出。其中业绩最好的要属曲扬管理的前海开源中国稀缺资产,2018年1月22日至今收益率达到357.46%,也是这期间内唯一一只收益率超300%的基金。

前海开源中国稀缺资产基金经理 曲扬

此外,富国精准医疗、前海开源沪港深优势精选、前海联合泓鑫、交银医药创新、富国新动力、易方达新收益、广发医疗保健等也表现较好。从业绩靠前的基金来看,不少为医药、消费、科技主题基金,显然是抓住了最近3年医药、消费、科技领域的结构性机遇。

3500点大轮回基金业绩对比二:

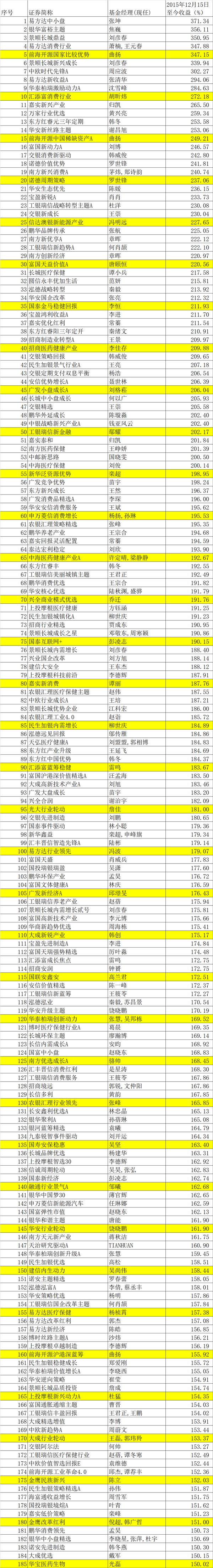

2015年12月15日至今

张坤掌舵易方达中小盘猛赚超370%

在2015年6月12日创出5178点的最高点,牛市迅速终结,市场激烈震荡。正因为震荡太大,在2015年下半年各种救市措施出台之后,市场逐渐平稳,9月至12月期间出现了小反弹。

然而,2016年在年初遭遇熔断之后,市场情绪一度恐慌,出现了较大幅度下跌。不过随后逐渐走向平稳,偶尔出现小幅震荡上行随后又出现调整,起起伏伏在2018年一月份攀升3587点左右,成为小高潮。而在2018年市场大跌之后,2019年以来就出现了一波历史难得一见的牛市行情。

WIND统计显示,从2015年12月15日以来这5年多时间里,1383只主动权益类基金平均收益率为85.62%。翻倍基金数量同样可观,剔除基金C类,有54只主动权益基金业绩超200%。

从数据显示,这五年多时间里业绩表现最好的是易方达中小盘,这段时间的收益率高达371.34%,张坤用中长期优秀业绩证明自己实力,也因此成为目前基金行业历史上第一个管理规模破千亿的主动权益基金经理。

易方达中小盘基金经理 张坤

同样业绩较好的还有银华富裕主题、景顺长城鼎益、易方达消费行业、前海开源国家比较优势、景顺长城新兴成长、中欧时代先锋A等,收益也超过300%,刘彦春、萧楠、周应波等也成为市场炙手可热的明星基金经理。

近五年期业绩排名大战:

刘彦春超越张坤

截至去年底,张坤管理的易方达中小盘五年期业绩达315.3%,高举主动权益类基金首位,其管理规模突破千亿元,成为业绩和规模的双冠王。

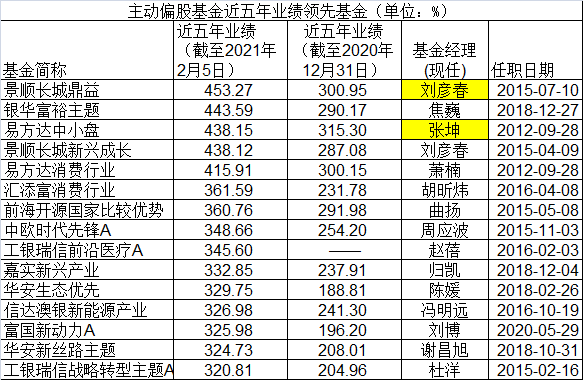

不过今年以来,随着市场行情的变化,张坤的五年期业绩冠军地位受到挑战,截至2月5日,其近五年业绩为438.15%,已经跌至第三位。而著名长跑健将、曾经夺得过五年期业绩冠军的刘彦春管理的景顺长城鼎益上演王者归来,近五年业绩达到453.77%,上升到第一名位置。银华富裕主题则以443.59%的收益位居第二,同样超过了易方达中小盘。

景顺长城鼎益基金经理 刘彦春

需要指出的是,目前五年期业绩前三名基金的收益差距比较小,未来随着行情进一步演绎,随时都可能发生新的变数。

投资启示录:

优选基金经理、长期持有

正如之前所说,基金君选择的这两次3500点以来业绩,均为时入市的投资者都是经历了一波收益震荡期,而持有时间三年和五年整体来看都有不错收益。不过,其中也有一些值得关注的之处。

1、主动权益基金业绩好于被动产品。

近三年A股发生较大变化,机构持有人占比明显提升,公募基金整体获得市场超额收益能力显著。反映在基金业绩上,一方面,主动权益基金整体业绩要好于被动性基金(当然有些如白酒单一行业指数基金业绩较好);另一方面,在某些主题基金之中,主动型行业基金的业绩也好过被动性产品,比较突出的是医药行业。

市场人士纷纷认为,A股市场散户占比较高,因此具有不少因市场错误定价带来的超额收益机会,相对来说基金等机构投资者优势明显,同时行业内大小分化严重,主动权益类基金相对来说更占优。对于股市不太熟悉的投资者,可以重点优选明星基金经理管理主动权益产品布局。而指数型产品更适合对市场有研究的投资者,有些指数不适合长期投资。

2、业绩分化较大,投资者要仔细筛选。

最近三年或者最近五年的业绩来看,基金业绩分化都非常大。如2018年1月21日以来,虽然业绩最好的产品收益率破350%,但是仍有36只基金出现亏损(各类型分开计算),表现最差的产品亏损超37%。

投资者需要注意的是,考察基金经理最好观察他所管理的所有基金,有些基金业绩好,有些可能管理期间业绩一般,要综合对比。同时,中国基金业基金经理变动异常频繁,好的基金经理的离职往往对相应基金带来业绩的波动,投资者选择时,最好选择证明自己价值的基金经理,不能单纯从基金历史表现和星级来选择基金,这具有很大的局限性。

3、长期持有的重要性。

从这两次3500点以来的业绩看,确实持有时间越长,主动权益基金的收益率最高,出现亏损的概率也下滑。对于很多投资者来说,选择优秀基金经理最好能长期坚持,获得“时间的玫瑰”。

过去常常出现“基金赚钱、基民不赚钱”的重要原因就是投资者频繁申赎,并且往往在市场高点进场,在市场低谷离场。持有基金的时间过短是持有人盈利体验不佳的主要原因。

不过,因为近两年市场走牛,公募权益基金整体业绩较好,因此看起来权益基金是更好选择。不过,若在震荡市场,有些债券品种的优势也非常明显,因此投资者要想实现长期、稳健回报,最好从自己需求出发做好资产配置,在账面盈利丰厚或者市场疯狂时刻时果断止盈。

今年投资第一课应该就是“降低投资预期”,如果短期需要用钱的投资者可以选择落袋为安。若能够长期持有的话,即使出现较大幅度回撤,基金三年、五年的长期投资能力仍在。

4、“追星”不可盲目。

因为炒股不如买基金深入人心,2019年底爆款基金逐渐出炉,一批基金经理也成为投资者追捧的对象,管理百亿规模的基金经理数量激增。

有一批优秀的基金经理出炉,成为市场中的明星,甚至今年已经有不少基金经理“出圈”,投资者愿意相信这些基金经理也无可厚非。但投资者一定不能盲目。要有一个正确的投资预期,建立正确的风险/收益观。风险与收益是正相关的。要获得高收益就要承担较高的风险,如果不愿承担风险,就应接受较低的收益。

另一个值得关注的是基金经理管理规模较大问题。据一家基金公司统计,在145名管理规模过百亿的基金经理中,满足五年业绩年化收益率15%以上,且每年排名前1/3的基金经理,管理规模前20名的基金经理中,只有7名基金经理长期业绩优秀,占比35%;管理规模前50名的基金经理中,只有11名长期业绩优秀,占比22%;在管理规模过百亿的所有基金经理中,只有11%长期业绩优秀。

只要是基金管理人水平提高与规模的增长匹配,就是合理和适合的。但如果基金规模若干倍增长,基金管理水平没有跟上,后面随着市场的波动,基金持有人收益受损,这个规模增长也并不稳固。历史上看,每次大涨行情中后段的天量发行基金给投资者和基金业带来了负担。投资者评价业绩也要看其管理规模。

5、降低市场预期,可采取基金定投。

就有基金经理直言, 2021年不是躺赢的一年,而是会更加辛苦。贝塔的作用越来越小,个股的阿尔法在基金收益里会有显著权重,要看各家公司投研实力的真正比拼。

确实,经过两年的大幅上涨,估值提升速度跑在了盈利增长速度的前面。权益资产全面趋势性上涨的概率减小,投资者需要适当降低收益率预期,注重结构性机会的把握。

在这一背景下,投资者可以坚定持有长于选股的基金,不以市场的波动为惧;采取定投的模式,坚持打持久战的思路。另外,可以积极关注对冲类、纯债类产品,分散配置。

在3500点关口,对于风险承受能力有限的投资者来说,止盈和止损是可以考虑的操作。但风险承受能力较强的投资者来说,也可以定投的操作来摊薄成本,为收益创造空间。每次历史显示,只有在股市相对低位入市,才会大概率盈利。