顶尖财经网(www.58188.com)2019-7-25 15:41:21讯:

导语:2019年上半年407只私募产品收益超过50%,但仅有165只产品的收益与公司整体收益的差距在20%之内,占比40%,是名副其实的业绩王,而剩余60%的高收益产品极有可能是为了打榜,或者为了宣传而刻意做成高收益!

2019年上半年私募的业绩已经陆续的公布了,几家欢乐几家愁,业绩差异明显。私募排排网半年度榜单上,出现了不少的新面孔。

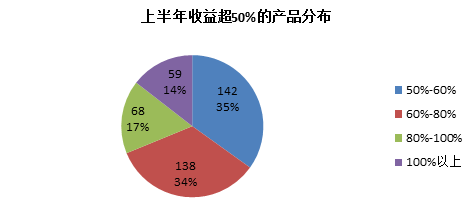

产品高收益(本文特指上半年收益超50%)的背后到底是什么情况呢?我们选取私募机构发行的,成立日期在2018年12月31日及之前的,净值日期至少更新到2019年6月28日的,上半年收益率大于等于50%的私募基金,作为分析的样本,共计407只产品。

在这些高收益产品中,收益率在50%-80%的产品,占比69%,收益率超过80%的只有31%。

据私募排排网组合大师数据统计,407只高收益产品是由252家私募机构管理,其中,高收益产品数量最多的是林园投资,共有21只产品入围;其次是迎水投资,有20只产品入围高收益产品名录;同犇投资以12只产品位列第三。有三只产品获得高收益的私募名单如下:

| 排序 | 私募机构 | 高收益产品数量 | 排序 | 私募机构 | 高收益产品数量 |

| 1 | 林园投资 | 21 | 13 | 鼎晟伟业 | 3 |

| 2 | 迎水投资 | 20 | 14 | 火星资产 | 3 |

| 3 | 同犇投资 | 12 | 15 | 骏伟资本 | 3 |

| 4 | 大禾投资 | 8 | 16 | 龙航资产 | 3 |

| 5 | 天贝合资产 | 8 | 17 | 润浠资产 | 3 |

| 6 | 广东德汇投资 | 5 | 18 | 赛亚资本 | 3 |

| 7 | 昂泰投资 | 4 | 19 | 新里程资产 | 3 |

| 8 | 上元资本 | 4 | 20 | 奕歌投资 | 3 |

| 9 | 天倚道投资 | 4 | 21 | 因诺(上海)资产 | 3 |

| 10 | 万方资产 | 4 | 22 | 胤狮投资 | 3 |

| 11 | 无量资本 | 4 | 23 | 证研投资 | 3 |

| 12 | 巴克夏投资 | 3 | | | |

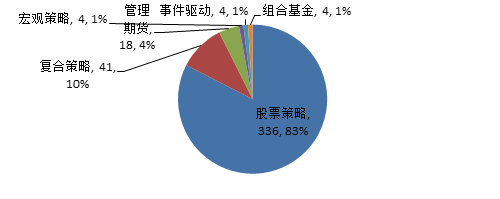

2019年上半年,A股市场走出了明显的上涨趋势行情,一改2018年颓势,而商品市场也有不错的表现,多个商品走出了过年2年少有的单边行情。407只高收益产品,到底是做什么策略的呢?

据统计,83%的产品是股票策略,10%的产品是复合策略,4%的产品是管理期货策略。据了解,复合策略基本是股票策略和期货策略的组合,所以这些高收益产品主要是投资股票。

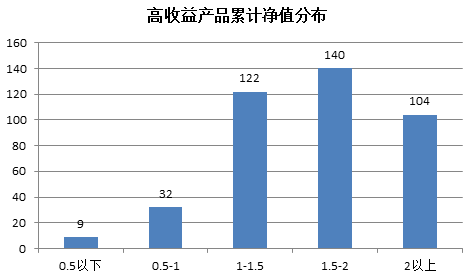

上半年取得了较高的收益,但产品的累计净值又是什么情况呢?如果2018年亏的太多,计算上半年收益时的基数较低,也是很容易获得高收益的。据统计,上半年的收益超过50%的产品,目前的累计净值还在0.5以下的,有9只;累计净值在1以下的,共有41只。

这41只产品,即使上半年获得了高收益,但是依然没有给投资者创造正收益,我们认为这些产品是不应该在任何半年度榜单中的,而这些私募机构更不可将半年度的高收益作为宣传的素材。

高收益产品的累计净值具体分布情况如下:

将近90%的产品的累计净值在1以上,表明绝大多数产品,经过上半年的一轮不大不小的牛市后,给投资人创造了正收益。

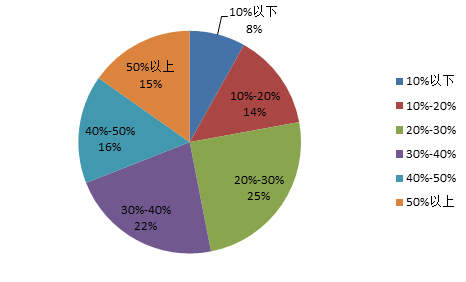

风险和收益是一对孪生姐妹,高收益与高风险是经常相伴而行的。上半年获得高收益的产品,它们的最大回撤又是什么情况?

上半年取得高收益的产品,其策略绝大部分都是股票策略。股票策略产品的最大回撤在30%以上属于正常现象的话,那么上半年这些高收益产品中,有53%的产品的最大回撤偏大,即将近一半产品的高收益是用高风险换来的,竞争优势是明显不足的。

在私募行业,小私募更愿意冒风险,去博取高收益,占领榜单,而大私募对高收益并不感冒,实际情况是否能验证这一点呢?

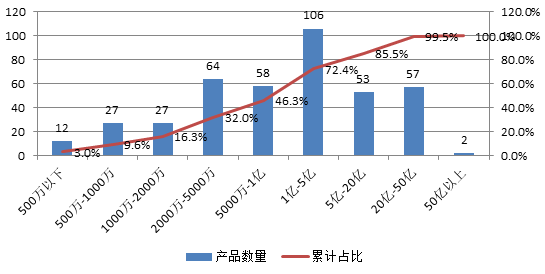

创造高收益产品的私募机构共有252家,其中一家私募机构的管理规模数据缺失,其他406只产品,按照所在私募公司的管理规模划分,分布如下:

如果我们以规模不超过5亿作为小私募的标准,那么有72.4%的高收益产品是小私募创造的,而中大型私募只创造了27.6%的高收益产品,而且主要集中在林园投资、迎水投资、同犇投资、大禾投资 、广东德汇投资、天倚道投资、万方资产、无量资本、因诺资产等。

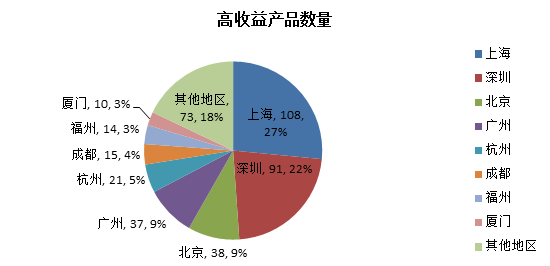

不同地区的私募,对风险和收益的追求也是不同的。据了解,北方的投资者更倾向于风险小,收益稳健的产品,而以深圳为代表的南方投资者更喜欢高风险高收益的产品,而上海为代表的江浙沪地区则相对居中。

上图可见,50%的高收益产品是由上海和深圳的私募管理的,而北京,作为另一个私募重镇,取得高收益的产品数量只占比9%。

少数私募将个别产品放大杠杆或加重仓位,以期获得高收益而打榜,但公司整体收益水平却不如人意。我们将截止6月底的累计净值在1以下的产品不计入统计范围,因为这些产品还在为回本而努力。我们将高收益产品的收益率与公司整体收益率作对比,超过20%的,我们认为是为了打榜或宣传而追求高收益。

据统计,只有165只产品的收益与公司整体收益的差距在20%之内,占比40%,而其他60%的高收益产品是为了打榜或宣传而刻意做成高收益的。

高收益只是在特定市场行情下产生的。对于成立3年以上,上半年有产品入围高收益名单的私募,他们自成立以来的年化收益率是最能反映他们的盈利能力。

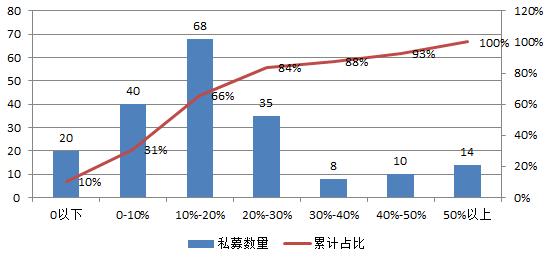

据统计,扣除4家年化收益数据缺失的私募,成立时间在2015年或更早,上半年有产品收益在50%以上的私募共有195家,其成立以来年化收益区间分布如下:

在195家私募中,84%的私募的年化收益率在30%以下,而公司整体年化收益在50%以上的私募只占比7%,可见,私募要保持长期年化收益在50%以上是非常艰难的,而高收益只是短暂的现象。