对于某些人而言,又进入一个最好的时代周期,坏的时代还很远,且或许并不重要。

大概去年三四月,一个销售团队从某官司缠身的资产管理公司离职,拉了一笔资金成立一个平台,开始利用以前的客户资源为一些机构的资管计划拉配资。到年底风向一遍,骤然“牛市”

人才流向佐证了这一种变化,卖方开始涌入买方,买方的则出现“奔私”潮。一级市场的同志喜欢讲热点逻辑,二级市场的同学则热衷于聊产业整合。牛市拉近了业务隔阂给金融业带来的壁垒,混业构成的大基金业雏形则给予从业者更多的追风机会。

笔者无意占卜热点命脉,从业务角度,透过现象,大都还是旧的玩法。

新一年,比如TMT、一带一路、国企改革,以及工业4.0,这一系列2014年贯穿最热点事件的,同时也承载着国内经济未来转型的词汇,成为基金业最热衷讲述的故事。不深究,那些运作多年仍未解套的内需增长、海外中国、抗通胀、上游资源等漂亮词汇,很难发现讲故事的人可能是后知后觉。

而销售环节,涉嫌内部人认购、未募先投、超过杠杆倍数、交易异常等,甚至部分产品还在推介环节存在夸大宣传,也并不是新问题。

值此3.15之际,唠叨一句,风险常在!(李新江)

导读

批量发行的各种热点主题基金背后,其投资标的,比如TMT、一带一路、国企改革,以及其它主题指数,都从年底伴随这波牛市涨到现在,“后知后觉”介入的主题基金会不会押宝高位?

本报记者 谷枫 北京报道

对于资本市场而言,历年之初也是各类机构推广一年中题材故事最活跃的时点。2015年一季度,曾在2014年有过优异表现的,包括一带一路、环保、TMT等概念便成为现阶段资本市场讨论最多的热词。各家基金公司自然也不会放过追逐热点的好机会,“全国两会”前后,以一带一路,TMT等概念的主题基金便接踵上架销售。部分发行时点较早的,已经募集数十亿资金。

一个值得关注的风险是,在基金产品问世之前,部分热点已经被资本市场轮番炒作。根据21世纪经济报道记者统计,其中不少概念个股的市盈率已经达到百倍,甚至数百倍。

另一份统计数据显示,当年盛极一时的,譬如2009年密集发行的大盘ETF,以及黄金、原油类的QDII,以及投资海外的房地产基金,均曾以热点之名“套牢”数十亿乃至上百亿基金份额。

热点主题基金整体亮相

一位基金销售人员向记者推荐到,在主题基金选择方面,投资者未来可以重点关注以下几个方面,一带一路、国企改革、环保、军工、TMT。

事实上,这位基金销售所推荐的主题也正是时下各大基金公司热衷发行的主题基金产品。

全国两会之后始终有着政策支持的新兴产业成热门主题机会。工银瑞信美丽城镇主题、前海开源高端装备制造、前海开源工业革命4.0、光大国企改革主题等多只主题基金开始募集。

而记者统计了正在发行的以及向证监会申报的主题基金产品,其中涉及一带一路和TMT的分别有5只,而涉及工业4.0的则有4只,国企改革的则有3只。

两会前后,一带一路再次成为市场热议的大话题,而基金公司也不会错过这样的机会,其中,华安、长信、长盛和安信三家基金公司均申报了“一带一路”主题基金。

事实上,在此之前国企改革便已经是各家基金公司的热点产品。11月份以来,涉及国企改革的主题基金便有7只。

“央企的混改以及地方国资改革都涉及到国企改革,这个概念在这一两年来说,对于资本市场毫无疑问是最热的,也是非常重要的。2014年中A股中涉及各地或是央企国企改革的股票都有不错的热度。”一位华泰证券基金行业研究员说道。

泰达宏利改革动力基金的基金经理刘欣表示,国企改革的投资机会分为两个阶段,第一个阶段就是公告期,比如一些国企实行股权激励,对国有股做一些处理,这个时候股价会迅速拉升,甚至会持续涨停,这个阶段投资进去是会带来确定性收益的。第二个阶段,在经历一个时期的经营之后,企业的赢利预期兑现之后,会迎来股价的第二波上涨。

开年以来,主题基金方面,募集规模最大的正是国企改革概念,工银瑞信国企改革主题基金发行12天,募集规模达到了35.62亿元。

部分热点恐押宝高位

基金公司疯狂,股票市场的热度也不差,以上的主题基金在A股里走势也异常强劲。

以TMT为例,进入2015年已经3个多月,在各种利好刺激下,深证TMT50无疑是表现最突出的指数之一。该行业指数从去年最低时的3600点一直涨至历史新高5302点,且今年以来上涨33%。

而另一项TMT的指数,TMT150也由去年最低时的1151.89涨至最高点的2037点,指数涨幅接近翻倍。

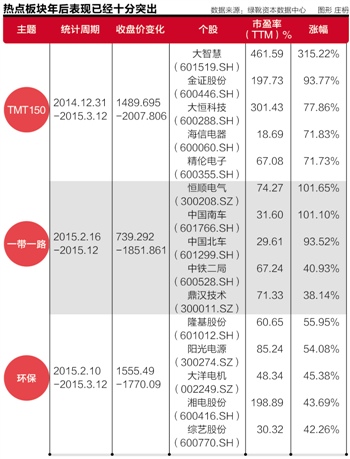

TMT150里的标的当中,年初至今涨幅超过100%的有7家,其中大智慧(601519.SH)涨幅高达315%。

另外一只创业板活跃的TMT标的—乐视网(300104.SZ)—其年初至今的涨幅也已经达到了159%。

上述提及的两只股票,大智慧的市盈率为高达462,而乐视网的市盈率为218,目前不少券商分析人士开始提示风险,“经过年初一波大涨之后,目前TMT板块的股票其估值,可能已经站上了短期的高位。”

正是在这种情况下,市场上首只跟踪TMT50指数的分级指基,国泰深证TMT50指数分级基金于3月5日开始发售。

“该只TMT50的分级指数基金在此时发售,其所跟踪的指数毫无疑问已经比较高了,尽管前期涨幅很可观,但此有时会高处不胜寒的感觉。”北京地区一位基金业人士向记者坦言道。

除了TMT,一带一路板块以及其相对应的指数,还有国企改革以及指数都从年底伴随这波牛市涨到现在,很难说在股市板块轮动之后,追热的主题基金会不会押宝押在山顶上。

追热点“踩雷”者日记

很多主题基金随着热点概念推出,很容易押宝在山顶。油气主题基金便是这样的案例,三只纯油气主题基金从去年油价大跌开始亏损惨重。

去年上半年,投资全球石油、天然气等的油气能源类QDII基金业绩突出,让人十分振奋。

而彼时,强烈的“石油危机”意识,使很多人偏爱油气能源基金。在不少人的眼里,石油只会越用越少,2008年美国对伊朗剑拔弩张时,国际石油价格大涨至147美元/桶,更是给了他们以后石油会越来越贵的信念。

不过,进入9月份之后,它们的净值出现回调,之后更是随着国际油价上演了疯狂式下跌,年内收益快速由正转负。

Wind数据显示,仅仅是去年9月和10月这两个月,三只油气主题基金亏损巨大:华宝兴业标普油气亏损24.88%,业绩在所有基金中排名倒数第一,诺安油气亏损15.64%,分列倒数第二和第三。

而截至3月12日,QDII股票型基金当中,华宝兴业标普油气、华安标普全球石油、诺安油气能源依旧位列垫底,华宝兴业的更是亏损了35.5%。

另外一种曾经大热,认购火爆,却终因为大势变化,令部分投资人损失的便是黄金QDII。

作为国内首只黄金基金,诺安全球黄金发售之时受到热捧,2011年年初新基金发行异常艰难,然而诺安全球黄金募集首日即现爆棚,首募份额高达32亿份。该纪录直到两只跨境ETF诞生才被打破。与诺安全球黄金同年发售的黄金主题基金还有3家。

但此后受金价大幅下挫的拖累,目前这4只均成立于2011年的黄金QDII产品,累计单位净值均在1元以下。

以上两个案例,黄金和石油在彼时都被当作是保值的优选工具,基金公司趁着概念大热推出相关的主题产品。但最终押宝在高点,损失惨重。

“发行追逐热点的基金产品也是基金公司的营销手段之一,热点概念有利于产品的销售,但对于之后产品的收益和走势,基金公司在某种程度上就顾不了许多。尤其是与相关指数挂钩的产品,一旦相关概念表现不佳,连转变策略的余地都很小。”前述北京地区基金行业人士对记者说道。